APRUEBA NORMATIVA DEL SISTEMA DE CONTABILIDAD GENERAL DE LA NACIÓN

Santiago, 16 de febrero de 2015.- Con esta fecha se ha resuelto lo siguiente:

Núm. 16.- Considerando:

Que el artículo 98 de la Constitución Política de la República indica que le compete a esta Contraloría General llevar la contabilidad general de la Nación.

Que, el artículo 65 del decreto ley Nº 1.263, de 1975, Orgánico de Administración Financiera del Estado, preceptúa que esta Entidad Fiscalizadora establecerá los principios y normas contables básicas y los procedimientos por los que se regirá el sistema de contabilidad general de la Nación.

Por su parte, el antedicho sistema de contabilidad funciona sobre la base de una descentralización de los registros a nivel de entes públicos y de una centralización de la información global en estados contables de agregación. Lo anterior, con el propósito de cumplir con la obligación de elaborar estados consolidados sobre la situación presupuestaria, financiera y patrimonial.

Es preciso actualizar la normativa contable vigente, de acuerdo a las normas internacionales de contabilidad para el sector público (NICSP) emitidas por la Federación Internacional de Contadores (IFAC) a través del Consejo de Normas Internacionales de Contabilidad para el Sector Público (IPSASB), con el propósito de avanzar en materia de rendición de cuentas, transparencia y comparabilidad, fijando criterios comunes y uniformes a nivel nacional.

Se ha decidido efectuar una adopción indirecta de las NICSP, la cual consiste en emitir una norma nacional que cumpla con los requerimientos de la norma internacional, pero que además permita la agregación y consolidación antes mencionada.

Que las normas que se han tenido en cuenta para este proceso son las aplicables a la fecha de dictación de esta resolución, razón por la cual, si entran en vigencia otras o las aplicadas sufren modificaciones, se tomarán las medidas pertinentes para la adecuación correspondiente.

Vistos: Las facultades que me confiere la ley Nº 10.336, Orgánica de esta Contraloría General, y lo establecido en la resolución Nº 1.600, de 2008, de este mismo origen,

Resuelvo:

1) Apruébese la siguiente Normativa del Sistema de Contabilidad General de la Nación:

2) Esta normativa será de aplicación obligatoria a partir del 1 de enero de 2016, para todas las entidades del sector público a que se refiere el artículo 2º del decreto ley Nº 1.263, de 1975, y a aquellas que determine el Contralor General en forma expresa.

3) No obstante lo anterior, las municipalidades continuarán utilizando para el registro de sus operaciones íntegramente la normativa establecida en el oficio circular Nº 60.820, de 2005, de este origen.

4) Asimismo, las universidades aplicarán, en estas materias, las normas que actualmente se encuentran vigentes para ellas.

5) Las normas contables aprobadas a la fecha mantendrán su validez en cuanto no sean contrarias al texto de la presente resolución.

Anótese, tómese razón y publíquese.- Ramiro Mendoza Zúñiga, Contralor General de la República.

Lo que transcribo a Ud. para su conocimiento.- Victoria Narváez Alonso, Secretaria General.

Aviso S/N,

CONTRALORÍA GRAL.

D.O. 06.03.2015CONTRALORÍA GENERAL DE LA REPÚBLICA

CONTRALORÍA GRAL.

D.O. 06.03.2015CONTRALORÍA GENERAL DE LA REPÚBLICA

DIVISIÓN ANÁLISIS CONTABLE

NORMATIVA DEL SISTEMA DE CONTABILIDAD GENERAL DE LA NACIÓN

CONTRALORÍA GENERAL DE LA REPÚBLICA

DIVISIÓN ANÁLISIS CONTABLE

NORMATIVA DEL SISTEMA DE CONTABILIDAD GENERAL DE LA NACIÓN

Contenido

INTRODUCCIÓN.......................................4

CAPÍTULO I: MARCO CONCEPTUAL.......................6

CAPÍTULO II: NORMATIVA ESPECÍFICA.................18

BIENES FINANCIEROS................................19

ANTICIPOS DE FONDOS...............................23

EXISTENCIAS.......................................24

BIENES DE USO.....................................27

ACTIVOS INTANGIBLES...............................35

PROPIEDADES DE INVERSIÓN..........................41

COSTO DE ESTUDIOS, PROYECTOS Y PROGRAMAS..........43

INVERSIONES EN ASOCIADAS Y NEGOCIOS CONJUNTOS.....44

CONCESIONES.......................................47

ARRENDAMIENTOS....................................51

AGRICULTURA.......................................54

PASIVOS FINANCIEROS...............................56

FONDOS EN ADMINISTRACIÓN..........................58

PROVISIONES.......................................59

BENEFICIOS A LOS EMPLEADOS........................62

IMPUESTOS.........................................65

TRANSFERENCIAS....................................66

MULTAS............................................68

INGRESOS DE TRANSACCIONES CON CONTRAPRESTACIÓN....69

AJUSTES A DISPONIBILIDADES Y DETRIMENTO...........72

EFECTOS DE LAS VARIACIONES EN LOS

TIPOS DE CAMBIO DE LA MONEDA EXTRANJERA...........73

DETERIORO DE ACTIVO GENERADORES Y NO

GENERADORES DE EFECTIVO...........................75

INFORMACIÓN A REVELAR SOBRE PARTES RELACIONADAS...79

ACTIVOS CONTINGENTES Y PASIVOS CONTINGENTES.......81

INFORMACIÓN FINANCIERA POR SEGMENTOS..............82

ERRORES...........................................84

ESTIMACIONES CONTABLES............................86

POLÍTICAS CONTABLES...............................87

CAPÍTULO III: PLAN DE CUENTAS

PARA EL SECTOR PÚBLICO............................90

ESTRUCTURA DEL PLAN DE CUENTAS....................91

OBLIGATORIEDAD DEL PLAN DE CUENTAS................91

CODIFICACIÓN DEL PLAN DE CUENTAS..................92

CUENTAS DE ACTIVO.................................93

CUENTAS DE PASIVO................................105

CUENTAS DE PATRIMONIO............................110

CUENTAS DE INGRESOS PATRIMONIALES................111

CUENTAS DE GASTOS PATRIMONIALES..................116

CUENTAS DE RESPONSABILIDADES

O DERECHOS EVENTUALES............................128

CAPÍTULO IV: ESTADOS FINANCIEROS.................130

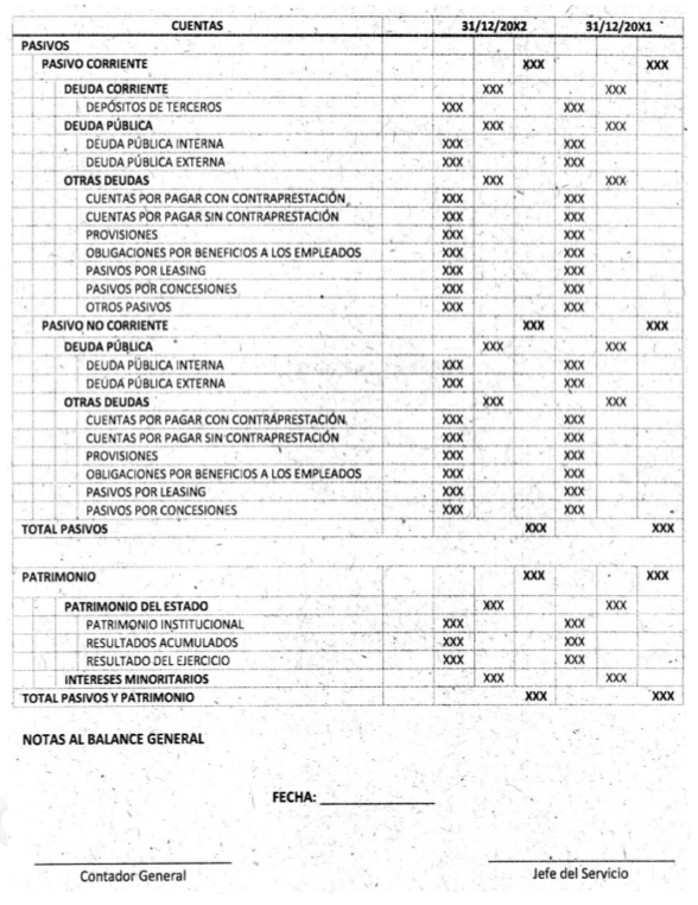

BALANCE GENERAL..................................132

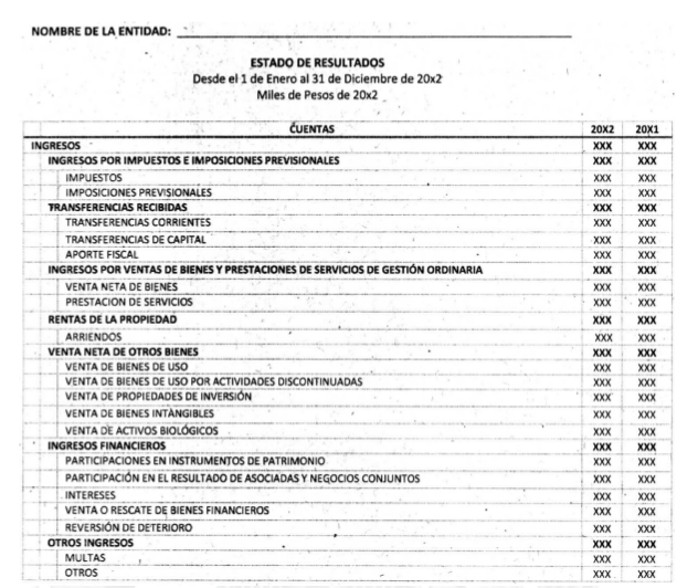

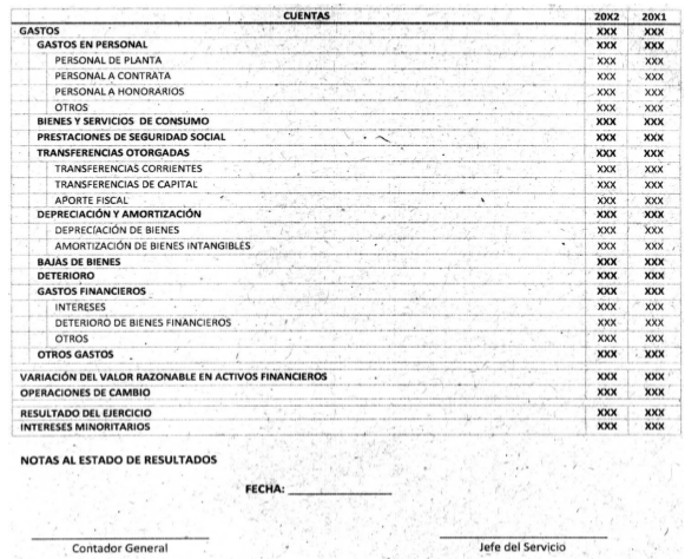

ESTADO DE RESULTADOS.............................135

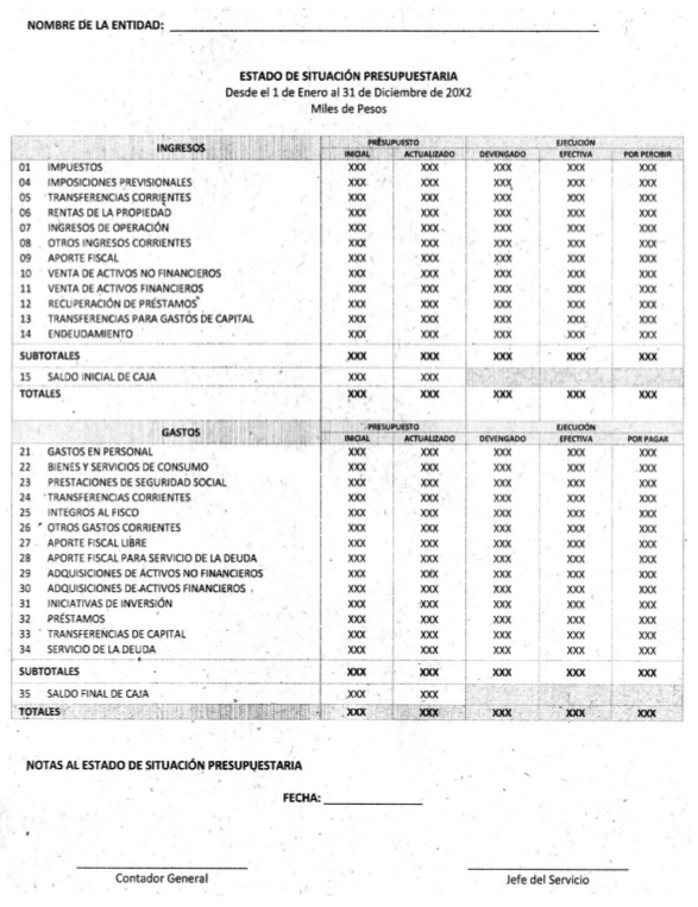

ESTADO DE SITUACIÓN PRESUPUESTARIA...............137

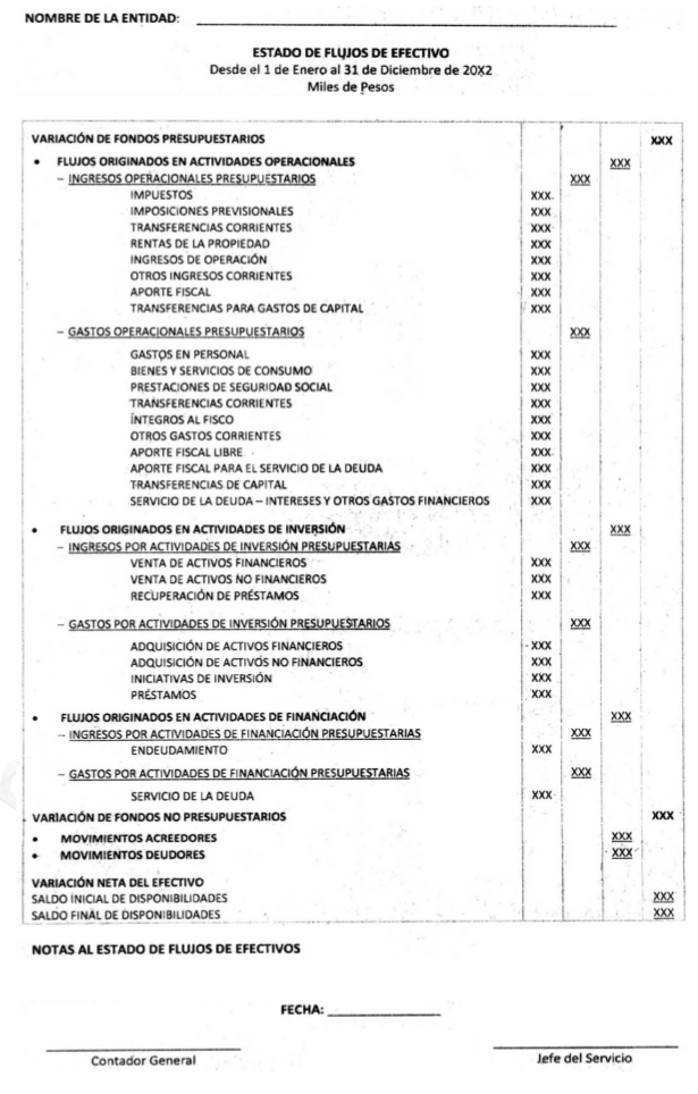

ESTADO DE FLUJOS DE EFECTIVO.....................139

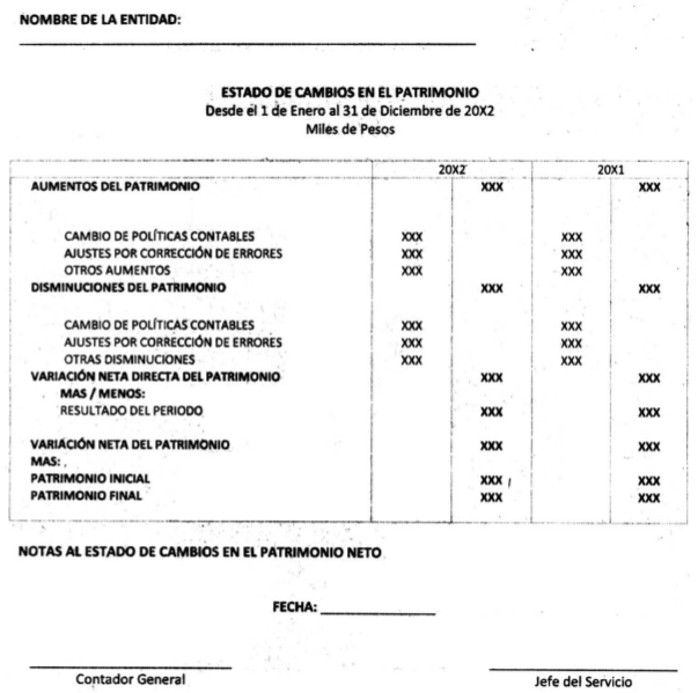

ESTADO DE CAMBIOS EN EL PATRIMONIO NETO..........142

ESTADOS FINANCIEROS CONSOLIDADOS.................143

HECHOS OCURRIDOS DESPUÉS DE LA FECHA DE

PRESENTACIÓN.....................................145

NOTAS A LOS ESTADOS FINANCIEROS..................147

INFORMACIÓN A REVELAR EN LAS

NOTAS A LOS ESTADOS FINANCIEROS..................148

CAPÍTULO V: OPERATORIA...........................164

REGLAS CONTABLES DE OPERATORIA...................165

CAPÍTULO VI: GLOSARIO............................167

Nota Diario Oficial

Los números de páginas arriba mencionados corresponden al

documento original y no al Diario Oficial.

DECLARACIÓN DE RECONOCIMIENTO

Este texto se basa en o reproduce, con el permiso de la Federación Internacional de Contadores (IFAC), partes de la Traducción Autorizada del Manual de Pronunciamientos Internacionales de Contabilidad del Sector Público, Edición 2013 del Consejo de Normas Internacionales de Contabilidad del Sector Público (IPSASB), publicado por la Federación Internacional de Contadores (IFAC), en junio de 2013.

La Contraloría General de la República se encuentra autorizada para completar todos los procedimientos administrativos asociados a la total tramitación de la resolución que contiene la "Normativa del Sistema de Contabilidad General de la Nación". El permiso para la reproducción y distribución de este texto en Chile, en español y para uso no comercial, está supeditada a la aprobación del "Convenio de reproducción y cesión limitada de aplicación de derechos de autor para efectos de la adopción oficial de normas internacionales por una entidad gubernamental en Chile" que actualmente las partes están gestionando. Todos los otros derechos existentes están reservados por IFAC. El texto aprobado del Manual de Pronunciamientos Internacionales de Contabilidad del Sector Público, Edición 2013, es publicado por la IFAC en el idioma inglés. La IFAC no asume ninguna responsabilidad por la exactitud e integridad de la traducción o de las acciones que puedan derivarse como consecuencia de la misma. Para más información, consultas y solicitudes de reproducción para uso comercial, por favor póngase en contacto con permissions@ifac.org.

INTRODUCCIÓN

De acuerdo con lo establecido en la Constitución Política del Estado y lo regulado en su Ley Orgánica, N° 10.336, le corresponde a la Contraloría General de la República, entre otras funciones, llevar la contabilidad general de la Nación.

A su vez, el artículo 65 del decreto ley N° 1.263, de 1975, Ley Orgánica de la Administración Financiera del Estado, prescribe que la Contraloría General establecerá los principios y normas contables básicas y los procedimientos por los que se regirá el sistema de contabilidad gubernamental de aplicación obligatoria para todos los servicios a que se refiere el artículo 2° de dicho decreto ley.

En el cumplimiento de dicho cometido, se ha venido desde esa fecha implementando en forma gradual un sistema de contabilidad, integral, único y uniforme, destinado a sistematizar y racionalizar la contabilización y la información de las diversas transacciones o hechos económicos, sobre la base de normas e instrucciones que se encontraban hasta esta fecha refundidas en el oficio circular Nº 60.820, de 2005, de este origen.

En dicho texto se recogen los efectos derivados del proceso de modernización financiera en el Sector Público iniciado en la década de los 90, principalmente, el cambio en el clasificador presupuestario a contar del año 2005, con la dictación del decreto N° 854, de 2004, del Ministerio de Hacienda, el cual está en armonía con el Manual de Estadísticas de las Finanzas Públicas de 2001, del Fondo Monetario Internacional (FMI) y la puesta en marcha en 2005, del Sistema de Información para la Gestión Financiera del Estado (SIGFE).

Posteriormente, un avance importante de destacar, lo constituyó el oficio circular Nº 54.977, de 2010, mediante el cual se incorporó a la normativa señalada un capítulo sobre los estados financieros con el propósito de definir y homogeneizar la estructura de estos informes que constituyen la base para la determinación de la situación financiera, presupuestaria y patrimonial de cada una de las instituciones, organismos y entidades que integran el Sector Público en materia de administración financiera.

Ahora bien, con el objeto de actualizar las Normas del sistema de contabilidad general de la Nación con los estándares internacionales de contabilidad pública, como asimismo, con las nuevas prácticas administrativas y comerciales, y en concordancia con las disposiciones legales vigentes, se ha considerado necesario aprobar una nueva normativa del sistema de contabilidad general de la Nación.

En este nuevo texto se recogen las Normas Internacionales de Contabilidad para el Sector Público (NICSP) emitidas por la Federación Internacional de Contadores (IFAC) a través del IPSASB - Consejo de Normas Internacionales de Contabilidad para el Sector Público - las cuales constituyen recomendaciones de normas generales de información financiera de alta calidad para su aplicación a entidades del Sector Público de los distintos países.

En ese orden nuestro país ha decidido efectuar una adopción indirecta de las NICSP, la cual consiste en emitir una norma nacional que cumpla con los requerimientos de las NICSP, lo que permite avanzar en la calidad, comparabilidad y transparencia de la información contable para los usuarios internos y externos y, además, propender a una mejor rendición de cuentas. Para tales efectos, se han tenido en consideración las 32 normas emitidas por el IFAC hasta 2013.

La normativa ha sido analizada y elaborada sobre la base de un plan de trabajo iniciado el año 2011 en cuyo desarrollo se ha contado con una asesoría externa financiada por el Banco Interamericano de Desarrollo (BID) y grupos de trabajo con entidades del sector público, empresas de auditoría y universidades del país.

Esta nueva regulación constituye un marco de aplicación obligatoria para las entidades del sector público a que se refiere el artículo 2° del decreto ley N° 1.263, de 1975, Ley Orgánica de la Administración Financiera del Estado y para aquellas que determine el Contralor General, en ejercicio de sus atribuciones.

Por esta razón, cuando existan dudas respecto a la forma en que deben contabilizarse determinados hechos económicos o, en general, acerca de la aplicación de la normativa, resolverá en definitiva la Contraloría General de la República, para cuyo efecto puede actuar de oficio o a petición de los interesados.

En ese contexto, la normativa se ha estructurado en los siguientes capítulos: marco conceptual, normativa específica, plan de cuentas, normas sobre estados financieros, operatoria contable del sistema y glosario.

La inclusión de un marco conceptual representa un cambio importante respecto de la normativa anterior contenida en el oficio circular N° 60.820, de 2005, por cuanto establece los objetivos y bases conceptuales que sustentan la información financiera de las entidades del sector público, como asimismo, facilita el desarrollo y aplicación de las normas específicas, incrementa la confianza en la contabilidad general de la Nación y permite a los usuarios una mejor comprensión de los estados financieros.

El marco conceptual, contenido en el capítulo 1° versa sobre los siguientes aspectos: el concepto de entidad contable y una referencia sobre el entorno económico y jurídico en el cual se desenvuelven las entidades públicas; los objetivos y usuarios de los estados financieros; los principios contables o hipótesis básicas; las características cualitativas de la información financiera; los elementos que conforman los estados financieros y los criterios de reconocimiento y valorización de tales elementos.

En base a lo anterior, en el capítulo 2° se han desarrollado las normas específicas, las cuales incluyen los criterios de reconocimiento y valorización aplicables a las transacciones o hechos económicos y a los elementos de los estados financieros.

Los capítulos 3° y 4° contienen las normas sobre plan de cuentas y estados financieros, respectivamente.

El capítulo 5° contiene la norma de operatoria contable para el registro de las transacciones y hechos económicos y finalmente el capítulo 6° incluye el glosario para una mejor comprensión de la normativa.

CAPÍTULO I: MARCO CONCEPTUAL

MARCO CONCEPTUAL

Es el conjunto de conceptos básicos que se definió para ser utilizado como referencia para el desarrollo de las normas específicas y para apoyar el análisis y solución de nuevas realidades o hechos económicos que se puedan presentar en la formulación de los estados financieros.

Asimismo, facilitará la aplicación de las normas contables con criterios uniformes y la comprensión de las mismas por las entidades públicas.

Se espera que el marco conceptual incremente la confianza en la normativa contable y en los estados financieros de las entidades públicas y que los usuarios de dichos informes puedan mejorar su comprensión e interpretación.

Entidad contable

Para los efectos de esta norma, se entenderá por entidad contable a cada una de las entidades a que se refiere el artículo 2° del decreto ley N° 1.263, de 1975, Ley Orgánica de la Administración Financiera del Estado y aquellas que determine el Contralor General en el ejercicio de sus atribuciones en materia contable.

De acuerdo con el mencionado precepto, el sistema de contabilidad general de la Nación se aplica en especial a las instituciones y servicios asociados: al Poder Ejecutivo, con los servicios dependientes y relacionados con los ministerios; al Poder Legislativo; al Poder Judicial; a la Contraloría General de la República; al Ministerio Público; y a las Municipalidades.

Dichas entidades, en general, tienen por objeto llevar a cabo actividades para lograr objetivos de prestación de servicios o implementar de otra forma políticas públicas.

Su actividad no es lucrativa ya que se orienta a la prestación de servicios públicos a la colectividad a título gratuito o semigratuito y/o efectuar operaciones de redistribución de la renta y riqueza nacional.

Su principal fuente de financiamiento, previsto en su presupuesto, la constituye el aporte fiscal procedente del Tesoro Público, el que a su vez, proviene en su mayor parte de los ingresos tributarios.

Sus gastos están sujetos a un presupuesto anual, limitativo y vinculante y a las normas que regulan la ejecución de dicho presupuesto. Por ello, pueden percibir y hacer uso de recursos, adquirir o gestionar activos públicos e incurrir en pasivos.

Su régimen jurídico confiere a estas entidades facultades y limitaciones propias de su ámbito de actuación, por encontrarse sometidas al principio de legalidad, regulando diversos aspectos, entre ellos, su funcionamiento, gestión de servicios, su administración de personal, la contratación de bienes y servicios y su actividad económica, incluyendo el control financiero.

Objetivos y usuarios de la información financiera

Los objetivos de la información financiera de las entidades del sector público son proporcionar información sobre la entidad que sea útil para los usuarios de los estados financieros a efectos de rendición de cuentas y toma de decisiones.

Esta información debe resultar de utilidad para los usuarios con el objeto de determinar el nivel de servicios que puede suministrar la entidad; su capacidad para cumplir adecuadamente sus objetivos; apoyar la evaluación de sus operaciones; favorecer el interés de los usuarios en la rendición de cuentas; y facilitar la evaluación de los logros alcanzados y de los recursos aplicados en la prestación de los servicios públicos.

Lo anterior implica que la información financiera de la entidad debe permitir a los usuarios evaluar a lo menos los siguientes temas:

. La situación económico financiera de la entidad;

. La capacidad para proporcionar bienes y servicios según su objetivo;

. Si los recursos se han obtenido y utilizado de acuerdo con el presupuesto legalmente aprobado;

. Las limitaciones legales que afectan en forma importante la utilización de los recursos;

. El origen y aplicación de sus recursos financieros;

. La solvencia, liquidez y capacidad para financiar sus actividades, compromisos y obligaciones;

. Si la situación económica y financiera de la entidad ha variado positiva o negativamente como consecuencia de las operaciones realizadas;

. Si los ingresos han sido suficientes para financiar los bienes y servicios proporcionados;

. Si se han respetado los límites fijados de endeudamiento;

. Los objetivos y metas establecidas para cada servicio;

. La comparación de los logros alcanzados con los objetivos y metas previstos; y

. Los gastos, eficiencia y calidad de los servicios prestados.

Usuarios de la información financiera

Los principales usuarios de la información financiera de las entidades públicas son:

. Los beneficiarios de los servicios, interesados en determinar la capacidad y el nivel de calidad de servicios que puede ofrecer la entidad;

. Los acreedores, prestatarios e inversores en deuda pública, que proporcionan recursos y que necesitan de información financiera para establecer la capacidad de la entidad para cumplir sus obligaciones y compromisos, aunque la solvencia de la misma esté garantizada;

. El Congreso Nacional que fiscaliza al gobierno y aprueba el presupuesto del sector público;

. La Contraloría General, para cumplir su función fiscalizadora e informar de la situación del sector público, a las autoridades políticas y legislativas a partir de la información financiera de las entidades públicas;

. Entidades públicas nacionales u organismos internacionales, para evaluar la política fiscal o para otros fines;

. Analistas económicos y financieros y agencias calificadoras de riesgo, que, para los efectos de asesorar a inversionistas, requieren información para evaluar el riesgo y situación financiera de las entidades públicas;

. Contribuyentes y votantes, que decidirán quién los representará en el gobierno y en el Congreso Nacional y cuyas decisiones pueden tener consecuencias sobre la asignación de recursos;

. Los funcionarios públicos, que en la práctica ejercen el control a través de asociaciones gremiales;

. Banco Central y Dirección de Presupuestos del Ministerio de Hacienda, responsables de elaborar las cuentas nacionales y estadísticas fiscales, respectivamente; y

. Organizaciones no gubernamentales, asociaciones, medios de comunicación, ciudadanos y sociedad civil, en general, interesados en la actividad pública.

Información proporcionada por los estados financieros

Los Estados Financieros de propósito general se refieren al Balance General, Estado de Resultados, Estado de Flujos de Efectivo, Estado de Situación Presupuestaria y Estado de Cambio en el Patrimonio Neto.

La información sobre la situación financiera de una entidad pública permitirá a los usuarios identificar los recursos económicos que controla, la estructura de sus fuentes de financiamiento, la liquidez y solvencia.

Esta información posibilitará la evaluación de aspectos tales como: la medida en que la Administración ha cumplido con la responsabilidad de gestionar y salvaguardar los recursos de la entidad; la forma en que los recursos están disponibles para mantener las actividades de provisión de bienes y servicios futuras y los cambios durante el período sobre el que se informa en el monto y composición de los recursos y derechos sobre estos; y los montos y calendario de los flujos de efectivo futuros necesarios para pagar sus pasivos.

La información sobre los resultados de la entidad indica los gastos en que se ha incurrido para proveer los bienes y servicios y los ingresos con que se han financiado los mismos y en qué medida estos han sido suficientes para cubrir aquellos.

Esta información permitirá evaluar temas tales como si la entidad ha adquirido recursos en forma eficiente y efectiva para lograr sus objetivos de provisión de bienes y servicios y si los gastos en los que se incurrió se recuperaron con cargo a los usuarios, aportes fiscales o mediante endeudamiento.

La información sobre los flujos de efectivo indica la forma en que la entidad captó y utilizó el efectivo durante el período en sus actividades de operación, financiamiento e inversión. Esta información contribuye a la evaluación de la capacidad de la entidad para generar efectivo y otros medios monetarios, la liquidez y solvencia.

También puede apoyar la evaluación del cumplimiento de la entidad con los mandatos de gastos expresados en términos de flujos de efectivo y documentar la evaluación de los montos probables y fuentes de efectivo necesarios en períodos futuros para mantener los objetivos de provisión de bienes y servicios.

La información de la entidad sobre la situación presupuestaria es un elemento importante de la rendición de cuentas. El análisis de los gastos permite comparar los recursos asignados con los efectivamente ejecutados. Una ejecución inferior a la prevista puede indicar una incapacidad para gestionar el presupuesto, que se estimó por encima de lo necesario, que se han introducido mejoras en la gestión manteniendo el nivel de bienes y servicios provistos en cantidad y calidad, o que se han puesto en práctica medidas de contención del gasto.

Por su parte, la evaluación de los ingresos permite comparar las previsiones aprobadas con los efectivamente generados. Una ejecución inferior a la presupuestada puede señalar una falta de capacidad en la recaudación o un presupuesto de ingresos muy optimista. Una ejecución superior puede indicar que las previsiones se estimaron en forma conservadora, que se han introducido mejoras en la recaudación, o ha habido una incidencia favorable de factores imprevistos.

La información de la entidad sobre el Cambio en el Patrimonio Neto permite mostrar las variaciones directas del patrimonio en el transcurso de un periodo contable.

Principios contables

Los principios contables constituyen las reglas básicas que rigen la contabilidad de la entidad y se determinan y aplican en función de los objetivos y las características cualitativas de la información financiera que emana de la misma.

. Gestión continuada

Se presume, salvo prueba en contrario, que continúa la actividad de la entidad por tiempo indefinido conforme a la ley u otra disposición de su creación. Por tanto, la aplicación de las reglas contables no puede ir encaminada a determinar el valor de liquidación del patrimonio institucional.

. Devengo

Las transacciones y otros hechos económicos deben reconocerse en los registros contables cuando estos ocurren y no en el momento en que se produzca el flujo monetario o financiero derivado de aquellos. Los elementos reconocidos de acuerdo con este principio son activos, pasivos, patrimonio, ingresos y gastos patrimoniales e ingresos y gastos presupuestarios.

. Imputación presupuestaria

La imputación al presupuesto del ejercicio se efectuará atendiendo al origen del ingreso y al objeto del gasto y se realizará en la misma oportunidad en que se producen los hechos económicos, mediante el procedimiento técnico de integración contable presupuestaria que asocia el clasificador presupuestario de ingresos y gastos con el plan de cuentas contable.

Características cualitativas de la información financiera

Las características cualitativas corresponden a la serie de atributos que hacen que la información contenida en los estados financieros sea útil para los usuarios.

Entre estas pueden señalarse las siguientes:

. Relevante y oportuna

La información será relevante para los usuarios si estos la pueden usar como ayuda para evaluar hechos pasados, presentes o futuros; o para confirmar o corregir observaciones que pudieran haber sido planteadas en evaluaciones anteriores. Para que la información sea relevante deberá, además, ser presentada con la debida oportunidad.

Si se produce alguna demora en la presentación de la información, esta puede perder su relevancia. Para poder entregar la información en forma oportuna, bien pudiera estimarse necesario emitirla antes de conocer todos o algunos aspectos de una determinada transacción, aun cuando implique poner en riesgo su completa fiabilidad.

A la inversa, si la emisión de información se dilata hasta poder completarla pudiera resultar altamente fiable, pero perdería valor para los usuarios. Ahora bien, como una forma de alcanzar el equilibrio entre fiabilidad y relevancia, el factor predominante que prevalezca ha de ser cómo satisfacer mejor las necesidades del usuario con respecto a la toma de decisiones, lo que debe ser debidamente fundado.

. Comprensible

La información será comprensible cuando razonablemente se puede esperar que los usuarios entiendan su significado. Al efecto, debe presumirse que los usuarios tienen un conocimiento general o cercano con la naturaleza y actividades de la entidad gestora, como también respecto del entorno en que ella opera, así como de contabilidad, por lo que la información proporcionada debiera permitirles formarse una impresión, a lo menos moderada, en relación con los datos y notas que se le presenten.

No se debe excluir de los estados financieros información sobre asuntos complejos, simplemente por estimarse que pudiere resultar difícil su comprensión por parte de algunos usuarios.

. Representación fiel

Para ser útil la información financiera debe ser una representación fiel de los hechos económicos y de otro tipo que pueda representar. La información será fiel cuando presente la verdadera esencia de las transacciones y no distorsione la naturaleza del hecho económico que expone y se alcanza cuando la descripción del hecho es completa, neutral y libre de error significativo.

La información presentada en los estados financieros deberá reflejar todas las operaciones y hechos económicos del período al que corresponde, dentro de los límites de su importancia o materialidad relativa y el costo involucrado.

La información, respecto de su contenido, será neutral si no está influida por sesgos o prejuicios que puedan predisponer al usuario de la misma.

Libre de error significativo quiere decir que no hay errores u omisiones que sean materiales o tengan importancia relativa de forma individual o colectiva en la descripción del hecho económico.

Para que la información tenga una representación fiel, es necesario, además, la aplicación de cierto grado de cautela o criterio conservador al hacer una estimación en condiciones de incertidumbre, de tal modo que los activos o ingresos no queden sobreestimados ni los pasivos o gastos, subestimados.

. Comparable

La información será comparable cuando permita a los usuarios identificar similitudes y diferencias entre dos conjuntos de hechos económicos. Esta característica no es una cualidad de un elemento individual de información, sino más bien un atributo de la relación entre dos o más partidas de información.

Esta cualidad es útil, entre otros, para:

- el contraste de los estados financieros de la misma entidad en distintos ejercicios contables;

- cotejar estados financieros de diferentes entidades.

Una característica relevante de este atributo es que los usuarios necesitan estar informados sobre las normas empleadas en la preparación de los estados financieros, los cambios efectuados en dicha preceptiva y sus efectos.

Es importante que los estados financieros muestren información de los ejercicios precedentes, en comparación con la que se entrega en el ejercicio en curso, debido a que los usuarios necesitan evaluar y cotejar el resultado de una entidad a lo largo del tiempo.

. Verificabilidad

La verificabilidad es la cualidad de la información que ayuda a asegurar a los usuarios que la información representa fielmente los hechos económicos y de otro tipo que se propone representar, para esto, deben ser transparentes las suposiciones que subyacen en la información revelada, las metodologías adoptadas para reunir esa información y los factores y circunstancias que apoyan las opiniones expresadas o reveladas.

Criterios adicionales a la información financiera

Sin perjuicio de las características cualitativas indicadas precedentemente, para determinar qué información se presenta, o cómo se presenta, se debe considerar lo siguiente:

. Materialidad o importancia relativa

Se debe evaluar si la información es importante, esto es, si su omisión o tergiversación puede influir en las decisiones o evaluaciones que adopten los usuarios sobre la base de los estados financieros presentados.

La materialidad depende de la naturaleza o magnitud de la partida o el alcance del error considerando las particulares circunstancias de su omisión o tergiversación. Por ello, tal condición es un umbral o límite, en lugar de una característica cualitativa básica que la información deba poseer para ser útil.

. Equilibrio entre beneficio y costo

La información financiera impone costos. Los beneficios de la información financiera deberían justificar esos costos. La evaluación de si los beneficios de proporcionar información justifican los costos de reunirla, procesarla y difundirla, es, a menudo, un tema de juicio profesional, porque con frecuencia no es posible identificar o cuantificar todos los costos y todos los beneficios de la información incluida en los estados financieros.

La aplicación de la restricción costo beneficio involucra la evaluación de si los beneficios de presentar información probablemente justifican los costos incurridos para suministrar y utilizar esa información. Al realizar esta evaluación, es necesario considerar si una o más características cualitativas pueden sacrificarse en algún grado para reducir costos.

. Equilibrio entre las características cualitativas

En la práctica, a menudo es necesario un equilibrio entre las características cualitativas con el fin de que se alcancen los objetivos de la información contenida en los estados financieros.

Elementos de los estados financieros

Para lograr los objetivos de la información contable, los estados financieros deben, necesariamente, proporcionar datos o antecedentes acerca de los siguientes elementos:

. Activos

Constituyen los recursos en bienes y derechos, controlados por la entidad como resultado de los actos y contratos realizados en el transcurso de su gestión pasada, de los cuales se espera obtener, en el futuro beneficios económicos o un potencial de servicio.

. Pasivos

Constituyen las obligaciones presentes de la entidad que surgen de hechos pasados, cuya solución o pago se espera que represente un flujo de salida de recursos, que incorporen beneficios económicos o un potencial de servicio.

. Patrimonio

Es la parte residual de los activos de la entidad una vez deducidos todos sus pasivos.

. Ingresos Patrimoniales

Son los incrementos brutos de beneficios económicos o potencial de servicio del periodo que implican aumentos indirectos del patrimonio.

. Gastos Patrimoniales

Son las reducciones brutas de beneficios económicos o potencial de servicio del periodo que implican disminuciones indirectas del patrimonio.

. Ingresos Presupuestarios

Corresponden a los flujos de recursos financieros destinados a financiar los gastos presupuestarios del ejercicio. Se pueden originar, entre otros, en ingresos por impuestos y otros tributos, imposiciones previsionales, aporte fiscal, otras transferencias, ingresos financieros, reembolso de préstamos, enajenación de activos, endeudamiento y otros ingresos patrimoniales.

. Gastos Presupuestarios

Representan los flujos financieros correspondientes a la aplicación de los recursos de la entidad que han sido autorizados como gastos en el presupuesto. Tienen su origen en desembolsos para el funcionamiento de la entidad, adquisición de activos financieros y no financieros, otras inversiones de capital, otorgamiento de préstamos, transferencias y la disminución de pasivos financieros.

Reconocimiento contable de los elementos de los Estados Financieros

El registro o reconocimiento contable es el proceso mediante el que se incorpora una partida a los Estados Financieros, previa verificación que esta cumple con la correspondiente definición y con las características cualitativas de la información según corresponda. Todos los hechos económicos deben ser registrados en orden cronológico y de manera oportuna.

. Activos

Los activos deben reconocerse en el balance cuando:

- sea probable que la entidad obtenga, a partir de los mismos, beneficios económicos o un potencial de servicio en el futuro; y

- su valor pueda medirse con fiabilidad.

El registro de un activo debe realizarse cuando, cumpliendo con las condiciones anteriores, se perfeccione la transacción, de manera que la entidad adquiera el derecho a utilizarlo.

El reconocimiento contable de un activo implica también el reconocimiento simultáneo de un pasivo, o de un ingreso, o bien la disminución de otro activo, o el incremento del patrimonio neto.

Cualquier disminución en el beneficio económico o el potencial de servicio esperado debe ser reconocida en el mismo período en que tenga lugar. Esta disminución puede ser motivada por el deterioro físico, por su desgaste a través del uso, o por su obsolescencia.

Los derechos por cobrar derivados de la ejecución del presupuesto se reconocerán como activos cuando se hayan cumplido todos los requisitos establecidos en la normativa contable y presupuestaria que les sean aplicables.

. Pasivos

Los pasivos deben reconocerse en el balance cuando:

- sea probable que la entidad tenga, a su vencimiento, la obligación de entregar o ceder recursos que incorporen beneficios económicos o un potencial de servicio futuros; y

- su valor pueda determinarse con fiabilidad.

El registro de un pasivo debe realizarse cuando, cumpliendo con las condiciones anteriores se perfeccione la operación, de modo que la entidad adquiera la obligación de desprenderse de recursos.

El reconocimiento contable de un pasivo implica el reconocimiento simultáneo de un activo o de un gasto, o bien la disminución de otro, o una disminución del patrimonio neto.

Las obligaciones por pagar derivadas de la ejecución del presupuesto se reconocerán como pasivos cuando se hayan cumplido todos los requisitos establecidos en la normativa contable y presupuestaria que les sean aplicables.

. Ingresos patrimoniales

Los ingresos se reconocerán en el estado de resultados cuando se produzca un incremento de los recursos económicos o del potencial de servicio de la entidad, ya sea mediante un incremento en los activos o una disminución en los pasivos, y cuya cuantía pueda medirse con fiabilidad.

El reconocimiento de un ingreso conlleva el registro simultáneo de un activo (o de un incremento del mismo) o la eliminación o disminución de un pasivo.

Los ingresos se consideran devengados cuando la entidad haya realizado, de forma sustancial, aquello que resulta necesario para adquirir el derecho a percibir dichos ingresos.

. Gastos patrimoniales

Los gastos se reconocerán en el estado de resultados cuando se produzca una disminución de los recursos económicos o del potencial de servicio de la entidad, ya sea mediante una disminución en los activos o un aumento en los pasivos, y cuya cuantía pueda medirse con fiabilidad.

El reconocimiento de un gasto implica el registro simultáneo de un pasivo (o de un incremento del mismo) o la eliminación o disminución de un activo.

El reconocimiento de una obligación, sin registrar simultáneamente un activo relacionado con la misma, implica la existencia de un gasto, que debe reflejarse en el estado de resultados cuando se reconoce aquella obligación.

Los gastos se consideran devengados cuando la entidad haya cumplido con un proceso de consumo de productos o servicios.

Los gastos basados en estimaciones deben tratarse de acuerdo con la característica de representación fiel.

. Ingresos y gastos presupuestarios

El ingreso se reconocerá de acuerdo al principio de devengo y la normativa contable y presupuestaria aplicable. Supone el reconocimiento del deudor presupuestario, y simultáneamente el de un pasivo, o de un ingreso, o bien la disminución de otro activo.

El reconocimiento de un ingreso como percibido supone la materialización de su cobro en forma de efectivo o de otros recursos disponibles o en una disminución de una obligación presupuestaria.

El gasto se reconocerá de acuerdo al principio de devengo y la normativa contable y presupuestaria aplicable. Supone el reconocimiento de la obligación presupuestaria, y simultáneamente el de un activo, o de un gasto, o bien la disminución de otro pasivo.

El reconocimiento de un gasto como pagado supone la materialización de su desembolso en forma de efectivo o de otros recursos disponibles o en una disminución de un deudor presupuestario.

Criterios de valorización

La valoración es el proceso por el que se asigna un valor monetario a cada elemento de los estados financieros, de acuerdo con lo dispuesto en las normas específicas relativas a cada uno de ellos, incluidas en el capítulo segundo de esta normativa.

El proceso de valoración considera las necesidades de los usuarios de los estados financieros y los objetivos de los mismos.

Sin embargo, atendido que un solo criterio no satisface íntegramente todos los objetivos posibles ni permite alcanzar niveles máximos de utilidad en relación con la rendición de cuentas y la toma de decisiones, se han considerado diferentes criterios de valorización.

Los criterios generales de valorización son los siguientes, no obstante, en caso que las normas específicas atribuyan un criterio diferente o particular, este último prevalecerá:

. Precio de adquisición

El precio de adquisición de un activo es la suma, en efectivo u otros activos, pagada o que la entidad se ha comprometido a pagar, así como cualquier costo directamente relacionado con la compra o puesta en condiciones de servicio del activo para el uso al que está destinado.

. Costo de producción

El costo de producción de un activo comprende el precio de adquisición de las materias primas y otros materiales consumibles, el de los factores de producción directamente imputables al mismo y una porción razonable de los indirectamente relacionados con tal activo, correspondientes, en todo caso, con el período de producción, elaboración o construcción.

. Costo de un pasivo

El costo de un pasivo es el valor de la contrapartida recibida a cambio de incurrir en la deuda.

. Valor razonable

Es la cantidad por la que puede ser intercambiado un activo o liquidado un pasivo entre un comprador y un vendedor interesados y debidamente informados, en condiciones de independencia mutua.

Este valor no tendrá en cuenta los costos de transacción en los que se pueda incurrir si se enajena el elemento patrimonial. La definición de valor razonable incorpora el principio de gestión continuada, y por lo tanto, no es la cantidad que se recibiría en una transacción forzada.

El precio de cotización se considera la mejor evidencia del valor razonable, y cuando exista debe ser utilizado. En general, se calcula por referencia a un valor fiable de mercado.

Se considera mercado activo aquel en el que están disponibles de forma ágil y regular los precios de los activos negociados. Ello implica que se dan las siguientes condiciones:

- los bienes o servicios intercambiados en el mercado son homogéneos;

- pueden encontrarse prácticamente en cualquier momento compradores o vendedores para un determinado bien o servicio; y

- los precios son conocidos y fácilmente accesibles para el público. Estos precios, además, reflejan transacciones de mercado reales, actuales y efectuadas con regularidad.

Si no existe mercado activo, el valor razonable se obtendrá mediante la aplicación de modelos y técnicas de valorización consistentes con las metodologías generalmente aceptadas para la fijación de precios, debiéndose usar, si existe, la técnica de valorización empleada por el mercado que haya demostrado ser la que obtiene estimaciones más realistas de los precios.

La entidad deberá evaluar periódicamente la efectividad de la técnica de valorización que utilice.

Los elementos cuyo valor razonable no puedan valorizarse de forma fiable, con referencia a un valor de mercado o mediante modelos y técnicas de valorización, se determinarán, según proceda, por su precio de adquisición, costo de reposición depreciado, costo de producción o costo amortizado.

. Valor realizable neto

El valor realizable neto de un activo es la cantidad que se puede obtener por su venta en el mercado, de manera natural o no forzada, menos los costos estimados necesarios para llevar a cabo la venta, intercambio o distribución y, en el caso de los productos en proceso, los costos estimados para terminar su producción o construcción.

. Costo corriente de reposición

El costo corriente de reposición es aquel en que la entidad incurriría al adquirir el activo en la fecha de presentación.

. Valor de uso

El valor de uso de aquellos activos que incorporan beneficios económicos futuros se define como el valor actual de los flujos de efectivo esperados a través de su utilización en el curso normal de la actividad de la entidad y, en su caso, de su enajenación u otra forma de disposición.

El valor de uso de aquellos activos portadores de potencial de servicio es el valor actual del activo manteniendo dicho potencial. Este valor se determina usando el enfoque del costo de reposición depreciado, el de costo de rehabilitación del activo o el de unidades de servicio.

. Costos de venta

Son los gastos directamente atribuibles a la venta de un activo en los que la entidad no habría incurrido de no haber tomado la decisión de vender, excluidos los gastos financieros. Se incluyen los gastos legales necesarios para transferir la propiedad del activo y las comisiones de venta.

. Monto recuperable

El monto recuperable de un activo es el que resulte mayor de entre su valor razonable menos los costos de venta y su valor de uso.

. Valor actual de un activo o pasivo

El valor actual de un activo o de un pasivo es el monto de los flujos de efectivo a recibir o pagar, respectivamente, en el curso normal de la actividad de la entidad, actualizados a una tasa de descuento adecuada.

. Costo amortizado de un activo o pasivo financiero

El costo amortizado de un activo financiero es el monto por el que inicialmente fue valorizado, menos los reembolsos del principal que se hubieran cobrado, más la parte imputada en los resultados del ejercicio, mediante el método de la tasa de interés efectiva, sobre la diferencia entre el monto inicial y el valor de reembolso y menos cualquier reducción de valor por deterioro.

El costo amortizado de un pasivo financiero es el monto por el que inicialmente fue valorizado, deducidos los costos de transacción, en su caso, menos las amortizaciones de la deuda que se hayan producido, más o menos, la parte imputada en los resultados del ejercicio, mediante el método de la tasa de interés efectiva, de la diferencia entre su monto inicial y su valor de reembolso.

La tasa de interés efectiva - también denominada tasa anual equivalente- se define como el tipo de actualización que iguala exactamente el valor contable de un activo o un pasivo financiero con los flujos de efectivo estimados a lo largo de la vida del instrumento, a partir de sus condiciones contractuales y sin considerar las pérdidas futuras por riesgo de crédito.

En su cálculo se incluirán las comisiones financieras que se carguen por adelantado en la concesión de financiamiento.

. Costos de transacción atribuibles a un activo o pasivo financiero

Son los gastos directamente atribuibles a la compra o venta de un activo financiero, o a la emisión o adquisición de un pasivo financiero, en los que no se habría incurrido si la entidad no hubiera realizado la transacción.

Entre ellos se incluyen los honorarios y comisiones pagadas a intermediarios, tales como las de corretaje, los gastos notariales, impuestos y otros. Se excluyen las primas o descuentos obtenidos en la compra o emisión y los gastos incurridos por estudios y análisis previos.

. Valor contable o valor libro

El valor contable es el monto por el que un activo o un pasivo se encuentra registrado en el balance, menos, en el caso de los activos, la depreciación o amortización acumulada y cualquier deterioro reconocido.

. Valor residual de un activo

El valor residual de un activo es la cantidad que la entidad podría obtener actualmente por su venta u otra forma de disposición, menos los costos estimados para realizar esta, si el activo hubiese alcanzado ya la antigüedad y las demás condiciones esperadas al término de su vida útil.

La vida útil es el período durante el cual se espera utilizar el activo por la entidad o el número de unidades de producción o similares que se espera obtener del mismo por parte de la entidad.

Referencia a NICSP

El Marco Conceptual se ha desarrollado en consideración del Marco Conceptual para la Información Financiera con Propósito General de las Entidades del Sector Público, contenido en la edición del Manual de Pronunciamientos Internacionales de Contabilidad del Sector Público año 2013.

CAPÍTULO II: NORMATIVA ESPECÍFICA

BIENES FINANCIEROS

Concepto

1. Son bienes financieros el dinero en efectivo, los instrumentos de patrimonio de otra entidad, los derechos de recibir efectivo u otro bien financiero de un tercero, o de intercambiar con un tercero bienes financieros, o pasivos financieros, en condiciones potencialmente favorables.

2. Una entidad reconocerá un bien financiero sólo cuando se convierta en parte de un contrato adquiriendo un derecho, según las cláusulas del instrumento en cuestión.

3. Los instrumentos de patrimonio que constituyen inversiones en asociadas o en negocios conjuntos, los cuales se transen o no en un mercado activo, se tratan de acuerdo a la norma específica correspondiente.

4. Los criterios establecidos en esta norma serán aplicables a todos los bienes financieros, excepto a aquellos para los que se hayan establecido criterios específicos en otra norma.

Clasificación de los Bienes Financieros

5. Para efectos de su tratamiento contable, los bienes financieros se clasifican en las siguientes categorías:

Préstamos y Cuentas por Cobrar

6. Son bienes financieros cuyos cobros son fijos o determinables, que no se negocian en un mercado activo, respecto de los cuales no se tiene la intención de venderlos inmediatamente o en un futuro próximo. En este rubro se incluyen las cuentas por cobrar propias de la actividad habitual de los servicios y los préstamos otorgados en cumplimiento de sus funciones.

Inversiones Mantenidas hasta el Vencimiento

7. Son bienes financieros constituidos por instrumentos de deuda que se negocian en un mercado activo cuyos cobros son de cuantía fija, o determinable y cuyos vencimientos son fijos y además, la entidad tiene tanto la intención efectiva, como la capacidad de conservarlos hasta su vencimiento.

Bienes Financieros a Valor Razonable con Cambios en Resultados

8. Son aquellos instrumentos que se adquieren en un mercado activo, con el objetivo de venderlos, volver a comprarlos en un futuro inmediato y/o forman parte de una cartera de instrumentos financieros identificados, que se gestionan conjuntamente con el objetivo de obtener beneficios a corto plazo. También se incluyen en esta categoría los derivados, excepto que sea un contrato de garantía financiera o haya sido designado como un instrumento de cobertura eficaz. Si una entidad tiene instrumentos de cobertura, deberá pedir instrucciones específicas a la Contraloría General.

9. En esta categoría también se incluyen las participaciones en asociadas o en negocios conjuntos mantenidas por fondos de inversión y entidades de inversión.

Bienes Financieros Disponibles para la Venta

10. Son bienes financieros designados específicamente como disponibles para la venta, que cuentan con las autorizaciones correspondientes, y que no están contenidos en ninguna de las clasificaciones anteriores. Para su reconocimiento y valorización se deberá pedir instrucciones específicas a la Contraloría General.

Préstamos y Cuentas por Cobrar

Valorización Inicial

11. Un elemento de préstamos y cuentas por cobrar se mide inicialmente por su valor razonable más los costos de transacción que le sean directamente atribuibles. Si un préstamo o cuenta por cobrar se origina a raíz de una transacción a condiciones de mercado, el valor razonable del instrumento financiero será el monto del otorgamiento o de la contraprestación.

12. Los costos de transacción se deberán registrar en el resultado del ejercicio en que se reconoce el activo siempre que no sean significativos.

13. Los préstamos y cuentas por cobrar a corto plazo, sin interés contractual, se valorizan por el monto entregado o el valor contractual.

14. Si un préstamo o cuenta por cobrar a largo plazo se origina a raíz de una transacción con condiciones favorables, es decir, sin un interés contractual o con un interés con tasa subvencionada, el valor razonable del instrumento financiero será el valor actual de los flujos de efectivo a cobrar, utilizando como tasa de descuento la tasa de endeudamiento del Fisco para un vencimiento análogo. La diferencia entre dicho valor y el monto entregado en préstamo, se registrará en el resultado del ejercicio en el cual se contabilice el activo, como un subsidio, de acuerdo con la norma de Transferencias, siempre que esta sea significativa.

Valorización Posterior

15. Después del reconocimiento inicial, una entidad medirá los préstamos o cuentas por cobrar al costo amortizado utilizando el método de la tasa de interés efectiva.

16. Los intereses devengados se contabilizarán en los resultados del ejercicio anual utilizando la base de la tasa de interés efectiva.

17. Para los préstamos y cuentas por cobrar de corto plazo, que no tengan intereses contractuales, la valorización posterior se determinará por la valorización inicial menos la amortización de capital y las pérdidas por deterioro.

Inversiones Mantenidas hasta el Vencimiento

Valorización Inicial

18. Un elemento de inversiones mantenidas hasta el vencimiento, se mide inicialmente por su valor razonable más los costos de transacción que son directamente atribuibles a la compra o emisión del mismo.

19. Los costos de transacción se deberán registrar en el resultado del ejercicio en que se reconoce el activo cuando no sean significativos.

20. El valor razonable de un elemento de inversiones mantenidas hasta el vencimiento, corresponde al costo de este.

Valorización Posterior

21. Después del reconocimiento inicial, una entidad medirá estos bienes financieros al costo amortizado utilizando el método de la tasa de interés efectiva.

22. Los intereses devengados se contabilizarán en los resultados del ejercicio utilizando la base de la tasa de interés efectiva.

Bienes Financieros a Valor Razonable con Cambios en Resultados

Valorización Inicial

23. Bienes financieros a valor razonable con cambios en resultados se miden inicialmente por su valor razonable, sin incorporar los costos de transacción que son directamente atribuibles a la compra o emisión del mismo, los que se registrarán como gastos.

Valorización Posterior

24. Después del reconocimiento inicial, una entidad medirá estos bienes financieros por sus valores razonables. Una ganancia o pérdida ocasionada por un cambio en el valor razonable, debe ser reconocida en el resultado del período, luego de haber contabilizado los intereses devengados, dividendos y diferencias cambiarias si hubiese.

25. Los ingresos por intereses y dividendos deben reconocerse de acuerdo a lo siguiente:

a) Los ingresos por concepto de intereses deben reconocerse sobre la base de la proporción de tiempo transcurrido. Los intereses se devengan utilizando la tasa de interés efectiva, la cual considera el rendimiento efectivo del activo; y

b) Los ingresos por concepto de dividendos o sus equivalentes deben reconocerse cuando se establezca el derecho a recibirlos por parte de la entidad.

Deterioro

26. Una entidad evaluará al final de cada periodo si existe evidencia objetiva de que un activo financiero o un grupo de ellos esté deteriorado.

27. Para identificar la posible existencia de deterioro, se deberá evaluar a lo menos los siguientes indicadores:

a) Dificultades financieras significativas del emisor o del obligado según el tipo de instrumento;

b) Infracciones de las cláusulas contractuales, tales como incumplimientos o moras en el pago de los intereses o el capital;

c) Es probable que el receptor entre en insolvencia económica; y

d) La desaparición de un mercado activo para el bien financiero en cuestión, debido a dificultades financieras.

28. Cuando exista evidencia que se ha incurrido en la pérdida de valor de préstamos, cuentas por cobrar o inversiones mantenidas hasta el vencimiento que se contabiliza al costo amortizado, el monto de la pérdida se medirá como la diferencia entre el monto en libro del activo y el valor presente de los flujos de efectivos futuros estimados descontados con la tasa de interés efectiva original del activo financiero.

29. La entidad debe contar con el respaldo utilizado para determinar el monto del deterioro en base a la metodología que haya definido para tal efecto.

30. El deterioro de un activo se reconoce en una cuenta complementaria de activo denominada Deterioro Acumulado de Bienes Financieros, con cargo a gastos patrimoniales.

Reversión de las pérdidas por deterioro de un activo

31. Si existe algún indicio, la entidad evaluará, al final de cada período sobre el que se informa si la pérdida por deterioro reconocida en períodos anteriores, ya no existe o ha disminuido. Dicho ajuste se contabilizará en la misma cuenta de Deterioro Acumulado de Bienes Financieros, con abono a ingresos patrimoniales.

Baja de Bienes Financieros

32. Una entidad dará de baja en cuentas un bien financiero o una parte del mismo cuando se:

a) Cobre el activo financiero;

b) Condonen los derechos sobre el mismo;

c) Castigue, de acuerdo con las normas legales vigentes; o

d) Transfiera el activo financiero, es decir, los derechos contractuales a recibir los flujos de efectivo.

33. Cuando se produzca una condonación, el gasto será reconocido en los resultados del ejercicio.

Castigo de Bienes Financieros Incobrables

34. En el caso de los bienes financieros incobrables, el castigo procederá cuando se hayan agotado todas las instancias administrativas y legales de cobro y se haya dado cumplimiento a los procedimientos de autorización establecidos en la normativa legal vigente para cada caso.

35. La contabilización del castigo se realizará disminuyendo el activo y la cuenta de Deterioro Acumulado de Bienes Financieros. Cualquier diferencia deberá ser reconocida como un gasto.

Referencia a NICSP

36. La norma de Bienes Financieros se ha desarrollado fundamentalmente a partir de la NICSP 28 Instrumentos Financieros: Presentación y NICSP 29 Instrumentos Financieros: Reconocimiento y Medición, en la edición del Manual de Pronunciamientos Internacionales de Contabilidad del Sector Público año 2013.

ANTICIPOS DE FONDOS

Concepto

1. Los fondos entregados en calidad de anticipos para adquisiciones de bienes, prestaciones de servicios, cometidos funcionarios y otros adelantos análogos que no afecten el presupuesto al momento de su ocurrencia, por que dichos gastos no se encuentran devengados, deben contabilizarse como Anticipos de Fondos.

Reconocimiento y Valorización

2. Los Anticipos de Fondos constituyen Bienes Financieros y se deben reconocer a su valor nominal.

3. Las aplicaciones de dichos adelantos, deben registrarse contra las cuentas de Acreedores Presupuestarios correspondientes.

4. Los fondos no aplicados se deben reintegrar, pasando a constituir incremento de disponibilidades.

5. Los anticipos de fondos que se encuentren incorporados al presupuesto en virtud de una norma legal, deben contabilizarse como acreedores presupuestarios y las recuperaciones de estos, como deudores presupuestarios.

EXISTENCIAS

Concepto

1. Las existencias son activos:

a) En la forma de materiales o suministros, para ser consumidos en el proceso de producción;

b) En la forma de materiales o suministros, para ser consumidos o distribuidos en la prestación de servicios;

c) Conservados para su venta o distribución a terceros sin contraprestación o por una contraprestación insignificante, en el curso ordinario de las operaciones; o

d) En proceso de producción para su venta o distribución.

2. Deberán considerarse existencias los materiales y suministros cuando estos sean significativos y directamente relacionados con el proceso de producción, prestación del servicio o distribución a terceros. Para esto, se debe evaluar, entre otros, los criterios cualitativos contenidos en el marco conceptual, como por ejemplo, el costo versus beneficio.

3. Los bienes de consumo son considerados gastos patrimoniales, pero si la autoridad administrativa ha decidido llevar un control contable de ellos como existencia, en atención a su materialidad, se debe asegurar que al término del periodo contable se reconozcan los bienes consumidos como gastos patrimoniales.

4. Las existencias en el sector público pueden incluir: medicamentos, combustibles, municiones, materiales de mantenimiento, piezas de repuesto de bienes de uso siempre y cuando no sean componentes, entre otros.

Valorización Inicial

5. Las existencias se valorizarán a su costo en el momento del reconocimiento.

6. El costo de las existencias comprende todos los desembolsos derivados de su adquisición, conversión, y otros costos en los que se haya incurrido para darles su condición y ubicación actual.

7. El costo de adquisición comprende el precio de compra, incluyendo los impuestos de importación y otros aranceles (que no sean recuperables), los transportes, el almacenamiento y otros costos directamente atribuibles a la adquisición de las mercaderías, materiales y suministros. Los descuentos comerciales, las rebajas y otras partidas similares se deducirán para determinar el costo de adquisición.

8. Los costos de conversión de las existencias comprenden aquellos directamente relacionados con las unidades producidas, tales como la mano de obra directa y costos indirectos, variables o fijos, en los que se haya incurrido para transformar las materias primas en productos terminados.

9. Se incluirán en las existencias otros costos siempre que se hayan incurrido en ellos para dar a las mismas su condición y ubicación actual.

10. Los siguientes costos están excluidos del valor de las existencias, debiendo reconocerse como gastos:

a) Las cantidades anormales de desperdicio;

b) Los costos de almacenamiento, a menos que sean necesarios en el proceso productivo;

c) Los costos indirectos de administración que no hayan contribuido a dar a los inventarios su condición y ubicación actual; y

d) Los costos de comercialización.

11. Cuando se adquiera una existencia a través de una transacción sin contraprestación, su costo se medirá a su valor razonable en la fecha de adquisición.

Valorización Posterior

12. Al menos al término del ejercicio, las existencias deberán medirse al menor valor entre el costo y el valor realizable neto.

13. El valor realizable neto es el precio estimado de venta en el curso ordinario de las operaciones, menos los costos estimados para terminar su producción y los necesarios para llevar a cabo la venta, intercambio o distribución.

14. Cuando las circunstancias, que previamente causaron la rebaja de inventarios, hayan dejado de existir, o cuando exista una clara evidencia de un incremento en el valor realizable neto como consecuencia de un cambio en las circunstancias económicas, se revertirá el monto de dicha rebaja, de manera que el nuevo valor libro será el menor entre el costo y el valor realizable neto revisado.

15. Cuando las existencias se mantienen para distribuir sin contraprestación a cambio, o por una contraprestación insignificante; o para consumirlos en el proceso de producción de bienes o servicios que serán distribuidos de esta manera; estas existencias deberán medirse al menor entre el valor libro de la existencia y el costo corriente de reposición.

16. El costo corriente de reposición es el desembolso en el que la entidad incurriría al adquirir el activo en la fecha sobre la que se informa.

17. El valor libro de las existencias que estén dañadas, obsoletas, o bien si su precio de mercado ha caído, se deberá rebajar hasta el valor realizable neto o hasta el costo corriente de reposición, según corresponda.

Método de Cálculo del Costo de Existencias

18. El costo de las existencias se asignará utilizando el método de primera entrada primera salida (FIFO) o costo promedio ponderado. Una entidad utilizará la misma fórmula de costo para todas las existencias que tengan una naturaleza y uso similares.

19. El método FIFO supone que las existencias que fueron compradas o producidas antes, serán vendidas en primer lugar y, consecuentemente, que los productos que queden en stock al final del periodo serán los producidos o comprados más recientemente.

Reconocimiento como un gasto

20. Cuando las existencias se venden, se intercambian o se distribuyen, el valor libro de las mismas se reconocerá como un gasto en el periodo en el que se registran los correspondientes ingresos. En caso de distribución sin contraprestación, los gastos se reconocerán cuando se distribuyen los bienes o se presta el servicio.

21. Las existencias que pasen a formar parte de otras clases de activos se reconocerán de acuerdo con la norma de Bienes de Uso.

Referencia a NICSP

22. La norma de Existencias se ha desarrollado fundamentalmente a partir de la NICSP 12 Inventarios, en la edición del Manual de Pronunciamientos Internacionales de Contabilidad del Sector Público año 2013.

BIENES DE USO

Concepto

1. Bienes de uso son activos tangibles, muebles e inmuebles, que:

a) Poseen las entidades para su uso en la producción o suministro de bienes y servicios o para propósitos administrativos o para arrendarlos a terceros en el caso de los bienes muebles; y

b) Se espera que sean utilizados durante más de un periodo contable.

2. En particular, esta norma incluye el equipamiento militar especializado; infraestructura; activos concesionados; activos adquiridos mediante contratos de arrendamiento financiero; bienes del patrimonio histórico, artístico y/o cultural; y activos biológicos no relacionados con la actividad agrícola.

3. Los bienes de uso muebles serán reconocidos cuando su costo unitario de adquisición sea mayor o igual a tres Unidades Tributarias Mensuales (UTM). Aquellos bienes que sean inferiores a este monto deberán considerarse gastos del ejercicio excepto para aquellas entidades que adopten una política contable de grupos homogéneos.

4. Independiente cual sea el valor de los bienes muebles, individual o grupo homogéneo, debe mantenerse un control administrativo, que incluya el control físico de las especies.

5. Para determinados activos (tales como edificaciones, buques, aeronaves y equipos de mayor complejidad, entre otros), cuyos componentes principales tengan costos significativos, la entidad deberá, si fuera practicable, reconocerlos separadamente, si estos últimos son sustituidos a intervalos regulares y tienen vidas útiles claramente diferentes de los activos a los que están relacionados.

6. Los terrenos y los edificios se contabilizan por separado, aunque hayan sido adquiridos en forma conjunta.

Valorización Inicial

7. Un elemento de bienes de uso, que cumpla las condiciones para ser reconocido como un activo, se medirá por su costo, excepto por lo indicado en el párrafo 13.

8. Elementos del costo:

a) Su precio de adquisición, incluidos los aranceles de importación y los impuestos indirectos no recuperables que recaigan sobre la adquisición, después de deducir cualquier descuento o rebaja del precio;

b) Todos los costos directamente relacionados con la ubicación del activo en el lugar y en las condiciones necesarias para que pueda operar, tales como: costos de traslado, costos de instalación, entre otros. Los desembolsos que no están directamente relacionados se consideran gastos; y

c) El valor actual de los costos de desmantelamiento y la rehabilitación del lugar donde está ubicado el bien de uso, siempre que la obligación se haya establecido mediante una norma legal o contractual, debiendo reconocerse una provisión, de acuerdo a lo establecido en la norma de Provisiones.

9. Aquellos bienes que se construyen o adquieren mediante iniciativas de inversión se contabilizan según la norma específica de Costos de Estudios, Proyectos y Programas. Una vez finalizado el proyecto de inversión, el bien adquirido o construido deberá contabilizarse según esta normativa como un bien de uso.

10. En el costo de los activos no se incluyen los intereses y otros costos en que se incurran para financiar la adquisición del activo debido a que estos son tratados como gastos.(1)

-------------------------------------------------

(1) Estos gastos incluyen los intereses de préstamos recibidos o asumidos, primas o descuentos, gastos de formalización de los préstamos y las diferencias de cambio de los préstamos en la medida que se consideren ajustes a los costos por intereses."

11. Los bienes de uso incorporados por permuta deben contabilizarse por el valor de transacción acordado, libre e independiente por cada una de las partes, más todos los gastos inherentes a la operación hasta que los bienes estén en condiciones de ser usados, considerándose dicha transacción como de compraventa.

12. Los bienes de uso incorporados por expropiación deben contabilizarse por el valor de la indemnización que se pague al expropiado, más todos los gastos inherentes a la operación.

13. Cuando se adquiere un activo a través de una transacción sin contraprestación, su costo se medirá a la fecha de adquisición de la siguiente manera:

a) Reasignación: Para los bienes de uso incorporados por destinación, su costo será el valor libro que registren las especies en la entidad de origen, más todos los gastos inherentes a la operación hasta que los bienes se encuentren en condiciones de ser usados.

b) Donación: Para los bienes de uso incorporados por donación su costo será el valor razonable a la fecha de adquisición. En el caso de los bienes muebles, de desconocerse el valor asignado por el donante, el costo del bien será el valor de reposición considerando la antigüedad del bien o si no existiera este último, el valor de tasación que determine el organismo o profesional competente designado para tal efecto por la autoridad administrativa. En el caso de bienes inmuebles se considerará el avalúo fiscal o valor de tasación que determine el organismo o profesional competente designado para tal efecto por la autoridad administrativa.

14. Los desembolsos posteriores por concepto de reinstalación y traslado de bienes de uso muebles constituyen gastos.

15. Los bienes de uso recibidos en comodato, no se incorporan a las cuentas de bienes de uso, debiendo registrarse en cuentas de orden o registros especiales.

16. Los bienes de uso adquiridos mediante contratos de arrendamiento financiero o mediante contratos de concesión, se les aplicarán las normas de Arrendamientos y Concesiones, respectivamente.

Erogaciones Capitalizables

17. Los desembolsos posteriores al registro inicial del activo por concepto de reparaciones, mejoras y adiciones, que aumenten en forma sustancial la vida útil del bien o incrementen su capacidad productiva o eficiencia original, pasan a constituir incrementos del activo principal siempre y cuando su monto sea superior a las tres UTM, en caso contrario, se registran como gastos.

18. En los casos de reemplazo de elementos de un activo, el costo que ello involucre se tratará como adquisición de un activo incorporado y una baja del valor contable del activo sustituido. Si no es posible determinar el valor contable de la parte reemplazada, podrá utilizarse su precio actual de mercado depreciado.

19. Los costos incurridos en las reparaciones mayores o inspecciones, periódicas, que cumplan con el criterio del párrafo 17, se capitalizarán y depreciarán hasta la próxima reparación o inspección.

20. Los desembolsos por concepto de reparaciones menores deben contabilizarse como gastos patrimoniales. Se entiende por tales operaciones todas las acciones destinadas a conservar los bienes de uso en condiciones normales de funcionamiento, esto es, con la finalidad de restaurar o mantener los rendimientos económicos futuros o potenciales de servicio estimados originalmente para el activo.

Valorización Posterior

21. Con posterioridad a su reconocimiento como activo, un elemento de bienes de uso se registra por su valor inicial, incrementado por todas las erogaciones capitalizables en que se incurra, menos la depreciación acumulada y el monto acumulado de las pérdidas por deterioro del valor a lo largo de su vida útil.

Depreciación

22. La depreciación es la disminución regular del potencial de servicio de un bien de uso originada por su utilización, obsolescencia regular o antigüedad del mismo.

Esta disminución afecta el valor contable del activo y se efectúa anualmente en función de la vida útil para lo cual la Contraloría General dispone una tabla referencial, sin perjuicio que la entidad podrá establecer formalmente su propia tabla de vida útil, en base a una metodología apropiada.

23. Se deprecia en forma separada cada componente de un bien de uso que tenga un costo significativo y vida útil distinta del activo relacionado.

24. La depreciación de un activo comienza cuando está disponible para su uso, esto es, cuando se encuentre en la ubicación y en las condiciones necesarias para ser capaz de operar de la forma prevista por la Administración. La depreciación de un activo finaliza cuando este sea dado de baja. Por tanto, la depreciación no cesa cuando el activo esté sin utilizar, cuando sea entregado en comodato o se haya retirado del uso.

25. Los costos de reparaciones mayores e inspecciones, periódicas, se deprecian por el tiempo que medie entre dos reparaciones o inspecciones.

26. Los bienes de uso sujetos a desgaste, cuyo costo se distribuye en relación a los años de utilización deben depreciarse mediante la aplicación del método de cálculo constante o lineal.

27. El monto de la depreciación anual debe contabilizarse como gasto patrimonial, utilizando para tal efecto el método de registro indirecto o de acumulación, lo cual implica que durante el transcurso de la vida útil de las especies la depreciación acumulada debe registrarse en la cuenta de valuación de activo que corresponda.

28. El cálculo y registro de la depreciación debe efectuarse en cada período contable, hasta que la vida útil estimada del bien se extinga, considerando como valor residual una unidad monetaria ($1), al término del período proyectado.

29. Las cuentas de bienes de uso depreciables y las respectivas cuentas de valuación (incluida la cuenta de deterioro), deben ajustarse en el ejercicio siguiente a aquel en que se extinga la vida útil estimada del bien.

30. La vida útil de un activo se debe revisar al término de cada ejercicio. Si como consecuencia del análisis, las expectativas de vida útil difieren significativamente de las estimaciones previas, se deberá modificar la vida útil del activo para ajustar la depreciación por los años restantes.

31. Además, en casos particulares y debidamente fundamentados, las entidades podrán solicitar a la Contraloría General un cambio en el método de depreciación o en el valor residual.

32. En caso de cambiar el método de depreciación, vida útil o valor residual de un activo, se deberá aplicar la norma de Cambios en las Estimaciones Contables.

33. Los terrenos no son bienes depreciables.

Disminuciones y Baja de Bienes

34. Las disminuciones de bienes de uso deben contabilizarse al valor libro existente al momento de originarse la operación.

35. Un bien de uso se dará de baja en cuentas:

a) En caso de venta, permuta, reasignación o donación; o

b) Cuando no se espere obtener beneficios económicos futuros o potencial de servicio por su uso o disposición por otra vía.

36. Las ventas de bienes de uso se deben reconocer como un ingreso patrimonial y los costos asociados a dichas ventas como un gasto patrimonial.

37. Las bajas originadas por donación en especie se regirán de acuerdo a la norma de Transferencias.

38. Para aquellas instituciones autorizadas a realizar ventas de bienes de uso a plazo, cuando la entrada de efectivo u otros medios equivalentes se difiera en el tiempo, el valor razonable de la contrapartida puede ser menor que la cantidad de efectivo cobrada o por cobrar, dicho diferencial se reconocerá como ingreso financiero (rentas de la propiedad) por intereses.

39. La baja definitiva por inutilidad del bien de uso y sin posibilidad de obtener un beneficio económico futuro o potencial de servicio se contabiliza como un gasto patrimonial.

40. Cuando un bien de uso sea destinado como propiedad de inversión, debe reclasificarse en la cuenta del subgrupo Propiedades de Inversión, que corresponda.

41. Cuando un bien de uso sea entregado en comodato, debe reclasificarse en la cuenta representativa de Bienes en Comodato manteniendo los criterios de valorización.

Deterioro

42. Deterioro del valor es una pérdida en los beneficios económicos futuro o potencial de servicios de un activo, adicional y diferente del reconocimiento anual de la pérdida por depreciación, que se efectúa de manera excepcional. El deterioro puede afectar a los activos no generadores de efectivo y a los activos generadores de efectivo.

43. Para determinar si existen indicios de deterioro, se debe evaluar a lo menos los siguientes indicadores:

a) Evidencia de obsolescencia o deterioro físico;

b) Cambios importantes en cuanto a su utilización durante el ejercicio o que se espera en el corto plazo y que tengan una incidencia negativa;

c) Evidencia acreditada de una disminución del rendimiento del activo;

d) Interrupción de la construcción del activo antes de su puesta en condiciones de funcionamiento;

e) Cese o reducción significativa de la demanda o necesidad de los servicios;

f) Han tenido lugar durante el periodo, o van a tener lugar en el futuro inmediato, cambios significativos a largo plazo con una incidencia adversa sobre la entidad, referentes al entorno tecnológico, legal o de políticas gubernamental en los que esta opera; y

g) Durante el periodo, el valor de mercado del activo ha disminuido significativamente más que lo que cabría esperar como consecuencia del paso del tiempo o de su uso normal.

44. Si el resultado de la evaluación determina que existen indicios de deterioro, este deberá ser reconocido, el cual se deberá registrar cuando el valor libro del activo exceda a su monto recuperable, siempre que esta diferencia sea significativa. Si este valor es mayor a quince UTM se deberá solicitar autorización a la Contraloría para efectuar un ajuste por deterioro o una reversión de este.

45. Para realizar el cálculo del deterioro se debe aplicar la norma específica de Deterioro.