CAPÍTULO 21-1Circular Bancos 2270, CMF

PROM. 11.09.20203

PROM. 11.09.20203

EVALUACION DE LA SUFICIENCIA DE PATRIMONIO EFECTIVO DE LOS BANCOS

El presente Capítulo contiene las disposiciones relativas a la gestión del capital que deben efectuar los bancos, de manera de contar con adecuados resguardos patrimoniales, acorde con sus riesgos, en línea con las instrucciones del Título V de la Ley General de Bancos (en adelante, LGB) y del Capítulo 1-13 de esta Recopilación. Adicionalmente, se describen los criterios que serán considerados por la Comisión para el Mercado Financiero (en adelante, CMF), para requerir cargos de patrimonio efectivo asociados al artículo 66 quinquies de la LGB.

I.Circular Bancos 2270,

CMF

PROM. 11.09.2020 OBJETIVO INTERNO DE PATRIMONIO EFECTIVO.

CMF

PROM. 11.09.2020 OBJETIVO INTERNO DE PATRIMONIO EFECTIVO.

Los requisitos mínimos de capital regulatorio, especificados en el artículo 66 de la LGB, son generales para la industria, por lo que una institución no debe confiar únicamente en su cumplimiento al realizar su evaluación de la adecuación de su patrimonio efectivo.

Para determinar el objetivo interno de patrimonio efectivo, una vez satisfechos los requerimientos mínimos del artículo 66 de la LGB, las entidades deberán llevar a cabo un proceso de autoevaluación de capital, por medio del cual revisarán y valorarán sus riesgos relevantes y estimarán los resguardos patrimoniales necesarios para cubrir todos sus riesgos materiales y mantener una holgura adecuada para enfrentar fluctuaciones en el valor de sus exposiciones.

El objetivo interno de patrimonio efectivo es, por tanto, aquel que la entidad considera necesario mantener tanto en la actualidad como en el futuro, formalmente contemplado en su proceso de planificación de capital y que resulta acorde a los riesgos inherentes a su actividad, al entorno económico en que opera, sus sistemas de gobierno, gestión y control de riesgos, su plan estratégico de negocio, la calidad del patrimonio disponible (porcentaje de capital básico sobre el total) y las posibilidades reales de obtención de mayores recursos propios, en caso de que fuera necesario. La medición del objetivo interno de patrimonio efectivo deberá realizarse para todas las operaciones del banco a nivel consolidado global y también a nivel consolidado local para sus operaciones en Chile exclusivamente.

II. Circular Bancos 2270,

CMF

PROM. 11.09.2020CRITERIOS A CONSIDERAR EN EL PROCESO DE AUTOEVALUACIÓN DE SUFICIENCIA DE CAPITAL.

CMF

PROM. 11.09.2020CRITERIOS A CONSIDERAR EN EL PROCESO DE AUTOEVALUACIÓN DE SUFICIENCIA DE CAPITAL.

Las entidades deberán llevar a cabo un proceso de autoevaluación de patrimonio efectivo que se plasmará en un Informe de Autoevaluación de Patrimonio Efectivo (en adelante IAPE) en el que identificarán, medirán y agregarán sus riesgos, y determinarán el patrimonio efectivo necesario para cubrirlos en un horizonte de corto y mediano plazo (al menos tres años).

La determinación del objetivo interno de patrimonio efectivo será parte fundamental de este proceso, el que deberá tener en cuenta tanto los aspectos cuantitativos de la medición de riesgos, como los aspectos cualitativos de gestión y control de los mismos. Cada banco deberá calificar su perfil de riesgo inherente, sus mitigadores (gobierno corporativo, gestión y control de riesgos) y su fortaleza patrimonial, tomando en consideración los mismos aspectos utilizados por la CMF en su proceso habitual de supervisión.

Para la determinación de las necesidades de patrimonio efectivo, la entidad considerará la planificación de capital que resulte acorde con los riesgos inherentes a su actividad, el entorno económico en que opera, los sistemas de gobierno, gestión y control de los riesgos, el plan estratégico de negocio y la calidad del patrimonio efectivo disponible (porcentaje de capital ordinario de nivel 1 sobre el total), bajo escenarios normales y de tensión.

La determinación de las necesidades de patrimonio efectivo tendrá en cuenta las posibilidades reales de obtención de mayores fondos propios en caso de que ello fuera necesario. A partir de esto cada banco calculará las necesidades de patrimonio efectivo (CET1, T1 y T2) que permitan mantener de forma permanente un nivel adecuado para satisfacer los requerimientos legales con la holgura que defina el directorio o, en su caso, les exija la CMF.

El IAPE es responsabilidad de cada banco, por lo que debe decidir respecto de la extensión y profundidad del análisis, de manera proporcional al grado de sofisticación de las actividades de la institución (incluida la identificación de las líneas de negocio, mercados, filiales y productos principales de la entidad, entre otros), a sus sistemas de gestión de riesgos y a los enfoques (estándar o avanzados) utilizados para el cálculo de los activos ponderados por riesgo. Dada la importancia que este informe tendrá para las propias entidades y para la CMF, debe estar integrado al proceso de planificación estratégica y su directorio o quien haga sus veces deberá conocerlo y aprobarlo. La estructura del IAPE se detalla en la sección III de esta norma.

Un proceso riguroso de autoevaluación de patrimonio efectivo debe contemplar definiciones en, al menos, los siguientes elementos:

1) Modelo de negocio y estrategia de mediano plazo.

2) Marco de apetito por riesgo.

3) Perfil de riesgo inherente.

4) Gobierno corporativo, gestión y control de riesgos (mitigadores).

5) Análisis de fortaleza patrimonial.

6) Control interno.

1. Circular Bancos 2270,

CMF

PROM. 11.09.2020Modelo de negocio y estrategia de mediano plazo

CMF

PROM. 11.09.2020Modelo de negocio y estrategia de mediano plazo

Las entidades deben contar con un plan estratégico a mediano plazo, considerando un horizonte de al menos 3 años. El directorio debe aprobar el plan estratégico y cualquier cambio relevante efectuado al mismo, así como los cambios previstos en su modelo de negocio actual y actividades subyacentes. Para ello, el banco deberá realizar proyecciones de los parámetros financieros de las principales líneas de negocio y mercados en que opera la entidad.

El plan estratégico es una herramienta central del proceso de gestión de los resultados y, asimismo, la base para proyectar consumos de capital y para evaluar la suficiencia de patrimonio efectivo. Esta estrategia será parte de la evaluación por gestión del banco, según se señala en el Capítulo 1-13 de esta Recopilación.

2.Circular Bancos 2270,

CMF

PROM. 11.09.2020 Marco de apetito por riesgo.

CMF

PROM. 11.09.2020 Marco de apetito por riesgo.

Las entidades deberán definir su marco de apetito por riesgo, en línea con sus objetivos estratégicos.

El marco de apetito por riesgo deberá ser aprobado por el directorio del banco, según señala el Capítulo 1-13 de esta Recopilación, y deberá considerar umbrales para cada uno de los riesgos materiales asumidos por la entidad, así como procedimientos adecuados para mantener dichos umbrales actualizados.

La definición del apetito por riesgo debe ser compatible con la capacidad de la entidad de soportar los distintos riesgos asumidos y, al mismo tiempo, lograr sus objetivos estratégicos, su objetivo interno de patrimonio efectivo y su plan de negocio. Por lo tanto, deberá existir coherencia entre los elementos antes señalados y la planificación de capital.

3.Circular Bancos 2270,

CMF

PROM. 11.09.2020 Perfil de riesgo inherente.

CMF

PROM. 11.09.2020 Perfil de riesgo inherente.

A partir de la materialidad y valoración de cada riesgo, se determinará el perfil de riesgo inherente del banco. La valoración se apoyará en datos cuantitativos siempre que sea posible. Para ello se utilizarán índices o parámetros de exposición y calidad del riesgo desarrollados por el propio banco y adecuados a la naturaleza de cada riesgo. Para la valoración de cada uno de los riesgos identificados como materiales se utilizará la escala descrita en el numeral 4 de la sección III de este Capítulo.

El banco deberá identificar y mantener documentada la lista de los riesgos que no considere materiales, incluyendo para cada uno de ellos una breve justificación de los motivos que explican su consideración en dicha categoría.

4.Circular Bancos 2270,

CMF

PROM. 11.09.2020 Gobierno corporativo, gestión y control de riesgos (mitigadores).

CMF

PROM. 11.09.2020 Gobierno corporativo, gestión y control de riesgos (mitigadores).

4.1 Responsabilidad del Directorio sobre la gestión del capital

Además de los principios generales que se señalan en el capítulo 1-13 de esta Recopilación, en lo que respecta específicamente a la gestión de capital, el directorio deberá promover y aprobar formalmente:

. Los lineamientos generales para la administración del capital en función del perfil de riesgo asumido por el banco, incluyendo todos los riesgos que afectan a la entidad.

. Los modelos y/o metodologías utilizados en la administración del capital.

. El objetivo interno de capital, que debe considerar su composición, las distintas fuentes internas y externas del mismo, requerimientos normativos, políticas de dividendos, entre otros.

. La realización de pruebas periódicas de tensión del capital. Contar con una política de gestión de capital que incluya un procedimiento para la realización de ejercicios de tensión, que defina la participación y responsabilidades de las distintas áreas involucradas, las que son el directorio, quien aprueba el marco y los resultados; la unidad a cargo de generar los parámetros; las áreas de riesgos que determinan el impacto sobre la exposición, probabilidad de incumplimiento y pérdida dado el incumplimiento del banco; y una función de gestión de capital que consolida y genera las proyecciones.

. Los mecanismos de información periódica que le permitan:

a. Tomar conocimiento del grado de cumplimiento del plan de capital.

b. Interiorizarse de la evolución de los distintos tipos de riesgo que enfrenta la institución.

c. Informarse de los resultados de las pruebas de tensión que afectan al capital.

4.2 Gestión y control de los riesgos

En consistencia con los aspectos detallados en el Capítulo 1-13 de esta Recopilación, un proceso de gestión de capital tiene dentro de sus bases fundamentales un sólido proceso de gestión de riesgos, cuyos principales componentes se detallan a continuación:

4.2.1 Principios generales de gestión y control de los riesgos

Se espera que el Directorio apruebe los principios generales de gestión de los riesgos y las políticas internas para su aplicación. También debe establecer los canales de información y la frecuencia de presentación de información periódica al Directorio u órgano equivalente sobre la gestión y el control de los riesgos.

Asimismo, son esenciales los procesos y mecanismos que aseguran que la entidad cuenta con un marco sólido e integrado para gestionar sus riesgos materiales, así como en su caso, las funciones y responsabilidades del área de gestión y control global de riesgos, y su integración en el organigrama de la entidad.

4.2.2 Aspectos específicos de cada riesgo

Para cada uno de los riesgos que sean materiales, la entidad debe establecer los siguientes aspectos:

a) Política de riesgos: límites, diversificación y mitigación

Se espera que la entidad defina los límites de exposición máxima fijados para cada riesgo, que estarán en consonancia con su apetito por riesgo y con las políticas establecidas tanto para su mitigación como para evitar su concentración.

Se espera que la entidad sea capaz de indicar la forma de aplicación práctica de estas políticas en el proceso de toma de decisiones.

b) Organización de la función de riesgos, facultades, responsabilidades y delegaciones; función de control de riesgos e informes de la función de riesgos

Se espera que la entidad pueda detallar la estructura jerárquica establecida para la gestión de cada riesgo material en sus tres facetas: admisión, medición y control, así como la delegación de funciones y de responsabilidades. Se explicarán los niveles de centralización-descentralización en la gestión, los límites de responsabilidad y de autorización, y la separación de funciones de los distintos órganos de gestión del riesgo.

c) Herramientas de gestión: sistemas de medición, admisión, comunicación, control y seguimiento

Se espera que la entidad pueda establecer y documentar las herramientas y procedimientos de gestión de los distintos riesgos materiales indicando la metodología de medición o evaluación, los sistemas y procedimientos de admisión, reporte interno, control y seguimiento, y los sistemas informáticos que soportan la gestión.

La entidad debe establecer y documentar los informes de gestión utilizados, ya sean periódicos o esporádicos, y sus destinatarios, señalando específicamente los que van dirigidos al Directorio.

d) Política y herramientas de seguimiento y recuperación de activos deteriorados

Para los riesgos en los que proceda, la entidad debe establecer y documentar los sistemas y procedimientos de seguimiento y recuperación de activos deteriorados y de deudas no cobradas.

5.Circular Bancos 2270,

CMF

PROM. 11.09.2020 Análisis de Fortaleza Patrimonial.

CMF

PROM. 11.09.2020 Análisis de Fortaleza Patrimonial.

5.1 Cuantificación de los requerimientos de capital.

Como parte de un proceso riguroso de gestión de capital, se espera que las entidades identifiquen, midan y agreguen sus riesgos, y determinen el capital necesario para cubrirlos, expresándolo tanto en valores nominales como en términos de los activos ponderados por riesgo de la institución.

Asimismo, como parte de la determinación de su fortaleza patrimonial, las entidades deben considerar su planificación de capital a mediano plazo, incorporando escenarios de tensión.

Los bancos deberán contar con metodologías para medir todos sus riesgos materiales. Esto incluye los riesgos de crédito, mercado, operacional, concentración, los riesgos de mercado en el libro de banca (en adelante RMLB, Anexo 1) y otros riesgos relevantes cuya cuantificación sea más compleja, como el riesgo estratégico y el riesgo reputacional, para los cuales los bancos deberán desarrollar metodologías propias que permitan calificarlos y ordenarlos de acuerdo con su impacto en la institución. Los bancos deberán traducir la medición de sus riesgos materiales en consumos de capital, acorde con su objetivo interno.

Las técnicas utilizadas para cuantificar los riesgos materiales deben ser proporcionales al alcance y la complejidad de las actividades de toma de riesgos de la institución. La gestión de dichas técnicas deberá regirse por los criterios detallados en el Capítulo 1-13 de esta Recopilación.

En el caso de estar autorizados para operar con modelos internos, los bancos podrán utilizarlos para el cálculo de sus requerimientos patrimoniales. Asimismo, deben poder calcular sus necesidades totales de capital mediante la simple adición del capital necesario para cubrir cada uno de sus riesgos de manera independiente, según el resultado de las mediciones individuales.

5.2 Planificación de capital.

El directorio y la alta administración deben observar la planificación de capital como un elemento crucial en la capacidad de la institución para el logro de sus objetivos estratégicos. En este sentido, y como parte del proceso de planificación estratégica, una institución debe realizar un análisis de sus requisitos de capital actuales y futuros en relación con sus objetivos estratégicos y los riesgos que asume. El plan estratégico debe describir claramente las necesidades de capital de la institución en relación con el crecimiento proyectado del balance, bajo escenarios normales y de tensión, fusiones y adquisiciones, la tolerancia al riesgo aprobada por el directorio y el acceso a recursos externos de capital, entre otros.

El objetivo interno de patrimonio efectivo, en cada uno de sus niveles (CET1, T1 y T2), debe ser la base para proyectar las necesidades de capital por riesgo de crédito, mercado, operacional y otros riesgos materiales, en el marco de la planificación estratégica. Por lo mismo, su estimación debe tener un carácter prospectivo, considerando el horizonte de dicha planificación y sus necesidades futuras. Para ello, se deberán estimar las fuentes y consumos de capital en el período considerado en su planificación, que no podrá ser inferior a tres años.

Con este fin se proyectarán, entre otros:

a. La capitalización de utilidades

b. Los pagos de dividendos

c. Las emisiones de acciones

d. Las emisiones de capital híbrido

e. Los consumos de capital derivados de: (i) el crecimiento esperado de la actividad; (ii) posibles cambios en el perfil de riesgos de la entidad; (iii) otros riesgos evaluados en el IAPE; (iv) operaciones de fusión y adquisición, etc.

Adicionalmente, se informará sobre la cobertura de las exigencias regulatorias futuras conforme a la planificación de capital prevista.

5.3 Pruebas de tensión.

El proceso de autoevaluación de patrimonio efectivo debe tener en cuenta el impacto del ciclo económico y de otros factores coyunturales externos sobre la fortaleza patrimonial de la entidad, de manera proporcional al perfil de riesgo y nivel de exposición de la institución.

Las pruebas de tensión son una técnica de gestión de riesgos utilizada como apoyo para evaluar los posibles efectos de un conjunto de cambios específicos en el entorno, excepcionales pero plausibles, que impacten los factores de riesgo y, por ende, la condición financiera de un banco. Estas permiten:

. Anticipar situaciones que puedan vulnerar la solvencia de las entidades financieras y ajustar las prioridades gestión

. Promover en las entidades supervisadas buenas prácticas de gestión de riesgos, con un foco prospectivo

. Dar soporte para evaluar la necesidad de establecer acciones correctivas, incluyendo la suficiencia de patrimonio efectivo

Dentro del IAPE, las instituciones deben examinar los recursos futuros y los requisitos de capital regulatorio en escenarios adversos, de manera de asegurar que el impacto de cualquier evento de pérdidas pueda ser absorbido sin afectar la solvencia de la institución. El proceso de planificación de capital debe incorporar pruebas de tensión rigurosas y que integren todos los riesgos, que identifiquen posibles eventos o cambios en las condiciones de mercado que podrían afectar a la institución. Los resultados de estas pruebas deben considerarse al evaluar la adecuación del capital de la institución y para el desarrollo de planes de contingencia que establezcan, con claridad, las posibles estrategias a adoptar ante eventuales impactos en el cumplimiento del objetivo interno de capital. Dichos planes deben considerar, como mínimo, estrategias a través de las cuales el banco estima que podría reaccionar a cada uno de los escenarios contemplados, indicadores de alerta temprana, protocolos para la toma de decisiones y las instancias de comité a ser convocadas en situaciones de contingencia, entre otros.

Los bancos deben proyectar sus necesidades de capital, de manera de cumplir con su objetivo interno de patrimonio efectivo bajo escenarios normales y al menos con su requerimiento mínimo regulatorio bajo un escenario de tensión. El horizonte del escenario de tensión debe ser similar al del proceso de planificación.

Formalmente, los bancos deberán:

i. Contar con un procedimiento para la realización de ejercicios de tensión, que siga los principios del Anexo 2 de este Capítulo y que defina la participación y responsabilidades de las distintas áreas involucradas: el directorio que aprueba el marco y los resultados; la unidad a cargo de generar los parámetros; las áreas de riesgos determinan el impacto sobre la exposición, PD (Probabilidad de incumplimiento) y LGD ( Pérdida en caso de Incumplimiento) del banco; la función de gestión de capital que consolida y genera las proyecciones.

ii. Realizar ejercicios de tensión en base a los parámetros agregados que le entregue la Comisión y a sus propias estimaciones internas y reportar sus resultados a la Comisión en el formato que se determine.

iii. Plantear ejercicios de tensión consistentes y con el mismo horizonte de 3 años que las proyecciones del plan de negocios de la entidad. A mayor abundamiento, se espera que se proyecten al menos:

a. Escenario Base:

. Proyección de la disponibilidad de patrimonio efectivo (en sus distintos componentes), considerando la política de distribución de dividendos, emisiones de acciones u otro tipo de instrumentos de nivel 1 o 2.

. Los consumos de capital que se derivan de su plan de negocios, considerando sus distintas líneas de negocios y los activos ponderados por riesgo (APR) asociados, todo en relación con el escenario base o esperado. Para estos efectos, los requerimientos de capital se calcularán usando el objetivo interno de patrimonio efectivo. Las proyecciones de APR deben ser netas de provisiones, por lo cual deben tener en consideración las pérdidas esperadas.

. Proyecciones de los índices de patrimonio efectivo sobre APR, capital básico sobre APR, y capital básico sobre activos totales.

b. Escenario de Tensión:

b.1 Escenario de Tensión sin acciones de mitigación

Las mismas proyecciones del literal anterior, manteniendo las trayectorias de la cartera de activos y sin considerar otras medidas de mitigación. El escenario de tensión debe reflejar el impacto en el gasto de cartera y las pérdidas esperadas. Esto significa que el banco debe tener sólidos fundamentos empíricos y/o de juicio experto para justificar los impactos en el riesgo de sus carteras, ya sea en términos de PD, LGD o ambas.

b.2 Escenario de Tensión con acciones de mitigación

Las mismas proyecciones del literal anterior, ajustando las proyecciones de la cartera de activos y otras partidas del balance y resultados, que puedan afectar el plan de capital como consecuencia de distintos tipos de acciones de mitigación del banco.

c. Déficit de patrimonio efectivo:

En el evento que durante el horizonte de proyección se produzca un déficit de patrimonio efectivo respecto de su objetivo interno o respecto a los mínimos regulatorios en los escenarios de tensión, en cualquiera de sus niveles, el banco, para los efectos de determinar los requerimientos del presente Capítulo, deberá proponer acciones de mitigación para superar este déficit, que pueden considerar, entre otras:

. Reducciones en las metas de colocaciones o cambios en el perfil de los APR

. Ajustes en la política de otorgamiento de crédito y sus efectos en pérdidas esperadas

. Ajustes en la política de dividendos

. Ajustes en el perfil de negocios

. Ajustes en la política de gestión de riesgos

. Aumentos de capital de nivel 1 o 2

6.Circular Bancos 2270,

CMF

PROM. 11.09.2020 Control interno.

CMF

PROM. 11.09.2020 Control interno.

El control efectivo del proceso de evaluación de capital incluye una revisión independiente de la función de gestión de capital y, cuando corresponda, la participación de auditorías internas y externas.

La institución debe realizar revisiones periódicas del proceso de evaluación de capital de la institución, considerando la naturaleza, el alcance y la complejidad de sus actividades a fin de garantizar su cumplimiento de manera satisfactoria, acorde con los lineamientos establecidos. Entre los aspectos que deben ser revisados se incluyen:

. Identificación de riesgos materiales y concentraciones de riesgo.

. Integridad de los datos utilizados en el proceso de evaluación de suficiencia de capital de la institución.

. Razonabilidad y validez de las variables y supuestos utilizados en el proceso de evaluación.

. Calidad de las metodologías utilizadas, de las pruebas de tensión y de sus supuestos e insumos.

. Razonabilidad de los planes de contingencia.

. Existencia de segregación de funciones entre las áreas que participan en el proceso.

. Monitoreo al cumplimiento de la estructura de límites.

. Información reportada a las instancias de gobierno.

III.Circular Bancos 2270,

CMF

PROM. 11.09.2020 Informe de Autoevaluación de Patrimonio Efectivo.

CMF

PROM. 11.09.2020 Informe de Autoevaluación de Patrimonio Efectivo.

Con el fin de formalizar el proceso de autoevaluación del patrimonio efectivo, los bancos elaborarán un Informe de Autoevaluación de Patrimonio Efectivo (IAPE) que se remitirá a la CMF a más tardar el 30 de abril de cada año. Dada la importancia que este informe tendrá para las propias entidades y para la CMF, deberá contar con la aprobación formal del directorio.

Siguiendo el principio de proporcionalidad, el IAPE se centrará en los riesgos materiales y aspectos relevantes para cada entidad, cuestión que podrá precisar la Comisión caso a caso.

Para evitar que las entidades dupliquen información publicada previamente, bien por iniciativa propia o por exigencia de la legislación, las distintas partes del contenido del IAPE, excepto la sección 1 (conclusiones) y la sección 6 (programa de actuación futura), se podrán completar mediante la inclusión de partes de otros informes ya publicados. Dicha situación deberá ser informada junto con la referencia a los documentos o publicaciones correspondientes, que estarán actualizados y podrán adjuntarse como anexos. En cualquier caso, la información incluida debe responder al objetivo y necesidades del IAPE.

El IAPE deberá incluir un cuadro resumen del proceso, siguiendo el formato definido en Anexo 3 y un informe de auditoría interna sobre la consistencia de las cifras contenidas.

El IAPE deberá ser auto explicativo y proporcionar el nivel de detalle necesario para su evaluación, por lo que deberá contener las siguientes secciones:

1. Resumen ejecutivo de las principales conclusiones del proceso de autoevaluación de capital

. Nombre de la entidad bancaria.

. Ámbito de consolidación del informe.

. Listado de principales conclusiones del proceso.

. Cambios significativos (realizados o previstos) que afecten el marco de gestión y control de riesgos, el modelo de negocios, el marco de apetito por riesgo o la estrategia de mediano plazo.

. Nombre de la unidad a cargo de la realización del informe.

. Fecha de aprobación del IAPE por el directorio.

2. Modelo de negocio y estrategia de mediano plazo

. Identificación y proyecciones de las principales líneas de actividad, mercados, geografías y productos relevantes para la entidad.

. Plan estratégico a mediano plazo y cambios previstos al modelo de negocios.

3. Marco de apetito por riesgo y su relación con el objetivo interno de patrimonio efectivo y plan de negocio

. Procedimientos de gobernanza en el diseño, implementación, comunicación, seguimiento y vigilancia del marco de apetito por riesgo.

. Fecha de aprobación por parte del directorio.

. Identificación de los riesgos materiales a los que la entidad está o podría estar expuesta, los límites internos para cada uno, los procedimientos de actualización y control de tales límites.

. Explicación de la correspondencia entre el marco de apetito por riesgo, los objetivos estratégicos, el plan de negocios y el plan de capital de la entidad.

4. Perfil de riesgo inherente

. Identificar, distinguir y enumerar los riesgos materiales y no materiales a que está expuesta la entidad y la calidad de estas exposiciones.

. Justificación de la calificación de riesgos no materiales en esta categoría.

. Análisis y valoración del perfil de cada riesgo material y del riesgo global de la entidad en las siguientes categorías:

. Alto: el volumen o calidad del riesgo puede derivar en pérdidas muy significativas que no pueden ser asumidas dentro de la marcha normal del negocio.

. Medio-alto: el volumen o calidad del riesgo puede derivar en pérdidas significativas que pueden ser asumidas ajustadamente dentro de la marcha normal del negocio.

. Medio-bajo: el volumen y calidad del riesgo producirá pérdidas que se prevén asumibles dentro de la marcha normal del negocio.

. Bajo: el volumen y calidad del riesgo producirá pérdidas que se prevén no significativas dentro de la marcha normal del negocio.

5. Marco de gobierno corporativo, gestión y control de riesgos (mitigadores)

Esta sección del informe recogerá un resumen de los aspectos cualitativos relacionados con el gobierno corporativo; la gestión y control de los riesgos; del capital; y la auditoría interna.

La extensión y contenido será proporcional al tamaño y complejidad de cada entidad. En el cuerpo del informe solamente se reflejarán las valoraciones y, en su caso, los cambios respecto del IAPE del año anterior, incorporándose en un anexo el resto de la información, el que deberá ser actualizado cada 3 años, o con anterioridad si hubiese modificaciones relevantes.

5.1 Descripción de la organización de la entidad:

Se indicarán los órganos de gobierno y sus comités, detallando su composición; funciones y responsabilidades; reglas de organización y funcionamiento; facultades y delegaciones. Como ilustración se podrán incluir diagramas que reflejen la organización, las relaciones y dependencia jerárquica, como funcional de los distintos órganos.

Además, se señalará la forma en que el Directorio de la entidad se hace responsable de la naturaleza, el nivel de los riesgos asumidos y la correspondencia entre dicho nivel de riesgos y el capital existente.

Por último, contendrá una autoevaluación del gobierno corporativo, acorde a las siguientes categorías:

. Deficiente: debilidades significativas que ponen en peligro a la entidad al impedir un control o gestión de riesgos adecuados.

. Mejorable: debilidades significativas que, sin embargo, no ponen en peligro a la entidad al no impedir un control o gestión de riesgos adecuados.

. Aceptable: no existen debilidades significativas en el gobierno interno.

. Bueno: gobierno interno apropiado para los riesgos inherentes de la entidad.

5.2 Gestión y control de riesgos:

. Descripción de principios generales y procesos de la gestión y control de riesgos de la entidad.

. Canales de información y frecuencia de comunicación de riesgos al directorio.

. Para cada uno de los riesgos materiales indicar:

. Política de límites, diversificación y mitigación.

. Organización de la función de riesgos, facultades, responsabilidades y delegaciones.

. Mandato y atribuciones asignadas a la función de control de riesgos e informes emitidos por ésta.

. Herramientas de gestión, incluidos sistemas de medición, comunicación, control y seguimiento.

. Política y herramientas de seguimiento y recuperación de activos deteriorados.

. Autoevaluación de la gestión individual y global de riesgo, en las siguientes categorías:

. Deficiente: debilidades significativas en los sistemas de gestión o control, que ponen en peligro a la capacidad de la entidad para gestionar sus riesgos inherentes.

. Mejorable: debilidades significativas en los sistemas de gestión o control que, sin embargo, no ponen en duda a la capacidad de la entidad para gestionar sus riesgos inherentes.

. Aceptable: debilidades menores en los sistemas de gestión o control, que aún permiten a la entidad gestionar sus riesgos inherentes.

. Bueno: los sistemas de gestión o control son apropiados para los riesgos inherentes de la entidad.

5.3 Auditoría interna de riesgos y cumplimiento normativo:

. Funciones, recursos, órgano de destino de los reportes y órgano responsable del cumplimiento e implementación de las medidas correctivas propuestas por la auditoría interna.

. Funciones, recursos, acciones realizadas, principales conclusiones de sus informes y valoración de la función de cumplimiento normativo.

6. Análisis de fortaleza patrimonial

6.1 Capital disponible, desagregado por categoría.

6.2 Medición de riesgos y cuantificación de capital necesario para cubrirlos:

. Utilizar el enfoque y resultados obtenidos para la evaluación de los riesgos de crédito, mercado y operacional respecto al cumplimiento de requisitos de patrimonio efectivo, incorporando, de ser necesario, aspectos no considerados para dicho objetivo.

. Para el resto de los riesgos materiales, utilizar como referencia el anexo 1 para el riesgo de tasa en el libro de banca, y contrastar con metodologías internas para la estimación de las necesidades de capital del banco.

. Explicar diferencias metodológicas en caso de utilizar distintos niveles de consolidación.

6.3 Agregación de las necesidades de capital y ajustes por conciliación entre capital interno y regulatorio:

. Calcular las necesidades totales de capital mediante la adición del capital necesario para cubrir cada uno de sus riesgos materiales individualmente considerados.

. Conciliar las cifras de capital interno y capital regulatorio.

6.4 Pruebas de tensión:

. Resultado de las pruebas de tensión anuales realizadas por la entidad, bajo escenarios base y adverso, incluyendo la descripción de los escenarios utilizados.

. Descripción de los ejercicios de back-testing realizados anualmente por la entidad.

6.5 Planificación del capital:

. Análisis de las necesidades futuras de capital derivadas del cumplimiento de los requerimientos internos y regulatorios, en un horizonte no inferior a 3 años. Estimar para cada año las fuentes y consumos de capital.

. Explicar desviaciones respecto de la planificación del año anterior.

. Explicar los planes de contingencia previstos por la entidad.

6.6 Autoevaluación de fortaleza patrimonial:

En base al análisis anterior, calificar la situación de solvencia del banco en las siguientes categorías:

Muy mala: El volumen de patrimonio efectivo no alcanza al mínimo requerido. La calidad del patrimonio efectivo es inadecuada. El objetivo de recursos propios es ajustado. La planificación de capital muestra importantes debilidades.

Mala: El volumen de patrimonio efectivo es superior al mínimo requerido, pero no cubre adecuadamente los riesgos del banco. La calidad del patrimonio efectivo puede ser inadecuada. El objetivo de patrimonio efectivo es ajustado. La planificación de capital muestra debilidades frente a escenarios de tensión. Aceptable: El volumen de patrimonio efectivo es superior al mínimo requerido y cubre adecuadamente los riesgos del banco. La calidad del patrimonio efectivo es adecuada. El objetivo de patrimonio efectivo es adecuado. La planificación de capital muestra algunas debilidades bajo escenarios de tensión.

Buena: El volumen de patrimonio efectivo es muy superior al mínimo requerido y cubre adecuadamente los riesgos del banco. La calidad del patrimonio efectivo es adecuada. El objetivo de patrimonio efectivo es adecuado. La planificación de capital y la resistencia a los escenarios de tensión es adecuada.

7. Programa de actuación futura

Resumen de las principales deficiencias y debilidades detectadas. En caso de que éstas sean relevantes, elaborar un programa de actuación futura que considere modificaciones al perfil de riesgo; mejoras al gobierno, gestión y control interno; también respecto a la composición o cantidad de recursos propios; una combinación de las anteriores o cualquier otra medida tendiente a subsanar las deficiencias y debilidades detectadas; junto con los plazos contemplados para su implementación.

IV.Circular Bancos 2270,

CMF

PROM. 11.09.2020 REVISIÓN DEL PROCESO DE EVALUACIÓN DE SUFICIENCIA DE PATRIMONIO EFECTIVO POR ESTA COMISIÓN.

CMF

PROM. 11.09.2020 REVISIÓN DEL PROCESO DE EVALUACIÓN DE SUFICIENCIA DE PATRIMONIO EFECTIVO POR ESTA COMISIÓN.

De acuerdo con lo dispuesto en los artículos 66 a 66 quinquies de la LGB, esta Comisión evaluará la suficiencia de patrimonio efectivo de los bancos en dos niveles:

. Cumplimiento de los requisitos reglamentarios objetivos (evaluación de solvencia del artículo 61 de la LGB).

. Patrimonio efectivo suficiente para respaldar el perfil de riesgo de la institución, según lo determinado en el proceso de revisión anual.

La Comisión incluirá en sus planes anuales de supervisión la revisión del IAPE y el entorno de gobierno interno en el que se realiza, aplicando el enfoque de supervisión de que trata el Capítulo 1-13 de esta Recopilación. En base al análisis anterior, y a cualquier otra información relevante de la que disponga en su calidad de supervisor, este Organismo determinará si los objetivos de patrimonio efectivo (en términos de nivel, composición y distribución) son adecuados al perfil de riesgos de la institución.

A la vista de esta evaluación, si las deficiencias y debilidades encontradas son significativas, se requerirá al directorio un "plan de acción" para corregirlas, el que deberá ser acordado con la Comisión y podrá contemplar, entre otras, una o más de las siguientes medidas:

i. Modificación del perfil de riesgo de la entidad, reducción de determinada actividad, aplicación de nuevas técnicas de mitigación de riesgos, entre otras;

ii. Mejoras de gobierno y organización interna, en la gestión de los riesgos y el control interno; y/o

iii. Modificación del nivel de patrimonio efectivo, si se estima que existen riesgos materiales no suficientemente cubiertos (incluyendo, por ejemplo, la subestimación de un riesgo al utilizar enfoques estandarizados) o no totalmente capturados (como el riesgo reputacional), o factores externos relevantes detectados dentro de los ejercicios de tensión que no estén cubiertos por otros requerimientos de capital (como el colchón contra cíclico).

Si se determinase que el banco requiere un mayor nivel de patrimonio efectivo para hacer frente a su riesgo neto (opción iii anterior), la Comisión podrá imponer, mediante resolución fundada y con el voto favorable de al menos cuatro Comisionados, un requerimiento patrimonial adicional en concordancia con la evaluación de riesgo efectuada, que no podrá exceder el 4% de los activos ponderados por riesgo del banco, netos de provisiones exigidas. Dicha resolución contendrá también la composición del requerimiento patrimonial, en término de los instrumentos a que se refieren las letras a), b), c) y d) del artículo 66, y el periodo de implementación de esta exigencia.

Una vez notificado, el directorio del banco deberá comunicar al mercado, como nota relevante en sus estados financieros mensuales, el nivel del requerimiento adicional de capital bajo el artículo 66 quinquies. La justificación de dicho requerimiento será parte del proceso supervisor y tendrá carácter reservado.

V. Circular Bancos 2270,

CMF

PROM. 11.09.2020DISPOSICIONES TRANSITORIAS

CMF

PROM. 11.09.2020DISPOSICIONES TRANSITORIAS

La presente normativa tendrá vigencia inmediata a partir de su publicación. No obstante, la presentación del IAPE con la totalidad de las materias, será requerido solo a partir del ciclo supervisor que comienza en enero de 2023.

Antes de esa fecha, el IAPE tendrá un formato simplificado, que incluirá solamente las secciones que se indican a continuación:

. Resumen ejecutivo de los principales resultados del proceso de autoevaluación de capital.

. Cuadro resumen del IAPE (anexo 3)

. Programa de actuación futura.

El IAPE ampliará su cobertura de manera progresiva:

. Abril de 2021: formato simplificado, solo riesgo de crédito (bajo el enfoque transitorio que mantiene las definiciones de Basilea 1, en todo el horizonte de planificación).

. Abril de 2022: formato simplificado, riesgo de crédito, mercado y operacional bajo los nuevos enfoques vigentes a esa fecha.

. Abril de 2023: formato completo, considerando todos los riesgos materiales de la institución.

DETERMINACIÓN DE LA EXPOSICIÓN AL RIESGO DE MERCADO EN EL LIBRO DE BANCA

1. Aspectos Generales

El Riesgo de Mercado en el Libro de Banca (en adelante, RMLB) se refiere al riesgo actual o futuro para las utilidades o el capital del banco debido a fluctuaciones adversas en las tasas de interés, reajustes o spread de intermediación, que afecten a sus posiciones en el libro de banca, de acuerdo con las definiciones que establezca esta Comisión para determinar los activos ponderados por riesgo de mercado.

Para los efectos de este Anexo, se establecen las siguientes definiciones:

Riesgo de Tasa de Interés: la exposición a pérdidas ocasionadas por cambios adversos en las tasas de interés de mercado y que afectan el valor de los instrumentos, contratos y demás operaciones registradas en el balance.

Riesgo de Reajustabilidad: la exposición a pérdidas ocasionadas por cambios adversos en las unidades o índices de reajustabilidad definidos en moneda nacional en que están expresados los instrumentos, contratos y demás operaciones registradas en el balance.

Riesgo de spread de intermediación: la exposición a pérdidas ocasionadas por cambios adversos en los spreads de intermediación de las contrapartes, definido como la diferencia entre las tasas de los activos y la de los pasivos. En este riesgo deben excluirse los efectos explicados por los riesgos de tasa de interés y reajustabilidad antes definidos, como tampoco debe considerarse el riesgo de crédito.

Riesgo de brecha: la exposición a pérdidas ocasionadas por variaciones de la curva de tasas de interés. Se denomina paralelo cuando la perturbación es independiente de la estructura temporal de la curva de tasas.

Riesgo de base: la exposición a pérdidas ocasionadas al calcular valorizaciones con diferentes índices de tasas de interés.

Riesgo de opción: la exposición a pérdidas ocasionadas por el comportamiento del mercado o de los clientes, pudiendo modificar el perfil temporal de los flujos del banco.

.

. .

. Este análisis se realiza por moneda significativa, entendiendo esto último como aquellas monedas que representan más del 5% de los activos o pasivos del libro de banca. Para efectos de este Anexo, los flujos en moneda local Reajustable son tratados como una sola moneda, que denominaremos UR.

.

. En todo caso, los modelos utilizados para los efectos señalados serán objeto de análisis por parte de la Comisión en las evaluaciones regulares de gestión de riesgo financiero y operaciones de tesorería, a que se refiere la letra B) del numeral 3.2 del título II del Capítulo 1-13 de esta Recopilación.

2. Flujos de efectivo nocional

2.1 Definición de flujo de efectivo nocional a repricing

Se define un flujo de efectivo nocional a repricing como:

1. Cualquier reembolso del principal (por ejemplo, el vencimiento contractual);

2. Cualquier repricing del principal: un repricing ocurre en la fecha más temprana en la que el banco o su contraparte están facultados para cambiar unilateralmente la tasa de interés, o en la que la tasa de un instrumento cambia automáticamente como consecuencia a una modificación de una referencia externa; o

3. Cualquier pago de intereses sobre un tramo del principal que todavía no haya sido reembolsado o afecto a repricing.

No se deben considerar flujos asociados a activos que se deducen del CET1, ni tampoco posibles flujos asociados a activos fijos o acciones en el libro de banca mantenidas por filiales del banco. Tampoco deben considerarse posibles flujos asociados al CET1.

La fecha de cada reembolso, repricing o pagos de intereses se denomina, para efectos de este Anexo, fecha de repricing.

.

. 2.2 Estructura general

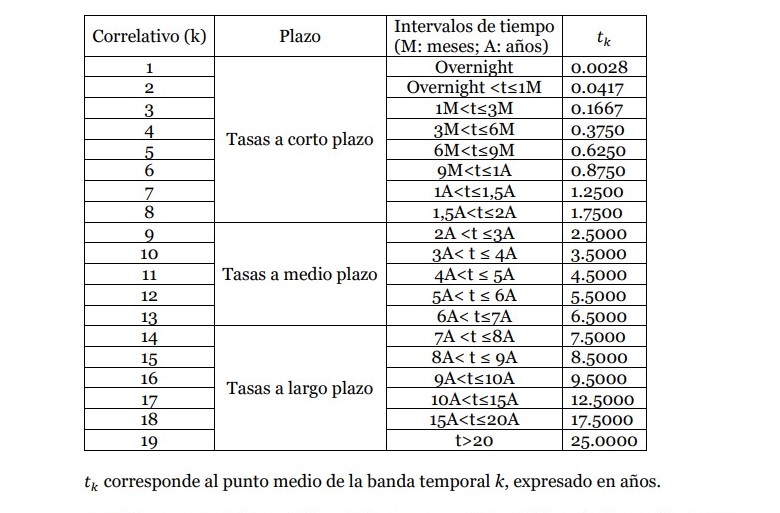

Todos los flujos sensibles a las tasas de interés deben ser asignados en una escala de 19 bandas temporales (k) en función de su fecha de repricing, de acuerdo con la siguiente estructura:

.

. Las diferentes posiciones del banco tienen tratamientos diferenciados según el tipo de exposición, donde deben distinguirse:

I. Posiciones susceptibles a la estandarización

II. Depósitos y otras obligaciones a la vista

III. Préstamos a tasa fija sujetos a riesgo de prepago

IV. Depósitos a plazo sujetos a riesgo de retiro anticipado

V. Opciones explícitas e implícitas

Los tratamientos II, III y IV se refieren a posiciones que no son susceptibles a la estandarización pero que, tras ajustes en la distribución de los flujos de efectivo nocional dentro de las bandas temporales, se pueden agregar a las posiciones susceptibles a la estandarización (tratamiento I). Los tratamientos III y IV deben sólo aplicarse a clientes minoristas, de acuerdo con la definición establecida en el Capítulo 12-20 de la RAN. Si el banco está expuesto a riesgo de prepago de un préstamo a tasa fija, o bien, a riesgo de retiro anticipado de un depósito a plazo con clientes mayoristas, entonces deberá asignar dicha opción al tratamiento V.

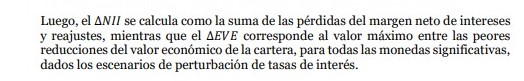

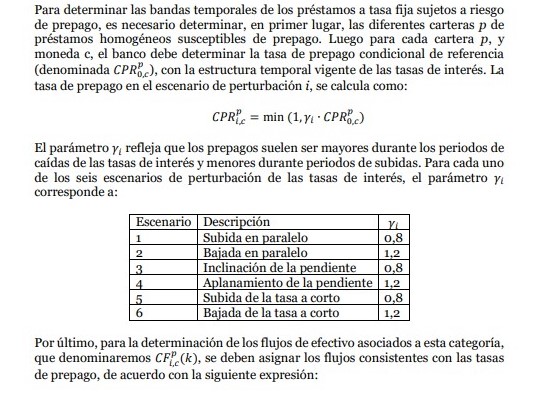

Posterior a la asignación de los flujos en las bandas temporales correspondientes, se calcula la variación, tanto del margen neto de interés y reajustes a 1 año como del valor económico para cada moneda significativa, dentro de seis escenarios de perturbación de las tasas interés. A dichos valores se agrega la pérdida asociada al riesgo de reajustabilidad a la exposición sobre el margen neto de interés y reajustes, y el resultado del tratamiento V, a la exposición sobre el valor económico, calculado en cada uno de los seis escenarios de perturbación de las tasas de interés.

.

. 2.3 Tratamientos de flujo de efectivo nocional a repricing

2.3.1 Tratamiento de las posiciones susceptibles a la estandarización

El proceso de asignación a las bandas temporales para las posiciones susceptibles de estandarización se realiza de acuerdo con el vencimiento contractual, para aquellas posiciones a tasa fija; y en función de la siguiente fecha de repricing, como se definió en el numeral 2.1 de este Anexo, para aquellas posiciones a tasa flotante. En este último caso, los intereses se incluirán en las correspondientes bandas temporales hasta la siguiente fecha de repricing, y la amortización del capital se incluirá en la banda temporal que corresponda a la fecha de repricing.

Para las posiciones con opciones implícitas sobre tasas de interés (por ejemplo, los préstamos hipotecarios a tasa de interés flotante con pisos y/o techos) la componente de opcionalidad debe ignorase a efectos de la asignación de los flujos a las bandas temporales. La opción implícita se segrega y es tratada junto con las opciones explícitas.

2.3.2 Tratamiento de los depósitos y otras obligaciones a la vista

Los depósitos y otras obligaciones a la vista (NMD, por sus siglas en inglés) deben categorizarse en mayoristas y minoristas, y determinar si tienen o no relación operacional en coherencia con las definiciones establecidas en el Capítulo 12-20 de la RAN.

El banco además debe distinguir la parte estable de la no estable de cada categoría de NMD considerando datos acerca de la variación de los importes observados en al menos los últimos 5 años. La porción estable es aquella que con un alto grado de probabilidad no se retirará. Los depósitos estables son aquellos NMD para los cuales resulta improbable un repricing, aun en presencia de cambios significativos de las tasas de interés. La porción restante constituye los depósitos no estables.

Para la asignación de los NMD a las bandas temporales, los depósitos no estables se deben asociar a la banda temporal más corta. Para los depósitos estables, el banco debe contar con un adecuado proceso de estimación de su fecha de vencimiento. Adicionalmente, el banco debe cumplir con los siguientes límites para cada categoría de depósitos.

.

. En caso de que el banco no distinga el tipo de relación operacional de sus contrapartes minoristas, se deberá asignar la totalidad del saldo en la categoría sin relación operacional.

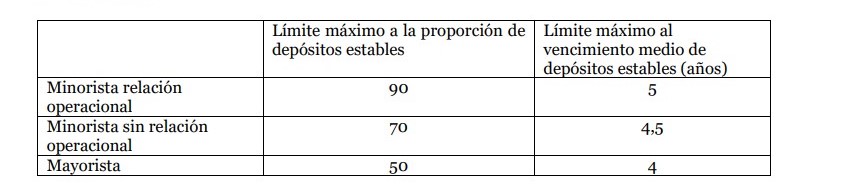

2.3.3 Tratamiento de los préstamos a tasa fija sujetos a riesgo de prepago

.

. .

. 3. Tratamiento de los depósitos y otras captaciones a plazo sujetos a riesgo de retiro anticipado

Los depósitos y otras captaciones a plazo aseguran una tasa fija durante un plazo fijo y normalmente se cubrirían en esos términos. Sin embargo, estos depósitos pueden estar sujetos al riesgo de retiro anticipado. En consecuencia, los depósitos y otras obligaciones a plazo solo pueden tratarse como posiciones susceptibles a la estandarización (tratamiento I) si se cumple que:

1. El depositante carece del derecho legal de retirar el depósito anticipadamente; o

2. Un retiro anticipado conlleva una penalización significativa que compensa al menos la pérdida de intereses entre la fecha de cancelación y la fecha de vencimiento contractual y el costo económico de cancelar el contrato.

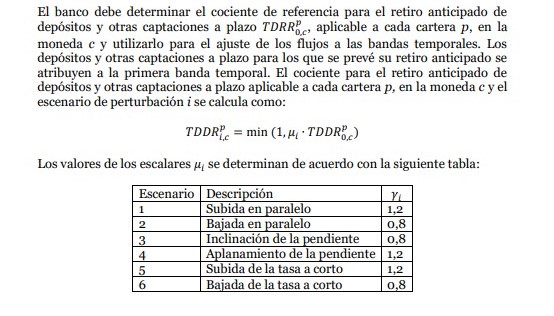

Si no se cumplen las condiciones anteriores, se considera que el depósito u otra obligación a plazo está sujeto a riesgo de retiro anticipado. El banco debe determinar las diferentes carteras homogéneas p, de depósitos y otras captaciones a plazo, sujetas a riesgo de retiro anticipado.

.

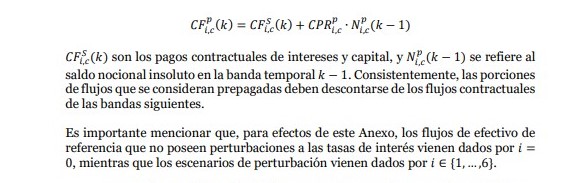

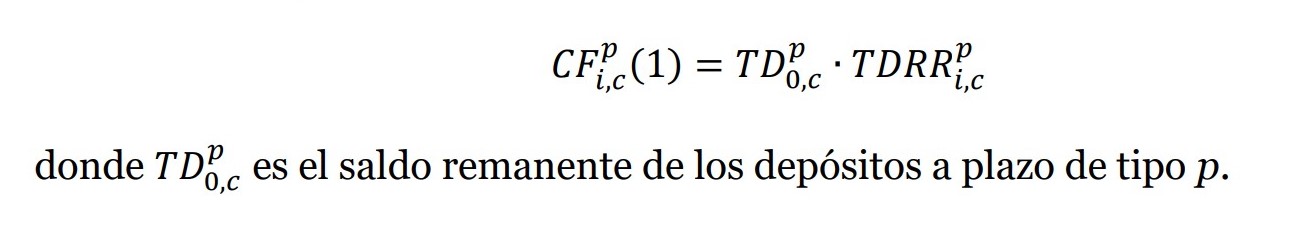

. Los flujos de efectivo de depósitos y otras captaciones a plazo para los que se prevé su retiro anticipado en cualquier escenario de perturbación i se calculan como:

.

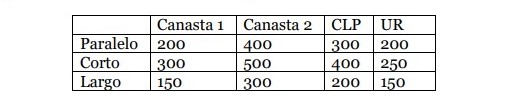

. 4. Opciones sobre tasas de interés

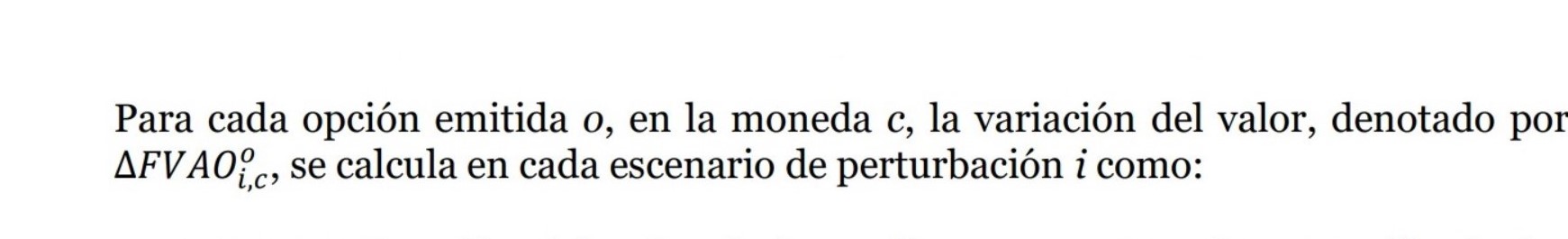

En este numeral se describe el método para calcular la exposición a los RMLB de las opciones sobre tasas de interés del libro de banca, sean explícitas o implícitas, que se agrega a la estimación del valor económico de la cartera en cada uno de los escenarios de perturbación de tasas.

Se incluyen en este tratamiento las opciones asociadas al prepago de un préstamo a tasa fija y al retiro anticipado de un depósito a plazo, siempre y cuando dicho cliente sea mayorista, de acuerdo con la definición señalada en el Capítulo 12-20 de la RAN. La opcionalidad debe estimarse considerando la estructura temporal vigente de las tasas de interés, y la curva asociada al respectivo escenario de perturbación.

.

. 1. Una estimación del valor de la opción para su tenedor, cumpliendo las condiciones que establezca esta Comisión el Capítulo que regule los activos ponderados por riesgo de mercado, asumiendo:

a. Una curva de rendimiento en la moneda c en el escenario de perturbaciones de tasas de interés i; y

b. Un aumento relativo de la volatilidad implícita del 25%.

2. El valor de la opción emitida para su tenedor, dada la curva de rendimiento en la moneda c en la fecha de valoración.

.

. Nc y Mc corresponden al número de opciones emitidas y adquiridas, respectivamente, en la moneda c.

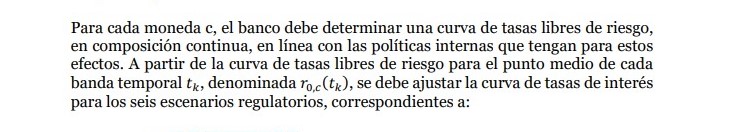

5. Curvas de tasas de interés

Con la curva de tasas de interés libres de riesgo, de acuerdo con los criterios establecidos en el Capítulo 7-12 de la RAN, y las perturbaciones por cada tipo de moneda, el banco debe calcular la curva de tasas de interés para los seis escenarios de perturbación a las tasas de interés, de manera de capturar los RMLB. En el numeral 3.1 se determinan las perturbaciones por moneda, mientras que en el numeral 3.2 se señala el mecanismo para determinar las curvas de tasas de interés. El banco puede considerar un spread sobre la curva de tasas interés libre de riesgo, en caso de que cuente con metodologías sustentadas para su determinación y que consistentemente los montos asociados los haya considerado para la determinación de los flujos de efectivo nocional a repricing. En este caso, y para aquellas posiciones a tasa flotante, los flujos asociados al spread se deben considerar en el tramo asociado al vencimiento del instrumento, y no al de repricing. En caso de que no incluya dicho spread, el banco deberá deducir los flujos de efectivo nocional a repricing asociados a márgenes de intermediación, mediante metodologías debidamente sustentadas.

5.1 Determinación de perturbaciones

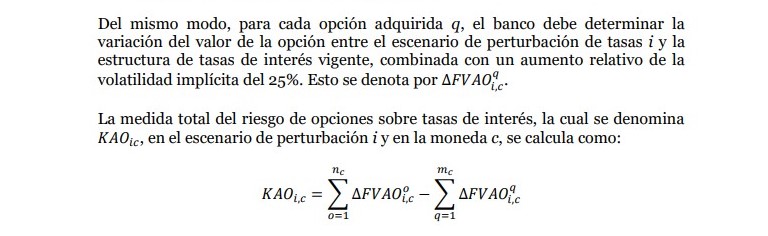

Los seis escenarios prescritos reflejan perturbaciones absolutas para monedas específicas, además de captar el entorno de las tasas locales. La magnitud específica de las perturbaciones se muestra en la siguiente tabla:

.

. Las canastas 1 y 2 corresponden a las definidas en la norma que establezca esta Comisión, sobre determinación de los activos ponderados por riesgo de mercado.

5.2 Ajuste a curva de tasas de interés

.

. 1. Subida en paralelo

2. Bajada en paralelo

3. Mayor pendiente (bajada de tasas a corto y subida de tasas a largo)

4. Menor pendiente (Subida de tasas a corto y bajada de tasas a largo)

5. Subida de tasas a corto plazo

6. Bajada de tasas a corto plazo

7.

.

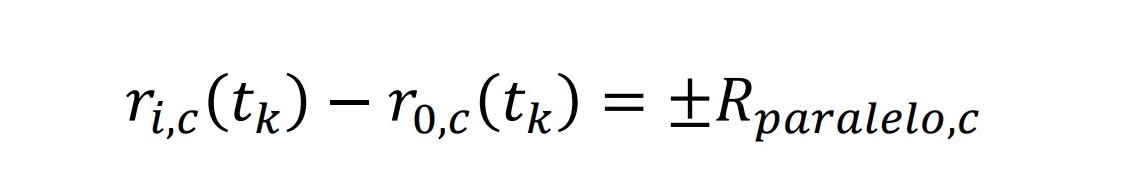

. 1. Perturbación en paralelo (escenario 1 y 2): consiste en una perturbación constante paralela al alza o a la baja en todas las bandas temporales. Es decir:

.

. En la ecuación anterior para la subida en paralelo (escenario 1) se considera la suma, mientras que para la bajada en paralelo (escenario 2) se considera la resta.

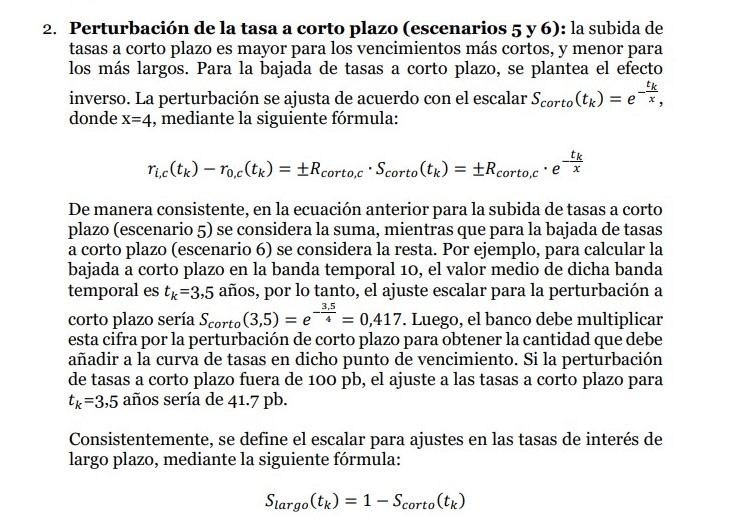

.

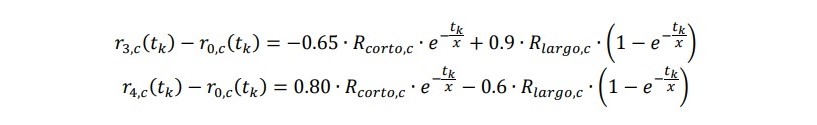

. 3. Perturbaciones de pendientes (escenarios 3 y 4): conllevan inclinación (escenario 3) o aplanamiento (escenario 4) de la pendiente de la curva de tasas de interés, en las cuales tanto las tasas a largo como a corto plazo se ven perturbadas. La modificación de la curva de tasas de interés se obtiene mediante las siguientes fórmulas:

.

. Sin perjuicio del escenario i considerado, el banco deberá aplicar un piso mínimo sobre las tasas post perturbaciones de -2% para las asociadas a moneda UR, y de 0% para el resto de las tasas. No obstante, si las tasas previas a la consideración de las perturbaciones fuesen inferiores a estos pisos, deberá entonces considerarse dicha

tasa.

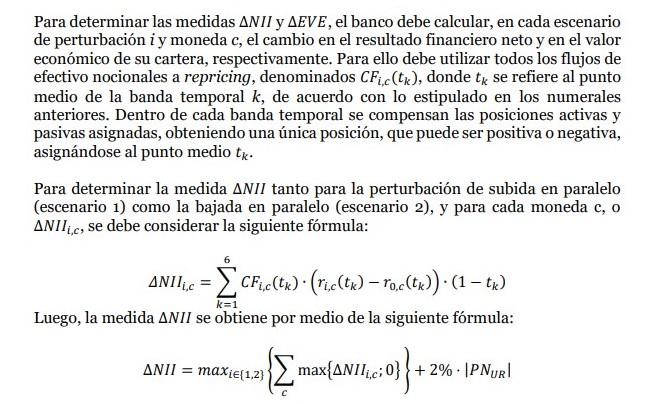

6. Cálculo de las medidas estándar de exposición

.

. .

. Tanto en los flujos de efectivo nocionales a repricing, como en los factores de descuento se reflejan los escenarios de perturbación de tasas de interés i y la moneda c, de acuerdo con lo señalado en los numerales anteriores.

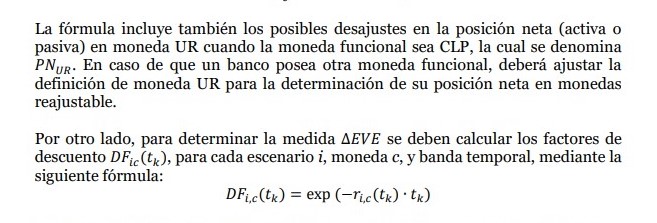

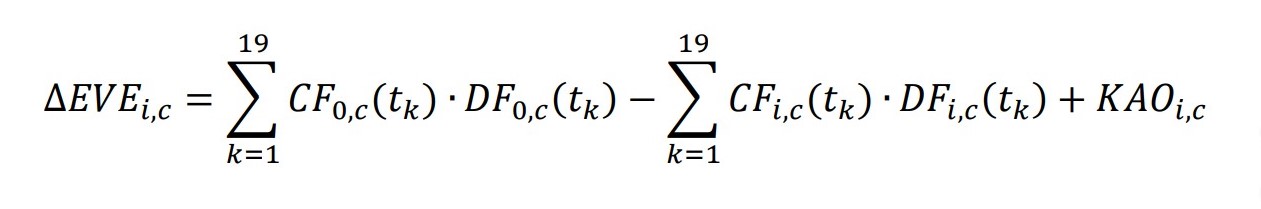

El cambio en el valor económico de la cartera en cada escenario de perturbación i y para cada moneda c, se calcula mediante la siguiente fórmula:

.

. Es importante notar que en el cálculo se incluye la medida total del riesgo de opciones implícitas y explícitas sobre tasas de interés, para cada escenario i y moneda c, de acuerdo con lo señalado en el tratamiento V de este Anexo.

.

. PRINCIPIOS PARA LA REALIZACIÓN Y SUPERVISIÓN DE PRUEBAS DE TENSIÓN BANCARIAS

Las pruebas de tensión de los bancos deben:

1. Tener objetivos claramente articulados y formalmente adoptados.

2. Formar parte integral de la cultura general de buen gobierno y gestión de riesgos del banco.

3. Utilizarse como una herramienta de gestión de riesgos y para informar las decisiones comerciales, ofreciendo una perspectiva complementaria a la de otras herramientas de gestión del riesgo, que mejore la gestión del capital y de la liquidez.

4. Estar respaldados por datos precisos y suficientemente granulares y por sistemas tecnológicos robustos.

5. Contar con modelos y metodologías apropiadas para evaluar el impacto de los escenarios.

6. Revisarse de manera periódica.

7. Comunicar la metodología y hallazgos dentro y entre las jurisdicciones donde participe el banco.

8. Contemplar las opiniones de toda la organización y cubrir diversas perspectivas y técnicas.

9. Documentarse por escrito.

10. Tener una infraestructura robusta, suficientemente flexible para adaptarse a escenarios diferentes y posiblemente cambiantes, con un nivel apropiado de granularidad.

11. Evaluarse regularmente para asegurar su efectividad.

12. Ser suficientemente severos y capturar riesgos materiales y relevantes. Abarcar una amplia gama de riesgos y áreas de negocio, incluso a nivel del holding financiero.

13. Cubrir una amplia variedad de escenarios, teniendo en cuenta todo el sistema, interacciones y efectos de retroalimentación.

14. Determinar qué escenarios podrían amenazar la viabilidad del banco, descubriendo así riesgos ocultos e interacciones entre riesgos.

15. Tomar en cuenta presiones simultáneas en los mercados de financiamiento y activos, y el impacto de una reducción de la liquidez del mercado en la valoración de las exposiciones.

16. La efectividad de las técnicas de mitigación de riesgos debe ser desafiada sistemáticamente.

17. Cubrir explícitamente productos complejos y especializados, como las securitizaciones.

18. Considerar explícitamente riesgos residuales asociados a productos complejos y al uso de técnicas de mitigación

19. Capturar el riesgo reputacional.

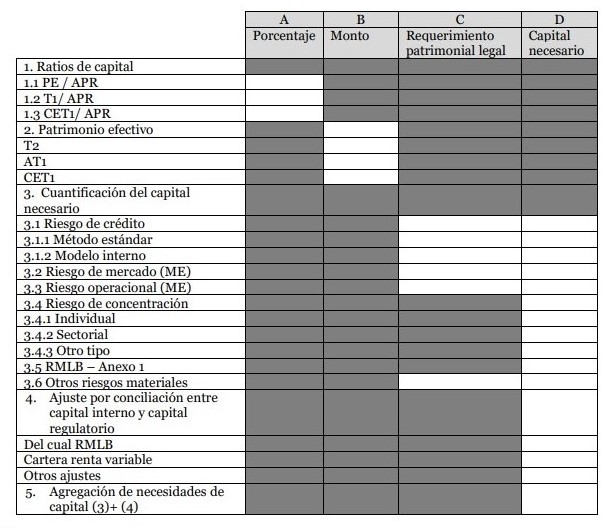

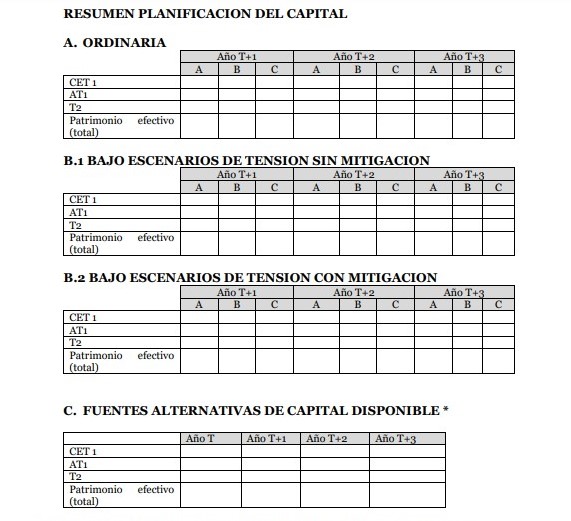

CUADRO RESUMEN DEL IAPE

Nombre de la entidad

Fecha a la que se refiere el informe

Nivel de consolidación (consolidado local/consolidado global)

Datos en miles de UF a menos que explícitamente se indique lo contrario

Columnas

A. PORCENTAJE: Datos como porcentaje de los APR.

B. MONTO: stock de los distintos niveles de patrimonio efectivo en miles de UF al día de reporte

C. REQUERIMIENTO PATRIMONIAL LEGAL: importes de los requisitos de capital para la cobertura de los riesgos indicados.

D. CAPITAL NECESARIO: recoge de manera resumida, para cada riesgo las cifras del proceso de autoevaluación de capital efectuado por la entidad.

Filas

CET1: Capital básico

AT1: Capital de nivel 1 adicional

T2: Capital de nivel 2

3.6. OTROS RIESGOS MATERIALES: Incluye riesgo reputacional y de modelo de negocios, multiplicado por 8% en el caso de la columna C.

* Fuentes de capital que la entidad considere de posible uso en situaciones de tensión y que incrementen el PE.

Año T: año corriente, de presentación del cálculo.

Columnas:

A: Porcentaje de los APR

B: necesidad total de capital estimado

C: Fondos efectivos disponibles estimados Filas:

CET1: Capital básico

AT1: Capital de nivel 1 adicional

T2: Capital de nivel 2