CAPÍTULO 18-3

COMPENDIO DE NORMAS CONTABLES Y MANUAL DEL SISTEMA DE INFORMACIÓN

Las instrucciones contables impartidas por este Organismo se encuentran contenidas en el "Compendio de Normas Contables". Las modificaciones a las disposiciones de ese Compendio serán comunicadas mediante Circular, entregando las hojas de reemplazo.

Para la preparación y entrega de información periódica a esta Superintendencia a través de archivos o mediante formularios, los bancos deberán atenerse a las instrucciones contenidas en el "Manual del Sistema de Información". Las modificaciones a sus instrucciones serán comunicadas mediante una "Carta Circular - Manual Sistema Información", adjuntando las respectivas hojas que contienen las modificaciones.

Los documentos que modifican o complementan las instrucciones del Compendio de Normas Contables y del Manual del Sistema de Información serán acompañados de las hojas que contienen los nuevos textos.

Las disposiciones del Compendio de Normas Contables y del Manual del Sistema de Información, al igual que las contenidas en esta Recopilación Actualizada de Normas, constituyen para todos los efectos normas legalmente impartidas por esta Superintendencia.

COMPENDIO DE NORMAS CONTABLES

Este Compendio contiene las instrucciones contables impartidas a los bancos por la SBIF. Su versión actualizada, con las modificaciones que se disponen mediante circulares y que sustituyen las hojas pertinentes, incluye todas las instrucciones contables vigentes para los bancos.

ÍNDICE DE CAPÍTULOS

Capítulo Materia

Normas generales:

A-1 Criterios contables que deben aplicar los bancos

A-2 Limitaciones o precisiones al uso de criterios generales

Criterios contables establecidos por la SBIF:

B-1 Provisiones por riesgo de crédito

B-2 Créditos deteriorados y castigos

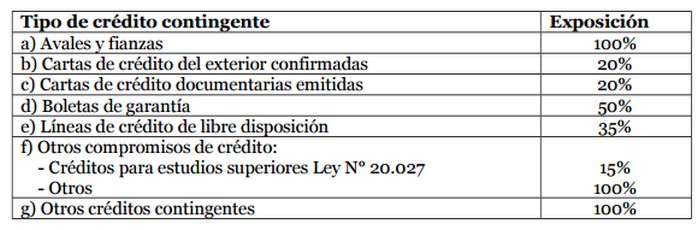

B-3 Créditos contingentes

B-4 Patrimonio

B-5 Bienes recibidos o adjudicados en pago de obligaciones

B-6 Provisiones por riesgo país

B-7 Provisiones especiales para créditos hacia el exterior

Estados contables periódicos exigidos:

C-1 Estados financieros anuales

C-2 Estados de situación intermedios

C-3 Estados de situación mensuales para la SBIF Normas sobre contabilidad general:

D-l Sistemas contables internos

D-2 Registro diario de operaciones

D-3 Registro de operaciones en moneda extranjera

D-4 Canje

E Disposiciones transitorias

Compendio de Normas Contables

Capítulo A - 1 hoja 1

Capítulo A-1

APLICACIÓN DE CRITERIOS CONTABLES

1. Disposiciones legales

El inciso primero del artículo 15 de la Ley General de Bancos, faculta a esta Superintendencia para impartir normas contables de aplicación general a las entidades sujetas a su fiscalización. Por su parte, el artículo 73 de la Ley N° 18.046, sobre sociedades anónimas, exige seguir los principios de contabilidad de aceptación general. Esa ley sobre sociedades anónimas es aplicable a los bancos de acuerdo con lo dispuesto en el artículo 41 de la Ley General de Bancos, en el cual, en lo que toca a materias contables, se exceptúa la consolidación de balances.

Por consiguiente, de acuerdo con esas disposiciones legales, los bancos deben utilizar los criterios contables dispuestos por esta Superintendencia y en todo aquello que no sea tratado por ella ni se contraponga con sus instrucciones, deben ceñirse a los criterios contables de general aceptación, que corresponden a las normas técnicas emitidas por el Colegio de Contadores de Chile A.G., coincidentes con los estándares internacionales de contabilidad e información financiera acordados por el International Accounting Standards Board (IASB).

En la consolidación de balances a que se refiere al artículo 41 antes mencionado, los bancos aplicarán también esos criterios contables de aceptación general.

Todo lo anterior es sin perjuicio de que para los bienes recibidos en pago o adjudicados, acogidos a un plazo adicional para su venta, como asimismo las acciones adquiridas en operaciones de underwriting que se encuentren en esa situación, los criterios contables de valoración quedan subordinados a lo dispuesto en el N° 5 del artículo 84 de la Ley General de Bancos sobre el castigo de esos bienes.

Cuando los estándares técnicos tratados por el Colegio de Contadores de Chile no se contrapongan con lo indicado en este Compendio, ellos se aplicarán sin que sea necesaria una confirmación de esta Superintendencia. En todo caso, cualquier duda que pudiera presentarse en relación con la primacía de las normas contenidas en el presente Compendio, deberá ser consultada oportunamente.

De acuerdo con el artículo 15 de la Ley General de Bancos, las normas contables de esta Superintendencia deben ser de aplicación general y, por lo tanto, no procede que un banco pida autorización para seguir tratamientos distintos a los dispuestos en este Compendio.

Compendio de Normas Contables

Capítulo A-1 hoja 2

2. Concordancias y discrepancias con los estándares acordados por los organismos técnicos

De acuerdo con lo indicado en el N° 1 anterior, en todas aquellas materias no tratadas en este Compendio, los estados financieros de los bancos deberán ajustarse a las normas del Colegio de Contadores de Chile A.G., en la medida en ese Colegio recoja los estándares internacionales del IASB y no medie alguna instrucción previa de esta Superintendencia en contrario.

En relación con la aplicación de los estándares definidos por los organismos técnicos, las disposiciones del presente Compendio se limitan a:

a) Establecer ciertas limitaciones o precisiones para la aplicación de las normas del Colegio de Contadores de Chile A.G., debido a la necesidad de que se sigan criterios más prudenciales debido al interés superior de esta Superintendencia de velar por la estabilidad del sistema financiero, o de considerar algunas peculiaridades de los bancos en relación con ciertas disposiciones legales o reglamentarias vigentes a la fecha de la emisión de las normas de este Compendio. Esas limitaciones o precisiones con respecto a la aplicación de los estándares internacionales recogidos por el Colegio de Contadores, se tratan en el Capítulo A-2.

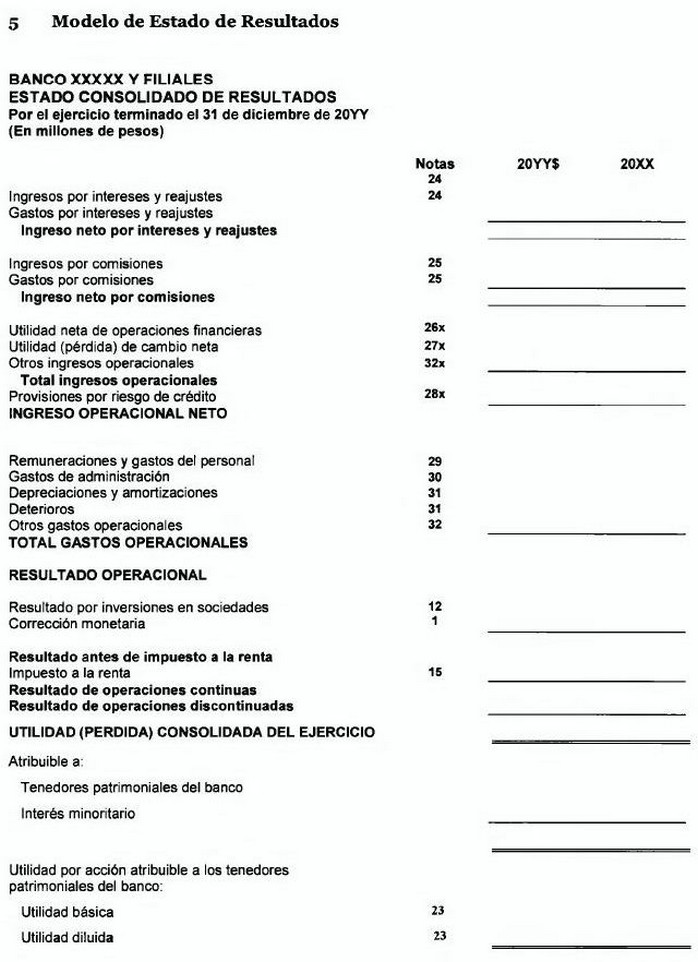

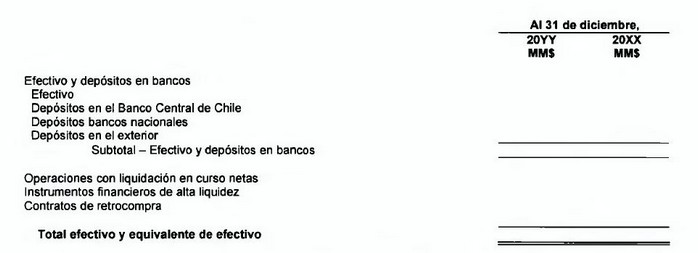

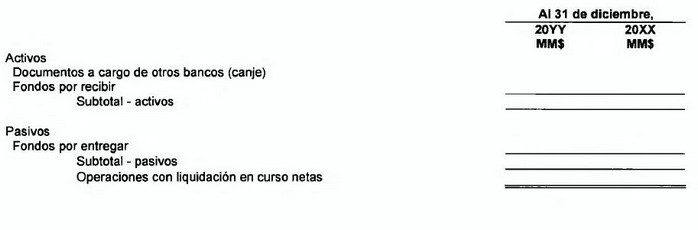

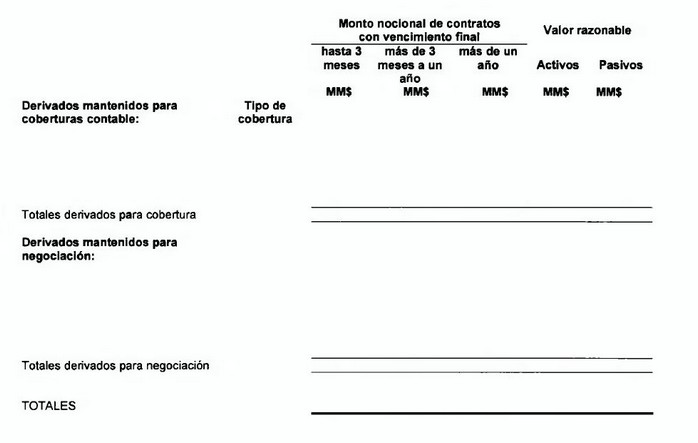

b) Uniformar los formatos de los estados financieros y ciertos criterios de revelación, como asimismo la información para esta Superintendencia, lo cual se instruye en los Capítulos C1, C2 y C3.

Dado que las disposiciones de este Compendio sólo se refieren a las materias que complementan o limitan la aplicación de los estándares acordados en los organismos técnicos, no procede que las dudas que pudieran suscitarse acerca del sentido o alcance de estos últimos sean consultados a este Organismo.

3. Ámbito de aplicación de los criterios contables

Los criterios contables de aceptación general y los dispuestos en este Compendio, se aplicarán para los estados que se indican en sus Capítulos C-1, C-2 y C-3, como asimismo para cualquier estado financiero referido a otra fecha que pueda exigir esta Superintendencia de acuerdo con las facultades establecidas en el artículo 16 de la Ley General de Bancos, salvo que expresamente se disponga otra cosa.

Dichos criterios, por su naturaleza, alcanzan sólo a la preparación y divulgación de esos estados y, por lo tanto, no se aplican para otros efectos tales como los tributarios, la información de deudas de los clientes, la valoración o clasificación de las obligaciones para efectos de encaje y otras disposiciones ajenas al ámbito financiero contable, excepto cuando se trate de disposiciones reglamentarias expresamente referidas a los estados financieros.

Del mismo modo, las instrucciones relativas a la aplicación de criterios contables dispuestos por esta Superintendencia, al igual que los estándares de contabilidad financiera en general, en ningún caso pretenden regular o uniformar la contabilidad interna de los bancos (libros, planes de cuenta, etc.), asunto que es tratado en el Capítulo D-1.

4. Alcance de las normas de este Compendio

Las disposiciones de este Compendio que se refieran a operaciones que los bancos no pueden realizar según las disposiciones legales o reglamentarias vigentes, deben entenderse referidas a los criterios que han de seguirse para los estados financieros consolidados con entidades del país o del exterior que podrían realizar esas operaciones.

En todo caso, las filiales bancarias fiscalizadas por esta Superintendencia deben aplicar los mismos criterios contables que su matriz en todo lo que se refiere a valoración y reconocimiento de resultados (no así, claro está, en materia de formatos de estados financieros, estructura de información mensual para la SBIF o criterios de revelación en notas, que en este Compendio están tratadas sólo para las empresas bancarias). Lo mismo ocurre con las sociedades de apoyo al giro fiscalizadas por esta Superintendencia, en cuanto a que deben aplicar los criterios contables establecidos en este Compendio, en lo que sea pertinente.

Para tratar las diferencias de criterios contables que pudieren existir con las filiales no fiscalizadas por esta Superintendencia o con las sucursales en el exterior, es obligación de los bancos obtener oportunamente de sus subsidiarias toda la información necesaria para homologar los criterios contables para efectos de la consolidación.

5. Situación de los PCGA chilenos mencionados en estas normas

El presente Compendio se refiere a los PCGA chilenos que aún no han sido emitidos por el Colegio de Contadores de Chile A.G. La aplicación de los nuevos criterios contables en lo que ese Colegio se encuentra todavía trabajando a la fecha de emisión de las presentes normas, dependerá, en consecuencia, de la finalización de ese trabajo. No obstante, los criterios que deberán aplicarse para la preparación de los estados financieros son conocidos de antemano, puesto que el proyecto de nuevas normas locales persigue la adopción integral de los criterios internacionales acordados por el IASB.

Compendio de Normas Contables

Capítulo A-2 hoja 1

Capítulo A-2

LIMITACIONES O PRECISIONES AL USO DE CRITERIOS GENERALES

En relación con la aplicación de criterios contables de aceptación general, los bancos deben tener en cuenta las siguientes limitaciones o precisiones:

1. Normas especiales de esta Superintendencia.

Los siguientes Capítulos de este Compendio contienen normas que, en caso de discrepancias, priman sobre los criterios contables de aceptación general:

B-1 Provisiones por riesgo de crédito

B-2 Créditos deteriorados y castigos

B-3 Créditos contingentes

B-4 Patrimonio

B-5 Bienes recibidos o adjudicados en pago de obligaciones

B-6 Provisiones por riesgo país

B-7 Provisiones especiales para créditos hacia el exterior

2. Elección de valoración según el valor razonable ("Fair value option")

Los bancos no podrán designar activos o pasivos para valorarlos a su valor razonable en reemplazo del criterio general del costo amortizado.

3. Clasificación de instrumentos para negociación e inversión

Para los instrumentos adquiridos para negociación o inversión se utilizarán sólo tres categorías y un tratamiento contable uniforme para los clasificados en cada una de ellas, considerando lo siguiente:

a) A los instrumentos disponibles para la venta no puede dársele el tratamiento de ajuste a valor razonable contra resultados.

b) Para los efectos de presentación en el balance, las inversiones en fondos mutuos se incluirán junto con los instrumentos para negociación, ajustados a su valor razonable.

c) Los instrumentos que tengan un componente derivado que debiera separarse pero no es posible valorarlo aisladamente, se incluirán en la categoría de instrumentos para negociación, para darles el tratamiento contable de esa cartera.

d) En el caso extraordinario de que un instrumento de capital incluido en la cartera de instrumentos de negociación deje de contar con cotizaciones y no sea posible obtener una estimación confiable de su valor razonable según lo indicado en el Capítulo 7-12 de la Recopilación Actualizada de Normas, se incluirá en la categoría de disponibles para la venta.

4. Reconocimiento en el balance en la fecha de negociación

Las operaciones de compraventa de instrumentos financieros, incluida la moneda extranjera, se reconocerán en el balance en la fecha de la negociación, esto es, el día en que se asumen las obligaciones recíprocas que deben consumarse dentro del plazo establecido por regulaciones o convenciones del mercado en que se opera. Para registrar las operaciones en la fecha de la negociación, los bancos se atendrán a lo indicado en el Capítulo D-2.

Lo anterior se refiere sólo a la oportunidad del reconocimiento contable, en el sentido de que no se puede optar por hacerlo el día siguiente o en la fecha de la liquidación.

En lo demás, se aplicarán los criterios generales, teniendo en cuenta que debe registrarse como derivado cualquier pacto de compraventa que se liquide por diferencias, como asimismo los contratos a plazo que requieren de la entrega de los activos y cuya liquidación no se efectúa dentro del marco temporal aplicado por el mercado para una transacción ordinaria (que generalmente corresponderá al plazo spot).

5. Derivados incorporados

No se tratarán como derivados incorporados las modalidades de reajustabilidad de las operaciones en moneda chilena autorizadas por el Banco Central de Chile para los bancos, esto es, los reajustes basados en la variación del IPC (UF, IVP o UTM) o en la variación del tipo de una moneda extranjera, incluida la expresión en moneda extranjera de operaciones pagaderas en pesos según lo previsto en el artículo 20 de la Ley N° 18.010.

Por lo contrario, otras modalidades de reajustabilidad que pudieren pactar las subsidiarias del banco, como asimismo los pactos en unidades de cuenta para operaciones pagaderas en moneda extranjera (onza troy oro, onza troy plata o DEG), deben tratarse como derivados incorporados.

Compendio de Normas Contables

Capítulo A-2 hoja 3

6. Coberturas contables

No podrán ser objeto de cobertura contable los instrumentos financieros que se registren a valor razonable y cuyos ajustes a ese valor deban ser llevados a resultados, salvo que se trate de derivados incorporados que no deban separarse del contrato anfitrión.

Las opciones emitidas por el banco sólo podrán designarse como instrumentos de cobertura para compensar opciones compradas incorporadas en un contrato anfitrión y que no deban separarse.

7. Fundamentos de valoraciones de goodwill y de intangibles identificables no sujetos a amortización.

El valor de un "goodwill" y de otros activos intangibles no amortizables, deberá encontrarse respaldado por dos informes emitidos por profesionales idóneos que sean independientes del banco y de sus auditores externos, como asimismo independientes entre ellos.

Ambos informes respaldarán el valor inicial de los activos intangibles y las valoraciones al 31 de diciembre de cada año, y deberán ser dirigidos tanto al banco como a esta Superintendencia.

Los informes se emitirán aun cuando no exista evidencia de deterioro en relación con el ejercicio anterior.

8. Preparación de estados financieros intermedios

Las disposiciones del Capítulo C2 permiten prescindir de la revelación de los resultados y cambios medidos en períodos trimestrales, exigiendo sólo comparaciones con períodos acumulados para los estados de situación referidos a los meses de marzo, junio y septiembre.

Sin embargo, dichas normas no impiden seguir criterios contables de general aceptación para la preparación de estados financieros intermedios.

9. Estados individuales para esta Superintendencia.

La información individual que se exige enviar mensualmente a esta Superintendencia difiere de los criterios de valoración aceptación general en lo que toca a las inversiones en las entidades que se consolidan, debido a que dichos estados son sólo para uso interno de este organismo.

Compendio de Normas Contables

CapítuCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014lo B-1 hoja 1

Nº 1

PROM. 30.12.2014lo B-1 hoja 1

Capítulo B-1

PROVISIONES POR RIESGO DE CRÉDITO

Para los efectos del presente Capítulo, se entienden como "colocaciones" los activos que deben incluirse en los rubros "Adeudado por bancos" y "Créditos y cuentas por cobrar a clientes" según lo indicado en el Capítulo C-3, con excepción de las operaciones con el Banco Central de Chile.

Las provisiones a que se refieren las presentes normas son las que deben mantenerse para esos activos y para los créditos contingentes de que trata el Capítulo B-3.

Por consiguiente, estas normas no alcanzan al tratamiento de instrumentos para inversión, de las operaciones de compra con pacto de retrocompra o de otros activos financieros que no formen parte de las "colocaciones".

Todo lo anterior es sin perjuicio de las provisiones que puede ser necesario constituir de acuerdo con lo dispuesto en los Capítulos B-6 y B-7 de este Compendio.

1 Evaluación del riesgo de crédito y suficiencia de provisiones

1.1 Responsabilidad del Directorio

Es responsabilidad del Directorio de cada banco que la institución cuente con políticas y procedimientos para evaluar integralmente el riesgo de crédito de sus operaciones de préstamos y de su cartera de colocaciones, acordes con el tamaño, la naturaleza y la complejidad de sus negocios crediticios.

Esas políticas y procedimientos deben ser documentados y conocidos por todo el personal involucrado con el otorgamiento de créditos y con la evaluación de la cartera. El Directorio tiene la responsabilidad de velar por que el banco cuente con procesos apropiados de evaluación integral del riesgo de crédito y controles internos efectivos acordes con el tamaño, la naturaleza y la complejidad de sus operaciones de crédito, que aseguren mantener en todo momento un nivel de provisiones suficiente para sustentar pérdidas atribuibles a incumplimientos esperados e incurridos de la cartera de colocaciones, en concordancia con las políticas y procedimientos que el banco tenga para esos efectos.

Para desempeñar esas responsabilidades, el Directorio y la alta administración de cada banco deben asegurarse que se desarrollen y apliquen sistemáticamente los procesos apropiados para la determinación de las provisiones, que se incorpore toda la información disponible para la evaluación de los deudores y sus créditos y que esos procesos

Compendio de Normas Contables

Capítulo B-1 hoja 2

estén funcionando correctamente. En el caso de desarrollo de modelos internos, los lineamientos de construcción, funcionamiento y desempeño, como asimismo sus modificaciones y las acciones a seguir en caso de deficiencias, deberán ser aprobados por el Directorio y ser parte de la documentación de las políticas y procedimientos de administración de riesgo de crédito de la institución.

1.2 Modelos o métodos de evaluación

Los bancos deben mantener permanentemente evaluada la totalidad de su cartera de colocaciones y sus créditos contingentes, a fin de constituir oportunamente las provisiones necesarias y suficientes para cubrir las pérdidas esperadas asociadas a las características de los deudores y de sus créditos, que determinan el comportamiento de pago y la posterior recuperación.

Para ese efecto, se deberán utilizar los modelos o métodos de evaluación que sean más apropiados para el tipo de cartera u operaciones que realicen, ciñéndose a las pautas generales establecidas en los N°s. 2 y 3 siguientes.

En concordancia con lo indicado en el numeral anterior, dichos modelos, como asimismo las modificaciones en su diseño y su aplicación, deberán ser aprobados por el Directorio del banco, debiendo quedar constancia de ello en el acta de la respectiva sesión.

Al tratarse de agencias de bancos extranjeros, dicha aprobación deberá obtenerse de su Casa Matriz. En las demás disposiciones de la presente norma en que se mencione al Directorio, también se entenderá referido, respecto de tales agencias, a la autoridad correspondiente de su Casa Matriz.

2 Modelos basados en el análisis individual de los deudoreCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014s

Nº 1

PROM. 30.12.2014s

La evaluación individual de los deudores es necesaria cuando se trate de empresas que por su tamaño, complejidad o nivel de exposición con la entidad, se requiera conocerlas y analizarlas en detalle.

Como es natural, el análisis de los deudores debe centrarse en su calidad crediticia, dada por la capacidad y disposición para cumplir con sus obligaciones, mediante información suficiente y confiable, debiendo analizarse también sus créditos en lo que se refiere a garantías, plazos, tasas de interés, moneda, reajustabilidad, etc.

Para efectos de constituir las provisiones, los bancos deben primeramente evaluar la calidad crediticia y encasillar a los deudores y sus operaciones referidas a colocaciones y créditos contingentes, en las categorías que le correspondan, previa asignación a uno de los siguientes tres estados de cartera: Normal, Subestándar y en Incumplimiento, los cuales se definen en los numerales 2.1 y 2.2 siguientes. Los factores mínimos a considerar para evaluar y proceder a clasificar a los deudores se detallan más adelante.

Compendio de Normas Contables

Capítulo B-1 hoja 3

2.1 Carteras en cumplimiento Normal y Subestándar

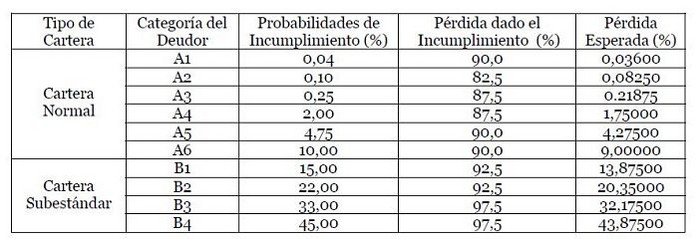

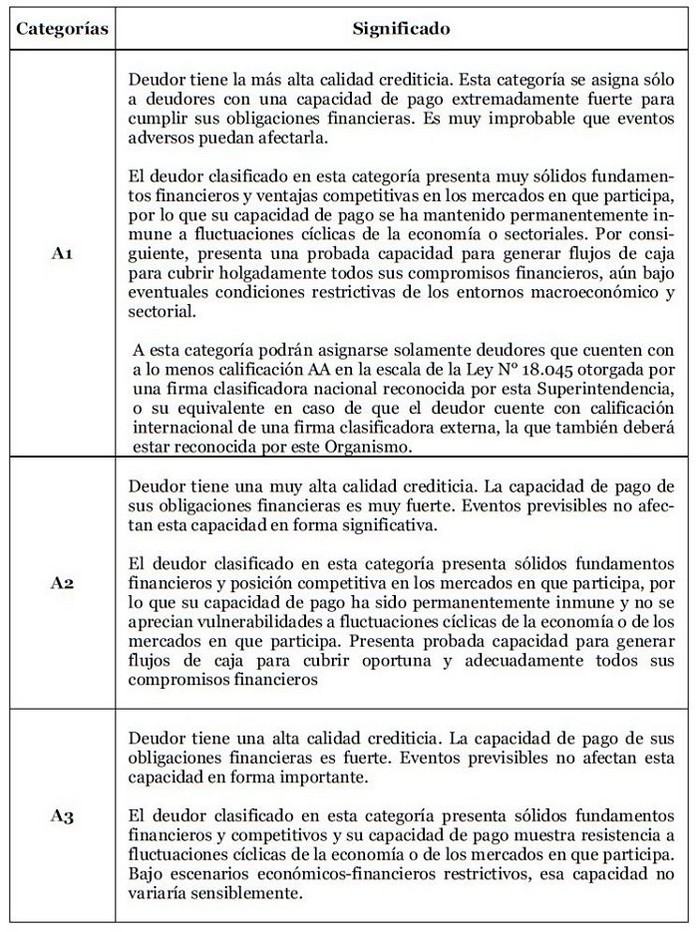

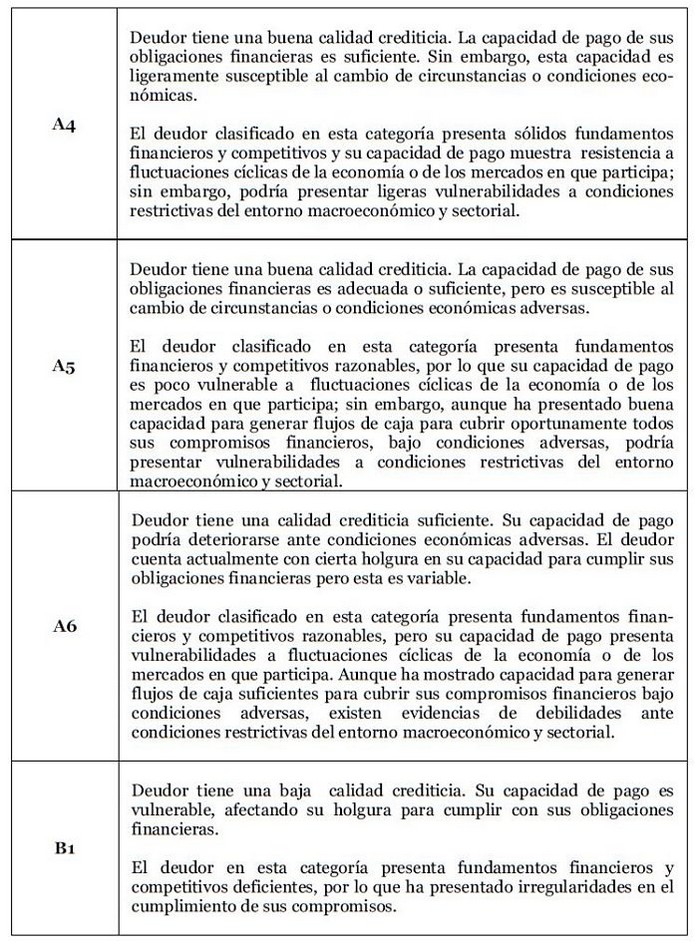

La Cartera en Cumplimiento Normal comprende a aquellos deudores cuya capacidad de pago les permite cumplir con sus obligaciones y compromisos, y no se visualiza, de acuerdo a la evaluación de su situación económico-financiera, que esta condición cambie. Las clasificaciones asignadas a esta cartera son las categorías A1 hasta A6, de la siguiente escala y cuyas definiciones se establecen en el numeral 2.1.1.

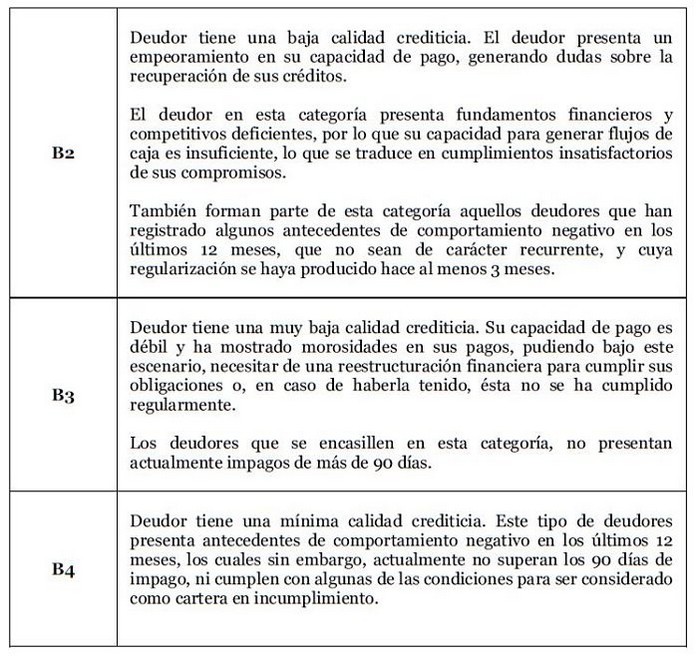

La Cartera Subestándar incluirá a los deudores con dificultades financieras o empeoramiento significativo de su capacidad de pago y sobre los que hay dudas razonables acerca del reembolso total de capital e intereses en los términos contractualmente pactados, mostrando una baja holgura para cumplir con sus obligaciones financieras en el corto plazo.

Formarán parte de la Cartera Subestándar, además, aquellos deudores que en el último tiempo han presentado morosidades superiores a 30 días. Las clasificaciones asignadas a esta cartera son las categorías B1 hasta B4 de la escala de clasificación que se especifica a continuación y cuyas definiciones se establecen en el numeral 2.1.1.

Como resultado de un análisis individual de esos deudores, los bancos deben clasificar a los mismos en las siguientes categorías; asignándoles, subsecuentemente, los porcentajes de probabilidades de incumplimiento y de pérdida dado el incumplimiento que dan como resultado el consiguiente porcentaje de pérdida esperada:

.

.Compendio de Normas Contables

Capítulo B-1 hoja 4

2.1.1 Definiciones de categorías de deudores:

.

.Compendio de Normas Contables

Capítulo B-1 hoja 5

.

.Compendio de Normas Contables

Capítulo B-1 hoja 6

.

.Compendio de Normas Contables

Capítulo B-1 hoja 7

A efectos prácticos, cuando se trate de financiamiento de proyectos o de préstamos especializados cuyas fuentes de pago sean los flujos de caja del proyecto o bienes financiados, las operaciones no se disociarán de los respectivos deudores, debiendo quedar encasilladas también dentro de las categorías indicadas.

2.1.2 Factores mínimos a considerar para el encasillamiento de deudores.

Los bancos deben contar con procedimientos formalizados para evaluar y clasificar a sus deudores conforme a su calidad crediticia y a las condiciones que deben darse para encasillarlos en las categorías de riesgo mencionadas en el numeral 2.1.1 anterior, considerando al menos los factores descritos a continuación, los que deberán ser complementados con criterios internos específicos delineados en la política y documentación de gestión de riesgo de crédito referidas en el numeral 1.1 anterior.

Industria o sector: Se refiere al grado de competencia en el mercado en que está inserto el deudor, la sensibilidad del sector a las fluctuaciones cíclicas de la economía y de otros factores de exposición al riesgo que acompañan a la industria de que se trate.

Situación del negocio: Considera la posición relativa de la empresa en los mercados en que ésta participa y su capacidad operacional y administrativa para, al menos, mantener esa posición. Se deben tener en cuenta aspectos tales como tamaño de la empresa, participaciones de mercado, diversificación de productos, brechas tecnológicas en relación a los estándares de la industria, márgenes de comercialización y flexibilidad operacional.

Socios y administración: Se refiere al conocimiento de los socios o propietarios de la empresa, y en algunos casos también de los administradores. En este sentido, resulta relevante saber si ellos tienen experiencia comprobada en el negocio, su antigüedad, honorabilidad en los negocios y nivel de endeudamiento, como asimismo el grado de compromiso de su patrimonio.

Situación financiera y capacidad de pago: Se refiere al análisis de la situación financiera del deudor, basado en el uso de indicadores tales como: liquidez, calidad de los activos, eficiencia operacional, rentabilidad, apalancamiento y capacidad de endeudamiento, etc., debiendo compararse los indicadores pertinentes con aquellos de la industria en que se inserta la empresa.

En relación con la capacidad de pago del deudor, se examinarán las características de su endeudamiento global y se estimarán sus flujos de caja, incorporando para el efecto, distintos escenarios en función de las variables de riesgo claves del negocio.

Asimismo, deben considerarse en forma explícita los posibles efectos de los riesgos financieros a que está expuesto el deudor y que pueden repercutir en su capacidad de pago, tanto en lo que concierne a los descalces en monedas, plazos y tasas de interés, como en lo que toca a operaciones con instrumentos derivados y compromisos por avales o cauciones otorgadas.

Comportamiento de pago: Se refiere al análisis de la información acerca del deudor que permite conocer el grado de cumplimiento de sus obligaciones en general, esto es, tanto el comportamiento histórico de pagos en el banco como en el sistema financiero, como asimismo el cumplimiento de sus demás obligaciones, siendo antecedentes relevantes, por ejemplo, las infracciones laborales, previsionales o tributarias.

Compendio de Normas Contables

Capítulo B-1 hoja 8

2.1.3 Provisiones sobre cartera en cumplimiento normal y subestándar.

Para determinar el monto de provisiones que debe constituirse para las Carteras en cumplimiento Normal y Subestándar, los bancos previamente deben estimar la exposición afecta a provisiones, a la que se le aplicará los porcentajes de pérdida respectivos (expresados en decimales), que se componen de la probabilidad de incumplimiento (PI) y de pérdida dado el incumplimiento (PDI) establecidas para la categoría en que se encasille al deudor y/o a su aval calificado, según corresponda.

La exposición afecta a provisiones corresponde a las colocaciones más los créditos contingentes, menos los importes que se recuperarían por la vía de la ejecución de las garantías, financieras o reales que respalden a las operaciones, valorizadas conforme a lo que se señala en las letra b) y c) del

número 4.1 y el número 4.2, respecto de los bienes entregados en leasing, de este Capítulo. También, en casos calificados, se podrá permitir la sustitución del riesgo de crédito del deudor directo por la calidad crediticia del aval o fiador. Asimismo, se entiende por colocación el valor contable de los créditos y cuentas por cobrar del respectivo deudor, mientras que por créditos contingentes, el valor que resulte de aplicar lo indicado en el N° 3 del Capítulo B-3.

Tratándose de garantías reales, para aplicar el método de deducción que se menciona en el párrafo precedente, el banco deberá poder demostrar que el valor asignado a esa deducción refleja razonablemente el valor que se obtendría en la enajenación de los bienes o instrumentos de capital, ciñéndose a lo que se señala en el numeral 4.1 de este Capítulo.

En el caso de sustitución del riesgo de crédito del deudor directo por la calidad crediticia del aval o fiador, el banco deberá observar lo que se indica en la letra a) del numeral 4.1 de este Capítulo. En ningún caso los valores avalados podrán descontarse del monto de la exposición, pues ese procedimiento sólo es aplicable cuando se trate de garantías financieras o reales.

Para efectos de cálculo debe considerarse lo siguiente:

.

.En que:

EAP = Exposición afecta a provisiones

EA = Exposición avalada

EAP = (Colocaciones + Créditos Contingentes) – Garantías financieras o reales

Sin perjuicio de lo anterior, el banco debe mantener un porcentaje de provisión mínimo de 0,50% sobre las colocaciones y créditos contingentes de la Cartera Normal.

Compendio de Normas Contables

Capítulo B-1 hoja 9

2.2 Cartera en Incumplimiento

La Cartera en incumplimiento incluye a los deudores y sus créditos para los cuales se considera remota su recuperación, pues muestran una deteriorada o nula capacidad de pago. Forman parte de esta cartera los deudores que han dejado de pagar a sus acreedores (en default) o con indicios evidentes de que dejarán de hacerlo, así como también aquellos para los cuales es necesaria una reestructuración forzosa de sus deudas, disminuyendo la obligación o postergando el pago del principal o los intereses y, además, cualquier deudor que presente un atraso igual o superior a 90 días en el pago de intereses o capital de algún crédito. Esta cartera se encuentra conformada por los deudores pertenecientes a las categorías C1 hasta C6 de la escala de clasificación que se establece más adelante y todos los créditos, inclusive el 100% del monto de créditos contingentes, que mantengan esos mismos deudores.

Para efectos de constituir las provisiones sobre la cartera en incumplimiento de que se trata, se dispone el uso de porcentajes de provisión que deben aplicarse sobre el monto de la exposición, que corresponde a la suma de colocaciones y créditos contingentes que mantenga el mismo deudor. Para aplicar ese porcentaje, previamente, debe estimarse una tasa de pérdida esperada, deduciendo del monto de la exposición los montos recuperables por la vía de la ejecución de las garantías financieras y reales que respalden a las operaciones, conforme a lo que se señala en las letras b) y c) del número 4.1, de los bienes entregados en leasing indicados en el número 4.2 de este Capítulo y, en caso de disponerse de antecedentes concretos que así lo justifiquen, deduciendo también el valor presente de las recuperaciones que se pueden obtener ejerciendo acciones de cobranza, neto de los gastos asociados a estas acciones. Esa tasa de pérdida debe encasillarse en una de las seis categorías definidas según el rango de las pérdidas efectivamente esperadas por el banco para todas las operaciones de un mismo deudor.

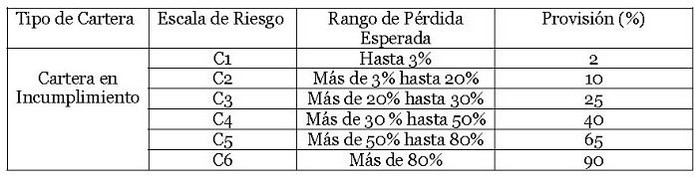

Esas categorías, su rango de pérdida según lo estimado por el banco y los porcentajes de provisión que en definitiva deben aplicarse sobre los montos de las exposiciones, son los que se indican en la siguiente tabla:

.

.Para efectos de su cálculo, debe considerarse lo siguiente:

.

.Compendio de Normas Contables

Capítulo B-1 hoja 10

En que:

E = Monto de la Exposición

R = Monto Recuperable

PP = Porcentaje de Provisión (según categoría en que deba encasillarse la Tasa de Pérdida Esperada)

Todos los créditos del deudor deberán mantenerse en la Cartera en Incumplimiento hasta tanto no se observe una normalización de su capacidad o conducta de pago, sin perjuicio de proceder al castigo de cada crédito en particular que cumpla la condición señalada en el título II del Capítulo B-2. Para remover a un deudor de la Cartera en Incumplimiento, una vez superadas las circunstancias que llevaron a clasificarlo en esta cartera según las presentes normas, deberán cumplirse al menos las siguientes condiciones copulativas:

i) Ninguna obligación del deudor con el banco presenta un atraso superior a 30 días corridosCircular Bancos 3584, SBIF

A)

PROM. 22.06.2015.

A)

PROM. 22.06.2015.

ii) No se le han otorgado nuevos refinanciamientos para pagar sus obligaciones.

iii) Al menos uno de los pagos efectuados incluye amortización de capital.

iv) Si el deudor tuviere algún crédito con pagos parciales en periodos inferiores a seis meses, ya ha efectuado dos pagos.

v) Si el deudor debe pagar cuotas mensuales por uno o más créditos, ha pagado cuatro cuotas consecutivas.

vi) El deudor no aparece con deudas directas impagas en la información que refunde esta Superintendencia, salvo por montos insignificantes.

3Circular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014 Modelos basados en análisis grupal

Nº 1

PROM. 30.12.2014 Modelos basados en análisis grupal

Las evaluaciones grupales resultan pertinentes para abordar un alto número de operaciones cuyos montos individuales son bajos y se trate de personas naturales o de empresas de tamaño pequeño. Dichas evaluaciones, así como los criterios para aplicarlas, deben ser congruentes con las efectuadas para el otorgamiento de los créditos.

ParaCircular Bancos 3598, SBIF

a)

PROM. 24.12.2015 determinar las provisiones, las evaluaciones grupales de que se trata requieren de la conformación de grupos de créditos con características homogéneas en cuanto a tipo de deudores y condiciones pactadas, a fin de establecer, mediante estimaciones técnicamente fundamentadas y siguiendo criterios prudenciales, tanto el comportamiento de pago del grupo de que se trate como de las recuperaciones de sus créditos incumplidos.

a)

PROM. 24.12.2015 determinar las provisiones, las evaluaciones grupales de que se trata requieren de la conformación de grupos de créditos con características homogéneas en cuanto a tipo de deudores y condiciones pactadas, a fin de establecer, mediante estimaciones técnicamente fundamentadas y siguiendo criterios prudenciales, tanto el comportamiento de pago del grupo de que se trate como de las recuperaciones de sus créditos incumplidos.

Los bancos podrán utilizar dos métodos alternativos para determinar las provisiones de los créditos minoristas que se evalúen en forma grupal.

Bajo el primer método, se recurrirá a la experiencia recogida que explica el comportamiento de pago de cada grupo homogéneo de deudores y de recuperación por la vía de ejecución de garantías y acciones de cobranza cuando corresponda, para estimar directamente un porcentaje de pérdidas esperadas que se aplicará al monto de los créditos del grupo respectivo.

Bajo el segundo, los bancos segmentarán a los deudores en grupos homogéneos, según lo ya indicado, asociando a cada grupo una determinada probabilidad de incumplimiento y un porcentaje de recuperación basado en un análisis histórico fundamentado. El monto de provisiones a constituir se obtendrá multiplicando el monto total de colocaciones del grupo respectivo por los porcentajes de incumplimiento estimado y de pérdida dado el incumplimiento.

En ambos métodos, las pérdidas estimadas deben guardar relación con el tipo de cartera y el plazo de las operaciones.

Cuando se trate de créditos de consumo, no se considerarán las garantías para efectos de estimar la pérdida esperada.

Sin perjuicioCircular Bancos 3598, SBIF

b)

PROM. 24.12.2015 de lo anterior, en la medida en que este Organismo disponga de metodologías estándar, los bancos deberán reconocer provisiones mínimas para cada tipo de cartera de acuerdo con ellas. El uso de esta base mínima prudencial para las provisiones, en ningún caso exime a las instituciones financieras de su responsabilidad de contar con metodologías propias para determinar las provisiones suficientes para resguardar el riesgo crediticio de sus carteras. En el contexto de lo señalado en el numeral 7.2 de este Capítulo, esta Superintendencia podrá permitir la constitución de provisiones exclusivamente de acuerdo con los resultados de la aplicación de los métodos internos que utilice cada banco.

b)

PROM. 24.12.2015 de lo anterior, en la medida en que este Organismo disponga de metodologías estándar, los bancos deberán reconocer provisiones mínimas para cada tipo de cartera de acuerdo con ellas. El uso de esta base mínima prudencial para las provisiones, en ningún caso exime a las instituciones financieras de su responsabilidad de contar con metodologías propias para determinar las provisiones suficientes para resguardar el riesgo crediticio de sus carteras. En el contexto de lo señalado en el numeral 7.2 de este Capítulo, esta Superintendencia podrá permitir la constitución de provisiones exclusivamente de acuerdo con los resultados de la aplicación de los métodos internos que utilice cada banco.

Los bancos deberán distinguir entre las provisiones sobre la cartera normal y sobre la cartera en incumplimiento, y las que resguardan los riesgos de los créditos contingentes asociados a esas carteras.

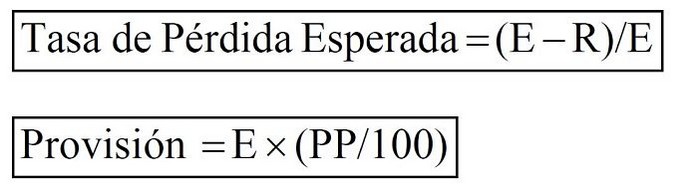

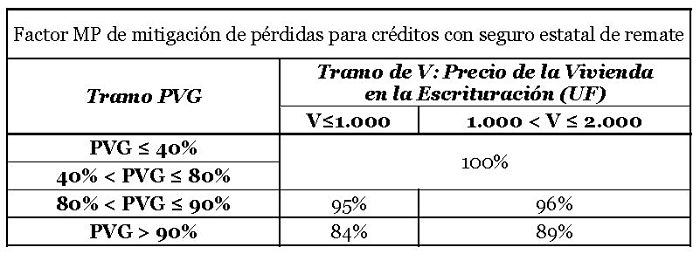

3.1 Método estándar de provisiones para créditos hipotecarios para la vivienda

El factorCircular Bancos 3584, SBIF

C)

PROM. 22.06.2015 de provisión aplicable, representado por la pérdida esperada (PE) sobre el monto de las colocaciones hipotecarias para la vivienda, dependerá de la morosidad de cada préstamo y de la relación, al cierre de cada mes, entre el monto del capital insoluto de cada préstamo y el valor de la garantía hipotecaria (PVG) que lo ampara, según se indica en la tabla siguiente:

C)

PROM. 22.06.2015 de provisión aplicable, representado por la pérdida esperada (PE) sobre el monto de las colocaciones hipotecarias para la vivienda, dependerá de la morosidad de cada préstamo y de la relación, al cierre de cada mes, entre el monto del capital insoluto de cada préstamo y el valor de la garantía hipotecaria (PVG) que lo ampara, según se indica en la tabla siguiente:

Compendio de Normas Contables

Capítulo B-1 hoja 12

.

.En caso Circular Bancos 3584, SBIF

D)

PROM. 22.06.2015de que un mismo deudor mantenga más de un préstamo hipotecario para la vivienda con el banco y uno de ellos presente un atraso de 90 días o más, todos estos préstamos se asignarán a la cartera en incumplimiento, calculando las provisiones para cada uno de ellos de acuerdo con sus respectivos porcentajes de PVG. Los créditos deben mantenerse en esa cartera hasta que se cumplan las condiciones de salida establecidas en el numeral 3.2.

D)

PROM. 22.06.2015de que un mismo deudor mantenga más de un préstamo hipotecario para la vivienda con el banco y uno de ellos presente un atraso de 90 días o más, todos estos préstamos se asignarán a la cartera en incumplimiento, calculando las provisiones para cada uno de ellos de acuerdo con sus respectivos porcentajes de PVG. Los créditos deben mantenerse en esa cartera hasta que se cumplan las condiciones de salida establecidas en el numeral 3.2.

Los valores asignados a las garantías hipotecarias deben ser obtenidos siguiendo los criterios de valoración establecidos en la letra b) del numeral 4.1 de este Capítulo.

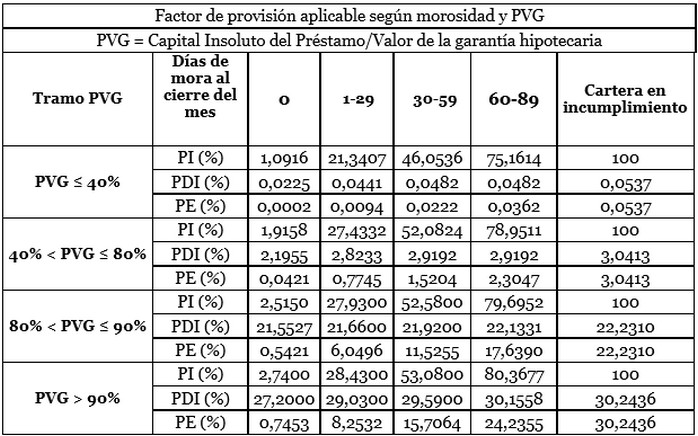

Cuando se trate de créditos hipotecarios para la vivienda vinculados a programas habitacionales y de subsidio del Estado de Chile, siempre que cuenten contractualmente con el seguro de remate provisto por este último, el porcentaje de provisión podrá ser ponderado por un factor de mitigación de pérdidas (MP), que depende del porcentaje PVG y el precio de la vivienda en la escrituración de compraventa (V). Los factores MP a aplicar al porcentaje de provisión que corresponda, son los que se presentan en la tabla siguiente:

.

.3.2 Cartera en incumplimiento

La cartera Circular Bancos 3584, SBIF

E)

PROM. 22.06.2015en incumplimiento comprende todas las colocaciones y el 100% del monto de los créditos contingentes, de los deudores que al cierre de un mes presenten un atraso igual o superior a 90 días en el pago de intereses o capital de algún crédito. También incluirá a los deudores a los que se les otorgue un crédito para dejar vigente una operación que presentaba más de 60 días de atraso en su pago, como asimismo a aquellos deudores que hayan sido objeto de reestructuración forzosa o condonación parcial de una deuda.

E)

PROM. 22.06.2015en incumplimiento comprende todas las colocaciones y el 100% del monto de los créditos contingentes, de los deudores que al cierre de un mes presenten un atraso igual o superior a 90 días en el pago de intereses o capital de algún crédito. También incluirá a los deudores a los que se les otorgue un crédito para dejar vigente una operación que presentaba más de 60 días de atraso en su pago, como asimismo a aquellos deudores que hayan sido objeto de reestructuración forzosa o condonación parcial de una deuda.

Podrán excluirse de la cartera en incumplimiento: a) los créditos hipotecarios para vivienda, cuya morosidad sea inferior a 90 días; y, b) los créditos para financiamiento de estudios superiores de la Ley N° 20.027, que aún no presenten las condiciones de incumplimiento señaladas en la Circular N° 3.454 de 10 de diciembre de 2008.

Todos los créditos del deudor deberán mantenerse en la Cartera en Incumplimiento hasta tanto no se observe una normalización de su capacidad o conducta de pago, sin perjuicio de proceder al castigo de cada crédito en particular que cumpla la condición señalada en el título II del Capítulo B-2. Para remover a un deudor de la Cartera en Incumplimiento, una vez superadas las circunstancias que llevaron a clasificarlo en esta cartera según las presentes normas, deberán cumplirse al menos las siguientes condiciones copulativas:

i) Ninguna obligación Circular Bancos 3584, SBIF

A)

PROM. 22.06.2015del deudor con el banco presenta un atraso superior a 30 días corridos.

A)

PROM. 22.06.2015del deudor con el banco presenta un atraso superior a 30 días corridos.

ii) No se le han otorgado nuevos refinanciamientos para pagar sus obligaciones.

iii) Al menos uno de los pagos efectuados incluye amortización de capital.

iv) Si el deudor tuviere algún crédito con pagos parciales en periodos inferiores a seis meses, ya ha efectuado dos pagos.

v) Si el deudor debe pagar cuotas mensuales por uno o más créditos, ha pagado cuatro cuota consecutivas.

vi) El deudor no aparece con deudas directas impagas en la información que refunde esta Superintendencia, salvo por montos insignificantes.

La condición Circular Bancos 3584, SBIF

F)

PROM. 22.06.2015del numeral iii) no se aplica en el caso de deudores que solamente tienen créditos para financiamiento de estudios superiores de acuerdo con la Ley N° 20.027.

F)

PROM. 22.06.2015del numeral iii) no se aplica en el caso de deudores que solamente tienen créditos para financiamiento de estudios superiores de acuerdo con la Ley N° 20.027.

4. Garantía, Circular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014bienes entregados en leasing, operaciones de factoraje y Fondo de Garantía de Infraestructura Escolar

Nº 1

PROM. 30.12.2014bienes entregados en leasing, operaciones de factoraje y Fondo de Garantía de Infraestructura Escolar

Circular Bancos 3621, SBIF

A)

PROM. 15.03.20174.1 Garantías

A)

PROM. 15.03.20174.1 Garantías

Las garantías podrán ser consideradas en el cálculo de provisiones, sólo si están legalmente constituidas y mientras se cumplan todas las condiciones que permiten su eventual ejecución o liquidación a favor del banco acreedor.

En todos los casos, para los fines previstos en estas normas, el banco deberá poder demostrar el efecto mitigador que tienen las garantías sobre el riesgo de crédito inherente de las exposiciones que se respalden. Para el cálculo de las provisiones a que se refiere el Nº 2 y 3 de este Capítulo, las garantías se tratarán de la siguiente forma, según corresponda:

a) Avales y fianzas

Los avales y fianzas podrán ser considerados en la medida que la documentación que da cuenta de la caución haga referencia explícita a créditos determinados, de modo que el alcance de la cobertura esté definido con claridad y que el derecho de crédito contra el avalista o fiador sea incuestionable.

La calidad crediticia del deudor o grupo de deudores directos, según sea el caso, podrá ser sustituida en la proporción que corresponda a la exposición respaldada, por la calidad crediticia del avalista o fiador.

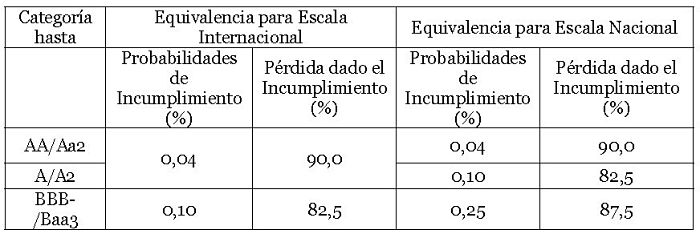

Se podrá aplicar el método de sustitución antes indicado, cuando el avalista o fiador, incluidas las Instituciones de Garantía Recíproca, sea una entidad calificada en alguna categoría asimilable a grado de inversión por una firma clasificadora local o internacional reconocida por esta Superintendencia, sustituyendo la calidad crediticia del deudor o grupo de deudores directos, según corresponda, por la calidad crediticia del avalista o fiador, asociando a cada categoría las siguientes equivalencias:

.

.Cuando la entidad que avala sea una Institución de Garantía Recíproca, debe considerarse siempre la clasificación de la misma, y en ningún caso la de los fondos o la de los reafianzadores. Además, no podrá aplicarse la sustitución que aquí se trata si el banco mantiene exposiciones crediticias directas con la Institución que esté avalando créditos concedidos por el propio banco; a no ser que se trate de subrogaciones de créditos previamente avalados o de otras exposiciones directas cuyo monto no supere 0,1% del patrimonio efectivo del banco, ni 1,0% del monto total de créditos otorgados por el banco con el aval de respectiva Institución de Garantía Recíproca.

También se podrá aplicar el método de sustitución cuando el avalista o fiador sea:

i) el fisco, la CORFO o el FOGAPE, asignándoles para este efecto la categoría A1; y

ii) deudoresCircular Bancos 3584, SBIF

G)

PROM. 22.06.2015 indirectos, distintos a los señalados en el número anterior, que cuenten con estados financieros auditados y que hayan sido clasificados por el banco, aplicando estrictamente lo dispuesto en el N° 2 de este Capítulo, en una categoría hasta A3 y superior a la del deudor directo.

G)

PROM. 22.06.2015 indirectos, distintos a los señalados en el número anterior, que cuenten con estados financieros auditados y que hayan sido clasificados por el banco, aplicando estrictamente lo dispuesto en el N° 2 de este Capítulo, en una categoría hasta A3 y superior a la del deudor directo.

Para proceder a realizar la sustitución que aquí se trata, el banco debe llevar a cabo el control y seguimiento y demás actos que sean necesarios a objeto de asegurar el continuo cumplimiento de todas las condiciones legales, reglamentarias y contractuales que aseguren el cobro contra el garante, conforme a la cobertura que se haya definido contractualmente para la operación.

Por otra parte,Circular Bancos 3584, SBIF

H)

PROM. 22.06.2015el procedimiento para obtener el pago debe permitir el cobro sin que medien inconvenientes operativos, debiendo existir evidencia de que los rechazos son mínimos en relación con las solicitudes que se presenta y que no suelen presentarse demoras en los pagos.

H)

PROM. 22.06.2015el procedimiento para obtener el pago debe permitir el cobro sin que medien inconvenientes operativos, debiendo existir evidencia de que los rechazos son mínimos en relación con las solicitudes que se presenta y que no suelen presentarse demoras en los pagos.

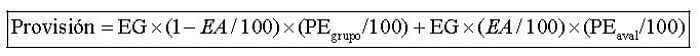

Para efectos de la sustitución en la cartera grupal, cuando se utilice el primer método indicado en el número 3 de este Capítulo, los montos avalados pueden ser utilizados para la determinación de las provisiones, teniendo en cuenta lo siguiente:

.

.En que:

EG = Monto de la exposición grupal.

PEgrupo = Porcentaje de pérdida esperada asociada al segmento grupal, que debe ser calculado excluyendo las recuperaciones provenientes de avales.

EA = Porcentaje de exposición avalada, para el grupo de créditos.

PEaval = Porcentaje de pérdida esperada asociada al aval, según tabla del numeral 2.1 de este Capítulo.

En caso de que se utilice el segundo método del numeral 3, los montos avalados pueden ser utilizados para la determinación de las provisiones, de acuerdo a lo siguiente:

.

.En que:

EG = Monto de la exposición grupal.

EA = Porcentaje de exposición avalada, para el grupo de créditos.

PIgrupo = Probabilidad de incumplimiento del grupo.

PDI grupo = Porcentaje de pérdida dado el incumplimiento esperada asociada al segmento grupal, que debe ser calculado excluyendo las recuperaciones provenientes de avales.

PIaval = Porcentaje de probabilidad de incumplimiento del aval, según tabla del numeral 2.1 de este Capítulo.

PDIaval = Porcentaje de pérdida dado el incumplimiento del aval según tabla del numeral 2.1 de este Capítulo.

b) Garantías reales

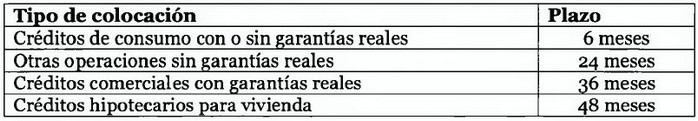

Para efectos de aplicar el método de deducción a que se refiere el número 2.1.3 precedente o de determinar tasas de recuperación, la valoración de garantías reales (hipotecas o prendas) debe reflejar el flujo neto que se obtendría en la venta de los bienes, instrumentos de deuda o de capital, en el evento que el deudor incumpla sus obligaciones y deba recurrirse a esa segunda fuente de pago. De acuerdo con eso, el monto de recuperación de un crédito por la vía de la ejecución de garantías, corresponderá al valor actual del importe que se obtendría en la venta bajo las condiciones en las que probablemente se realizará la misma, considerando el estado en el que se encontrarán los bienes al momento de su liquidación, y descontando los gastos estimados en que se incurriría para mantenerlos y enajenarlos, todo ello en concordancia con las políticas que al respecto tenga el banco y los plazos dispuestos en la ley para la liquidación de los bienes.

El valor de las garantías correspondientes a prendas sobre instrumentos financieros de deuda o de capital, debe mantenerse actualizado siguiendo los criterios indicados en el Capítulo 7-12 de la Recopilación Actualizada de Normas.

Para las hipotecas y prendas sobre otros bienes, el banco debe contar con estudios que sustenten los criterios utilizados para determinar los valores asignados a los bienes recibidos en garantía. Dichos estudios, además, deben dar cuenta de la relación entre los precios que efectivamente se obtendrían en una eventual liquidación y sus valores de tasación o adjudicación, considerando probables deterioros físicos y que la recuperación de créditos, mediante la venta de bienes recibidos en garantía, será más recurrente en períodos de contracción económica y bajo condiciones adversas en los mercados. En todo caso, las valoraciones de hipotecas y otros bienes deben considerar, a lo menos, tasaciones efectuadas por profesionales independientes; las estimaciones de los gastos de mantención y de transacción; y la experiencia histórica contenida en información para un período mínimo de tres años, que comprenda a lo menos un episodio de caída en la actividad económica.

La revalorización de los bienes o el reexamen de sus condiciones físicas, deberá considerarse frente a la posibilidad de que variaciones adversas de precios o deterioros físicos de los bienes incidan en el monto de recuperación que se obtendría mediante la enajenación de los mismos. Al respecto, el banco debe mantener políticas documentadas de revaloración de las garantías.

Para el cálculo de las provisiones sobre créditos contingentes que consideran garantías o incrementos de ellas como condición para los desembolsos comprometidos, deben seguirse criterios similares para estimar los valores de los bienes que cubrirán los créditos efectivos.

Cuando se trate de financiamiento de proyectos inmobiliarios, la valoración de las garantías correspondientes a estados de avance de obras debe considerar los ajustes necesarios para reconocer el riesgo de una eventual interrupción del proyecto.

Para determinar Circular Bancos 3584, SBIF

I)

PROM. 22.06.2015la relación PVG, el banco deberá considerar el valor de tasación expresado en UF registrado al momento del otorgamiento del respectivo crédito, teniendo en cuenta eventuales situaciones que en ese momento puedan estar originando alzas transitorias en los precios de las viviendas.

I)

PROM. 22.06.2015la relación PVG, el banco deberá considerar el valor de tasación expresado en UF registrado al momento del otorgamiento del respectivo crédito, teniendo en cuenta eventuales situaciones que en ese momento puedan estar originando alzas transitorias en los precios de las viviendas.

Lo anterior es sin perjuicio de los criterios distintos de valoración de garantías que deben utilizarse para el solo efecto de la ampliación de los límites de crédito, tratados en el Capítulo 12-3 de la Recopilación Actualizada de Normas.

c) Garantías financieras

No obstante lo indicado en los literales precedentes, el valor razonable ajustado de las garantías que se señalan en esta letra c), podrá ser descontado del monto de la exposición al riesgo de crédito, siempre que la garantía haya sido constituida con el único fin de garantizar el cumplimiento de los créditos de que se trate.

Las garantías financieras de que se trata son las siguientes:

i) Depósitos en efectivo en moneda nacional o bien en la moneda de un país calificado en la más alta categoría por una agencia clasificadora internacional, según lo indicado en el Capítulo 1-12 de la Recopilación Actualizada de Normas.

(ii) Títulos de deuda emitidos por el Estado chileno o por el Banco Central de Chile.

iii) Títulos de depósitos a plazo en otros bancos establecidos en Chile.

iv) Títulos de deuda emitidos por gobiernos extranjeros calificados en la más alta categoría por una agencia clasificadora internacional según lo indicado en el Capítulo 1-12 de la Recopilación Actualizada de Normas.

El valor razonable ajustado de los instrumentos financieros se obtendrá aplicando a su valor razonable obtenido siguiendo los criterios establecidos en el Capítulo 7-12 de la Recopilación Actualizada de Normas, los factores de descuento por volatilidad de tasas de interés y de monedas, según corresponda, que para ese fin fije esta Superintendencia; y restando el valor actual de los costos de liquidación.

4.2 Bienes entregados en leasing

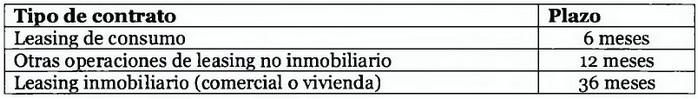

Las estimaciones de pérdida para efectos de constituir las provisiones según el método de evaluación que le corresponda al deudor, considerarán el valor que se obtendría en la enajenación de los bienes arrendados, tomando en cuenta el probable deterioro que presentarán los bienes en caso de incumplimiento del arrendador y los gastos asociados a su rescate y liquidación o una eventual recolocación.

4.3 Factoring

La constitución de provisiones para colocaciones de factoraje deberá considerar como contraparte al cedente de los documentos endosados al banco, cuando la cesión e efectúe con responsabilidad de este último, y al deudor de las facturas, cuando la cesión haya sido realizada sin responsabilidad del cedente.

Excepcionalmente, en los casos de cesión con responsabilidad se podrá sustituir al cedente por el deudor de la factura, cuando el contrato de la operación cumpla copulativamente las siguientes condiciones:

- Existe la Circular Bancos 3584, SBIF

J)

PROM. 22.06.2015obligación de poner en conocimiento o notificar al deudor de la factura, de un modo previsto por la ley, sobre la cesión de ésta al banco;

J)

PROM. 22.06.2015obligación de poner en conocimiento o notificar al deudor de la factura, de un modo previsto por la ley, sobre la cesión de ésta al banco;

- El deudor de la factura cumple con las condiciones establecidas en la letra a) del número 4.1 de este Capítulo; y

- El deudor de la factura se encuentra calificado en categoría A3 o superior, según lo indicado en el numeral 2.1.1.

La contraparte deberá ser evaluada grupal o individualmente, utilizando los métodos establecidos en los numerales 2 y 3 de este Capítulo, según corresponda.

4.4 Fondo Circular Bancos 3621, SBIF

A)

PROM. 15.03.2017de Garantía de Infraestructura Escolar

A)

PROM. 15.03.2017de Garantía de Infraestructura Escolar

Para efectos de la determinación de provisiones, en el caso de los créditos respaldados por el Fondo de Garantía de Infraestructura Escolar creado por la Ley N° 20.845, podrá aplicarse la sustitución del riesgo de crédito del deudor directo por la calidad crediticia del referido fondo, asignándole para este efecto la categoría A1.

5 AgrupacionesCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014 y segmentaciones para efectos de evaluación

Nº 1

PROM. 30.12.2014 y segmentaciones para efectos de evaluación

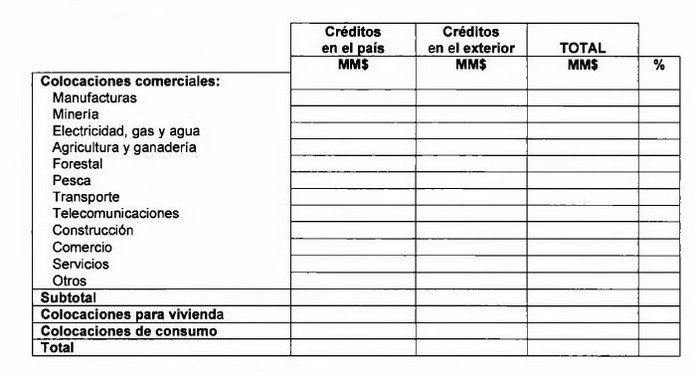

Los bancos deben segmentar las colocaciones y los créditos contingentes por tipos de deudores o de créditos, hasta los niveles que sean más apropiados o pertinentes para la aplicación de sus distintos modelos.

En todo caso, para los efectos de información específica que puede solicitar esta Superintendencia más allá de la información general de que trata el Capítulo C-3 de este Compendio, los bancos deberán mantener sistemas que les permitan generar en forma expedita información de créditos agrupados bajo los siguientes conceptos:

- Préstamos soberanos.

- Préstamos transfronterizos no soberanos.

- Créditos a empresas:

- Préstamos a empresas en marcha, grandes y medianas, en que la principal fuente de pago son los flujos de caja de esas empresas.

- Préstamos especializados, en que la principal fuente de pago son los flujos de caja de los proyectos, bienes o activos financiados.

- Créditos interbancarios.

- Créditos minoristas, Circular Bancos 3598, SBIF

c)

PROM. 24.12.2015que corresponden a un alto número de operaciones de bajo monto con personas y micros o pequeñas empresas, abarcando:

c)

PROM. 24.12.2015que corresponden a un alto número de operaciones de bajo monto con personas y micros o pequeñas empresas, abarcando:

- créditos y líneas de crédito auto-renovables.

- créditos de consumo.

- créditos hipotecarios para vivienda.

- leasing.

- créditos comerciales a pequeñas o micro empresas.

- factoring.

- Créditos de financiamiento de estudios superiores.

6. PruebasCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014 de la eficacia de los métodos de evaluación utilizados

Nº 1

PROM. 30.12.2014 de la eficacia de los métodos de evaluación utilizados

Como es natural, Circular Bancos 3598, SBIF

d)

PROM. 24.12.2015cualquier modelo conducente a estimar provisiones suficientes, debe ser objeto de pruebas retrospectivas para verificar su eficacia y efectuar oportunamente los ajustes que sean necesarios.

d)

PROM. 24.12.2015cualquier modelo conducente a estimar provisiones suficientes, debe ser objeto de pruebas retrospectivas para verificar su eficacia y efectuar oportunamente los ajustes que sean necesarios.

Todos los modelos que se utilicen deben ser revisados anualmente con miras a asegurar la mejor cobertura de provisiones al cierre del ejercicio, debiendo comunicarse los resultados de esa evaluación al Directorio para los fines previstos en el numeral 7.1 siguiente.

7 Supervisión de la suficiencia de las provisiones constituidaCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014s

Nº 1

PROM. 30.12.2014s

7.1 Conformidad del Directorio

Debido a la importancia que tienen las provisiones por riesgo de crédito en los estados financieros de los bancos, su Directorio deberá examinar por lo menos una vez al año y en relación con el cierre de cada ejercicio anual, la suficiencia del nivel de provisiones para el banco considerado individualmente, para el consolidado local, para el consolidado de filiales en las distintas jurisdicciones y para el consolidado total del banco y sus filiales (locales y extranjeras); y para los distintos tipos de créditos (comercial, consumo e hipotecario). El Directorio deberá dar en forma expresa su conformidad, en el sentido de que, en su opinión, las provisiones son suficientes para cubrir todas las pérdidas que pueden derivarse de los créditos otorgados.

Para ese efecto, junto con todos los antecedentes que estime necesario considerar, deberá obtener también un informe de los auditores externos del banco y haber aprobado previamente las metodologías utilizadas por el banco para comprobar la suficiencia de provisiones y las acciones a seguir en caso contrario.

Además de dejarse constancia en actas de lo anterior, el Directorio comunicará por escrito a esta Superintendencia, a más tardar el último día hábil bancario del mes de enero de cada año, su conformidad con el nivel de provisiones y, cuando sea el caso, las provisiones suplementarias que haya exigido constituir como consecuencia de su examen.

Compendio de Normas Contables

Capítulo B-1 hoja 20

7.2 Revisiones de esta Superintendencia

En sus visitas de inspección esta Superintendencia examinará el funcionamiento de los métodos y modelos utilizados por los bancos, como parte de la evaluación que hará de la administración del riesgo de crédito para los efectos contemplados en el Capítulo 1-13 de la Recopilación Actualizada de Normas.

Serán Circular Bancos 3584, SBIF

K)

PROM. 22.06.2015objeto de evaluación, entre otras cosas, los procedimientos establecidos por el banco para la clasificación de sus deudores, el uso de criterios suficientemente prudenciales en las metodologías de evaluación grupal y la aplicación de las pruebas a que se refiere el N° 6 de este Capítulo.

K)

PROM. 22.06.2015objeto de evaluación, entre otras cosas, los procedimientos establecidos por el banco para la clasificación de sus deudores, el uso de criterios suficientemente prudenciales en las metodologías de evaluación grupal y la aplicación de las pruebas a que se refiere el N° 6 de este Capítulo.

Las Circular Bancos 3584, SBIF

L)

PROM. 22.06.2015entidades podrán, para efectos de determinación de provisiones, reemplazar los métodos estándares dispuestos para las carteras grupales, por el uso de metodologías propias, para lo cual deberán previamente solicitar la aprobación de esta Superintendencia.

L)

PROM. 22.06.2015entidades podrán, para efectos de determinación de provisiones, reemplazar los métodos estándares dispuestos para las carteras grupales, por el uso de metodologías propias, para lo cual deberán previamente solicitar la aprobación de esta Superintendencia.

Como consecuencia de sus revisiones esta Superintendencia podrá pronunciarse cerca de la suficiencia de las provisiones constituidas, lo que podrá abarcar toda la cartera o limitarse a cierto tipo de deudores, de créditos o de metodologías utilizadas.

Compendio de Normas ContableCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014s

Nº 1

PROM. 30.12.2014s

Capítulo B-1 hoja 12

8 Tipos de provisiones por riesgo de crédito

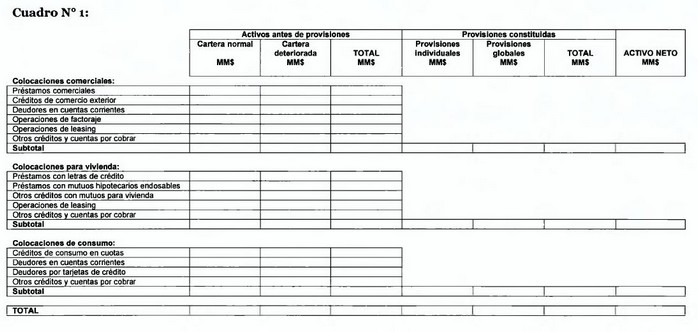

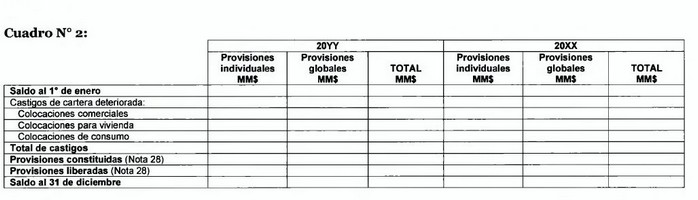

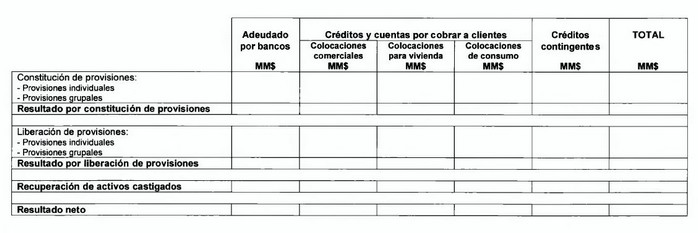

Las provisiones necesarias para cubrir adecuadamente las colocaciones y la exposición de los créditos contingentes deben ser calculadas y constituidas mensualmente, considerando los tipos de provisiones que se indican en este número, en relación con los modelos de evaluación utilizados y el tipo de operaciones que cubren.

Las provisiones se denominarán "individuales", cuando correspondan a deudores que se evalúan individualmente según lo indicado en el Nº 2 de este Capítulo, y "grupales" cuando correspondan a las que se originan por las evaluaciones a que se refiere el Nº 3.

Por consiguiente, tanto para las colocaciones como para los créditos contingentes existirán los siguientes tipos de provisiones:

- Provisiones individuales sobre cartera normal

- Provisiones individuales sobre cartera subestándar

- Provisiones individuales sobre cartera en incumplimiento

- Provisiones grupales sobre cartera normal

- Provisiones grupales sobre cartera en incumplimiento

Dado que la aplicación de las reglas indicadas en los N°s. 2 y 3 de este Capítulo supone la determinación de montos de provisiones que abarcan tanto los activos como los créditos contingentes, para separar lo que corresponde a colocaciones de la parte correspondiente a los créditos contingentes, se calculará separadamente la pérdida esperada de estos últimos.

En todos los casos en que, para efectos informativos, deba relacionarse un tipo de crédito efectivo con su provisión, el total de la provisión que cubre un conjunto de créditos puede ser distribuido por prorrateo.

Compendio de Normas Contables

Capítulo B-1 hoja 21

9 Provisiones adicionales

Los bancos podrán constituir provisiones adicionales a las que resultan de la aplicación de sus modelos de evaluación de cartera, a fin de resguardarse del riesgo de fluctuaciones económicas no predecibles que puedan afectar el entorno macroeconómico o la situación de un sector económico específico.

Las provisiones constituidas con el fin de precaver el riesgo de fluctuaciones macroeconómicas debieran anticipar situaciones de reversión de ciclos económicos expansivos que, en el futuro, pudieran plasmarse en un empeoramiento en las condiciones del entorno económico y, de esa forma, funcionar como un mecanismo anticíclico de acumulación de provisiones adicionales cuando el escenario es favorable y de liberación o de asignación a provisiones específicas cuando las condiciones del entorno se deterioren.

De acuerdo con lo anterior, las provisiones adicionales deberán corresponder siempre a provisiones generales sobre colocaciones comerciales, para vivienda o de consumo, o bien de segmentos identificados de ellas, y en ningún caso podrán ser utilizadas para compensar deficiencias de los modelos utilizados por el banco.

Para constituir las provisiones adicionales, los bancos deberán contar con una política aprobada por el Directorio, que considere, entre otros aspectos:

- los criterios para constituirlas, teniendo presente que su constitución debe ser función sólo de exposiciones ya asumidas;

- los criterios para asignarlas o liberarlas; y,

- la definición de límites específicos, mínimos y máximos, para este tipo de provisiones.

10 Presentación de los saldos y revelacioneCircular Bancos 3573, SBIF

Nº 1

PROM. 30.12.2014s

Nº 1

PROM. 30.12.2014s

Las provisiones constituidas sobre la cartera de colocaciones se tratarán como cuentas de valoración de los respectivos activos, informando en el Estado de Situación Financiera el importe de esa cartera neto de provisiones.

No obstante, las provisiones adicionales que se constituyan de acuerdo con lo indicado en el Nº 9 anterior, se informarán en el pasivo según lo instruido en el Capítulo C-3, al igual que las constituidas sobre créditos contingentes.

Tanto la constitución como la liberación de las provisiones adicionales a que se refiere el Nº 9, deberán ser informadas en nota a los estados financieros.

Capítulo B-1

Anexo Nº 1

REQUISITOS PARA LA UTILIZACIÓN DE METODOLOGÍAS INTERNAS PARA FINES DE DETERMINAR PROVISIONES POR RIESGO DE CRÉDITO EN LA CARTERA DE EVALUACION GRUPAL

I. Consideraciones generales

De acuerdo con lo señalado en el N° 3 de este Capítulo B-1, los bancos podrán optar por constituir provisiones utilizando metodologías internas. Para estos efectos, las entidades deberán efectuar una presentación previa ante este Organismo con el fin de obtener su parecer en relación con su uso. Es condición indispensable que las metodologías internas que sean presentadas a esta Superintendencia se ajusten a las condiciones mínimas establecidas en el presente Anexo.

Dependiendo de la decisión de la entidad financiera, tratándose de las carteras con evaluación grupal, se podrán utilizar metodologías internas siguiendo cualquiera de los dos métodos señalados en el N° 3 de este Capítulo, los que deberán ser congruentes con el tamaño y complejidad de las operaciones de crédito de la entidad bancaria.

En todo caso, cualquiera sea el método utilizado o la cartera de que se trate, la estimación del riesgo debe seguir un enfoque "a través del ciclo" y no "en un punto del tiempo", acorde con el carácter prospectivo de la normativa de provisiones por riesgo de crédito.

II. Prerequisitos para presentación de metodologías internas

Para solicitar la evaluación de metodologías internas para efectos de constitución de provisiones, el banco deberá satisfacer previamente lo siguiente:

a) Mantener un nivel de gestión de al menos categoría B en la última evaluación de la Superintendencia, de conformidad con el Capítulo 1-13 de la Recopilación Actualizada de Normas.

b) Mantener durante los últimos 2 años, la calificación "Cumplimiento Material", en la materia "Administración del Riesgo de crédito y gestión global del proceso de crédito" a que se refiere el Capítulo 1-13 antes mencionado.

c) Las metodologías internas de riesgo de crédito presentadas para evaluación, han sido revisadas y aprobadas por el Directorio en una sesión especial para estos efectos, dejando evidencia en actas de su análisis y discusión para su aprobación.

d) Las metodologías internas para las que se solicita evaluación, están integradas a la gestión diaria del riesgo de crédito (test de uso) por al menos dos años y forman parte de los procedimientos habituales de la institución. Es decir, que sus resultados o componentes (PI y PDI; o cualesquier otro) según sea el método, hayan sido utilizados al menos en las etapas de otorgamiento, seguimiento y cobranza de las respectivas carteras, con fines tales como: admisión de créditos, fijación de precios, establecimiento de límites, priorización en la cobranza, entre otros.

e) La diferencia en la estimación de provisiones entre las metodologías internas y el método estándar, se encuentran debidamente justificadas por la entidad, en función de las características de su cartera de créditos.

III. Requisitos para las metodologías internas

Para la presentación de metodologías internas a esta Superintendencia, deberán al menos cumplirse las siguientes exigencias:

III.1 Requisitos generales

a) Contar con áreas o funciones independientes y especializadas que permitan realizar las actividades de desarrollo, validación y seguimiento de las metodologías internas, asegurando una adecuada segregación funcional y de responsabilidades. Asimismo, mantener comités que velen por el cumplimiento de los lineamientos aprobados por el Directorio, en todos los aspectos que conciernen a las metodologías. En términos específicos, deberá estar documentado el rol de las funciones, considerando aspectos como los siguientes:

i. La función de diseño y desarrollo está a cargo de confeccionar y recalibrar las metodologías internas. La subcontratación de servicios externos para esta etapa, no exime a la institución financiera de la total responsabilidad por las metodologías confeccionadas. Será el Directorio, en un acuerdo formal, quien deberá aprobar las definiciones de ámbito, perímetro y funciones, tanto de los prestadores de servicios como de la institución, asegurando la debida transferencia de conocimiento para una acabada comprensión de la estructura y funcionamiento de todos los aspectos técnicos que resulten de las prestaciones de servicios externalizadas.

ii. El ámbito de la función de seguimiento, como mínimo abarca las siguientes actividades: (a) Evaluación periódica, al menos trimestral, del desempeño de las metodologías internas y sus componentes. Esto implica a su vez el análisis detallado de las eventuales deficiencias que pudiesen presentar las metodologías internas, (b) Reportes periódicos de los resultados a las distintas instancias involucradas.

iii. La función de validación certifica la calidad de los datos, previo al desarrollo de las metodologías internas y en las etapas posteriores de implementación y seguimiento. Dicha certificación debe incluir al menos, para cada base de datos empleada, la existencia de un conjunto de procedimientos de control y de evaluación de la calidad de la información, conteniendo criterios y planes de acción para su rectificación en casos de deficiencias o ausencia de datos. Asimismo, es parte de sus responsabilidades, la certificación de las metodologías internas en las mencionadas etapas, velando por su confiabilidad, la observancia de las normas de este Capítulo y todas las condiciones que se establecen en el presente Anexo.

b) La institución cuenta con un entorno tecnológico cuyas plataformas, interfaces, sistemas y aplicaciones, disponen de adecuados controles que aseguran la continuidad y confiabilidad de los procesos que soportan las metodologías internas, encontrándose todo eso debidamente documentado y evaluado por un área independiente.

c) La entidad mantiene respaldo de la totalidad de la información y de las variables utilizadas en la construcción, validación y seguimiento del desempeño de sus metodologías internas de riesgo de crédito, de manera que sea posible para cualquier contraparte replicar íntegramente las metodologías desarrolladas.

d) Las metodologías cuentan con toda la documentación técnica de respaldo, debidamente detallada e inteligible, que contiene la totalidad de los análisis realizados y las decisiones adoptadas. Adicionalmente, se dispone de manuales de usuario o de procedimientos para cada unidad organizacional que desempeña funciones relacionadas con las metodologías internas.

III.2 Requisitos específicos

A.- Desarrollo

a) Las metodologías internas basadas en alguno de los dos métodos establecidos en el N° 3 de este Capítulo, incluyen los siguientes aspectos:

i. Las metodologías internas estiman las provisiones por tipo de deudores y/o de créditos, en los segmentos o niveles que sean pertinentes para cada una las carteras de préstamos de consumo, comercial o hipotecario vivienda. Las segmentaciones de esas carteras son deseables, en la medida que permitan una mayor discriminación del riesgo y contribuyan a una mejor gestión de este, por lo que son particulares a cada entidad. Esas segmentaciones, a modo de ejemplo, pueden considerar tipo de banca, tipo de operación (normal, renegociada, u otras), tipos de crédito, o cualquier otra que sea pertinente.

ii. Las metodologías de calificación (scoring, perfiles de deudores) que sean utilizadas en cualquiera de los métodos, exhiben un alto grado de predictibilidad de la calidad crediticia de los deudores, discriminación constatable entre las calificaciones que la componen y homogeneidad de deudores en cada una de ellas, sin que se observen concentraciones de estos en alguna categoría.

- Cada calificación dentro de una escala de riesgo se define mediante una descripción detallada de los criterios y atributos utilizados para encasillar a los deudores. Esos criterios o atributos explican la discriminación de riesgo contenida en cada calificación.

- Las escalas de riesgos se basan en un enfoque de evaluación prospectivo para calificar o asignar una puntuación a la calidad crediticia de los deudores y consideran en su construcción un horizonte mínimo de 5 años que incluye un período recesivo. Dicho horizonte puede ser excepcionado exclusivamente cuando se utilicen las escalas de riesgo de los scoring de admisión y o comportamiento.

- Existe una estimación de riesgo coherente y adecuada para cada una de las puntuaciones dentro de las escalas de riesgos. Las metodologías de calificación, muestran confiabilidad y robustez en términos de discriminación de riesgo y son sometidos, periódicamente, a pruebas de validación, estabilidad, poder discriminante y backtesting.

iii. La definición de incumplimiento corresponde a la establecida en el numeral 3.2 de este Capítulo, cuyo horizonte temporal de medición es de 12 meses, considerando una frecuencia de observación mensual. Para los créditos con meses de gracia o prórroga contractual en el pago de cuotas, a dicho horizonte se adicionará el número de meses que se utiliza en esa modalidad.

iv. La elección de los algoritmos, métodos o modelos utilizados para la estimación, se encuentran fundamentados, documentados de manera inteligible, tanto para los usuarios internos, como para las entidades externas y supervisores.

v. La estimación de la pérdida esperada constituye una medida de largo plazo, que considere como mínimo 5 años de información histórica, incluyendo una período recesivo. Se podrán ponderar observaciones, con el fin de dar mayor peso a ciertos periodos de tiempo, siempre que no exista una sub-ponderación de periodos recesivos de la economía. En el caso de que se utilicen ponderaciones, estas deben considerar criterios prudenciales y estar debidamente justificadas y sustentadas.

vi. Las variables evaluadas en las metodologías, se basan en las siguientes dos dimensiones: los atributos del deudor o grupo de deudores y las características de sus créditos, cuya elección se sustenta en criterios de predicción y discriminación de riesgo; estabilidad y razonabilidad de las estimaciones. En la primera dimensión, según la cartera evaluada, se consideran al menos las características de riesgo del deudor o grupo de deudores, su carga financiera, leverage, sector de actividad económica, tamaño de la empresa, comportamiento de pago histórico interno y externo, entre otras. Para la segunda dimensión se analizan como mínimo el tipo de operación y sus mitigadores de riesgo (garantías, colaterales y avales/fiadores), la relación saldo del préstamo y valor de la garantía, el grado de prelación de los mitigadores de riesgo, el monto y morosidad de la exposición, el plazo original y residual y características de las reestructuraciones, entre otras.

b) En el caso de optar por el segundo método del N° 3 de este Capítulo, para la estimación de los componentes PI y PDI, debe considerarse adicionalmente a lo señalado en la letra a) anterior, lo siguiente: