APRUEBA MANUAL SUPLEMENTO LIBRO DE REMUNERACIONES ELECTRÓNICO DE LA DIRECCIÓN DEL TRABAJO Y FIJA FECHA DE ENTRADA EN VIGENCIA

Núm. 285 exenta.- Santiago, 11 de marzo de 2021.

Vistos:

1. El DFL N° 2, de 1967, del Ministerio del Trabajo y Previsión Social. Ley Orgánica de la Dirección del Trabajo.

3. Los artículos 2 y 19 del DL 3.500, de 1980.

4. El artículo 185 del DFL N° 1, de 2005, del Ministerio de Salud.

5. Los artículos 5 y 10 de la ley 19.728, de 2001.

6. El artículo 76 de la ley N° 18.482, de 1985.

7. Los artículos 19 y siguientes de la ley 18.833, de 1989.

8. Ley N° 16.744, de 1968, del Ministerio del Trabajo y Previsión Social, y su normativa complementaria.

9. Lo dispuesto en la ley N° 19.880, de 2003.

10. Resolución N° 7 de 2019 de la Contraloría General de la República, que fija normas sobre exención del trámite de toma de razón.

11. Resolución exenta N° 29 de 09.03.2021 del Servicio de Impuestos Internos, que autoriza a contribuyentes que indica para llevar el Libro de Remuneraciones en forma electrónica y da por cumplida obligación de timbraje del mismo.

12. Manual Suplemento del Libro de Remuneraciones Electrónico.

Considerando:

1. Que, el legislador ha conferido a la Dirección del Trabajo la potestad de fiscalizar el cumplimiento de la normativa laboral, previsional y de seguridad y salud en el trabajo.

2. Que, en el marco de dicha facultad de fiscalización y en virtud de lo establecido en la ley N° 19.880, la Dirección del Trabajo ha establecido un procedimiento que permite efectuar de manera expedita, eficiente y eficaz, la fiscalización de la legislación laboral, a través de la implementación del Libro de Remuneraciones Electrónico.

3. Que, el Libro de Remuneraciones Electrónico implica poner a disposición de empleadores recursos tecnológicos que facilitan el cumplimiento de las obligaciones laborales y previsionales, y que constituyen herramientas que mejoran la interacción de los ciudadanos con el Estado.

4. Que, para un uso adecuado de la plataforma Libro de Remuneraciones Electrónico es imperativo que la Dirección del Trabajo establezca las reglas sobre su funcionamiento mediante la definición del conjunto de campos que deben ser informados por los empleadores, mismos que tienden a establecer una estandarización a nivel nacional entre los diversos haberes y descuentos remuneracionales en cuanto a su denominación y efectos jurídicos.

5. Que, con tal objetivo la Dirección del Trabajo ha establecido un manual denominado "Suplemento del Libro de Remuneraciones Electrónico", que establece el contenido del Libro de Remuneraciones Electrónico, y describe la denominación de los campos que deben ser informados por los empleadores, la categoría a que pertenecen (individualización del trabajador, haberes, descuentos, aportes del empleador, o totales), el código asignado, y una orientación operativa y jurídica para su uso.

Resuelvo:

1. Apruébese el manual "Suplemento del Libro de Remuneraciones Electrónico", que forma parte integrante de la presente resolución, y que se constituye como el cuerpo normativo que regula en cuanto a su contenido la operación de la plataforma Libro de Remuneraciones Electrónico.

2. Establécese que el "Suplemento del Libro de Remuneraciones Electrónico" pasa a ser de uso obligatorio para los funcionarios de las Direcciones Regionales, Inspecciones Provinciales y Comunales del Trabajo y del nivel central de la Dirección del Trabajo, que desempeñen labores de fiscalización u operación de la plataforma Libro de Remuneraciones Electrónico, verificando el cumplimiento de la normativa laboral, previsional y de seguridad y salud en el trabajo.

3. Fíjese como fecha de entrada en vigencia del contenido de la primera edición del manual "Suplemento Libro de Remuneraciones Electrónico" el día 15 de marzo de 2021.

Anótese, comuníquese y publíquese en extracto.- Lilia Jerez Arévalo, Directora del Trabajo.

ANEXO MANUAL SUPLEMENTO LIBRO DE REMUNERACIONES ELECTRÓNICO DE LA DIRECCIÓN DEL

TRABAJO

Índice

I. Abreviaturas

II. Presentación

III. Las Remuneraciones su Tratatamiento Previsional y Tributario

A. Definiciones

B. Reliquidación de remuneraciones devengadas en más de un período.

a. Reliquidación de remuneraciones para efectos previsionales.

b. Reliquidación de remuneraciones para efectos tributarios.

C. Tratamiento indemnizaciones por término de contrato

a. Clasificación de las Indemnizaciones por término de contrato de trabajo

1) Indemnizaciones legales:

(i) Indemnización por años de servicio

(ii) Indemnización sustitutiva del aviso previo

(iii) Indemnización por feriado legal, proporcional y progresivo

(iv) Indemnización por tiempo servido en contrato por obra o faena determinada

2) Indemnizaciones pactadas colectivamente:

3) Indemnización contractual por término de contrato

4) Indemnización voluntaria por término de contrato

b. Tributación Indemnizaciones contractuales y voluntarias por término de contrato de trabajo

IV. Estructura del Libro de Remuneraciones Electrónico

A. Datos de identificación del Trabajador (Cód 11xx)

1) Rut trabajador (cód 1101)

2) Fecha inicio contrato (cód 1102)

3) Fecha de término de contrato (cód 1103)

4) Causal de término del contrato (cód 1104)

5) Región de prestación de los servicios (cód 1105)

6) Comuna de prestación de los servicios (cód 1106)

7) Tipo de impuesto a la renta (cód 1170)

(i) Impuesto único de Segunda Categoría:

(ii) Impuesto único obrero agrícola:

(iii) Impuesto Adicional

8) Técnico extranjero exención de cotizaciones previsionales (Ley 18.156) (cód 1146)

9) Código tipo de jornada (cód 1107)

10) Persona con discapacidad/pensionado por invalidez (cód 1108)

11) Pensionado por vejez (cód 1109)

12) AFP (cód 1141)

13) IPS (ExINP) (cód 1142)

14) FONASA / ISAPRE (cód 1143)

15) AFC (cód 1151)

16) CCAF (cód 1110)

17) Org. Administrador Ley 16.744 (cód 1152)

18) Número cargas familiares legales autorizadas (cód 1111)

19) Número de cargas familiares maternales (cód 1112)

20) Número de cargas familiares invalidez (cód 1113)

21) Tramo asignación familiar (cód 1114)

22) Rut organización sindical 1 (cód 1171)

23) Rut organización sindical 2 (cód 1172)

24) Rut organización sindical 3 (cód 1173)

25) Rut organización sindical 4 (cód 1174)

26) Rut organización sindical 5 (cód 1175)

27) Rut organización sindical 6 (cód 1176)

28) Rut organización sindical 7 (cód 1177)

29) Rut organización sindical 8 (cód 1178)

30) Rut organización sindical 9 (cód 1179)

31) Rut organización sindical 10 (cód 1180)

32) Número de días trabajados en el mes (cód 1115)

(i) Incorporación laboral luego de iniciado el ciclo mensual:

(ii)Inasistencia por licencia médica:

(iii)Ausencias laborales:

33) Número días de licencia médica en el mes (cód 1116)

34) Número días de vacaciones en el mes (cód 1117)

35) Subsidio trabajador Joven (cód 1118)

36) Puesto trabajo pesado (cód 1154)

37) Ahorro previsional voluntario individual (cód 1155)

38) Ahorro previsional voluntario colectivo (cód 1157)

39) Indemnización a todo evento (art 164) (cód 1131)

40) Tasa indemnización a todo evento (Art 164) (cód 1132)

B. Haberes (Cód 2xxx)

a. Haberes Imponibles y Tributables (Cód 21xx).

1) Sueldo (cód 2101)

2) Sobresueldo (cód 2102)

(i) Cálculo hora extraordinaria para trabajador con sueldo mensual y jornada de 45 horas semanales.

(ii) Cálculo hora extraordinaria para trabajador con sueldo semanal.

(iii) Cálculo hora extraordinaria para trabajador con sueldo diario y jornada de 45 horas semanales.

3) Comisiones (mensual) (cód 2103)

4) Semana corrida mensual (Art 45) (cód 2104)

5) Participación (mensual) (cód 2105)

6) Gratificación (mensual) (cód 2106)

7) Recargo 30% día domingo (Art. 38) (cód 2107)

8) Remuneración variable pagada en vacaciones (Art 71) (cód 2108)

9) Remuneración variable pagada en clausura (Art. 38 DFL 2) (cód 2109)

10) Aguinaldo (cód 2110)

11) Bonos u otras remuneraciones fijas mensuales (cód 2111)

12) Tratos (mensual) (cód 2112)

13) Bonos u otras remuneraciones variables mensuales o superiores a un mes (cód 2113)

14) Ejercicio opción no pactada en contrato (Art. 17 N°8 LIR) (cód 2114)

15) Beneficios en especie constitutivos de remuneración (cód 2115)

16) Remuneraciones bimestrales (devengo en dos meses) (cód 2116)

17) Remuneraciones trimestrales (devengo en tres meses) (cód 2117)

18) Remuneraciones cuatrimestrales (devengo en cuatro meses) (cód 2118)

19) Remuneraciones semestrales (devengo en seis meses) (cód 2119)

20) Remuneraciones anuales (devengo en doce meses) (cód 2120)

21) Participación anual (devengo en doce meses) (cód 2121)

22) Gratificación anual (devengo en doce meses) (cód 2122)

23) Otras remuneraciones superiores a un mes (cód 2123)

24) Pago por horas de trabajo sindical (cód 2124)

b. Haberes Imponibles y no Tributables (Cód 22xx)

1) Subsidio por incapacidad laboral por licencia médica - total mensual (cód 2201)

2) Beca de estudio (Art. 17 N°18 LIR) (cód 2202)

3) Gratificaciones de zona (Art.17 N°27) (cód 2203)

4) Otros ingresos no constitutivos de renta (Art 17 N°29 LIR) (cód 2204)

c. Haberes No Imponibles y No Tributables (Cód 23xx)

1) Colación total mensual (Art 41) (cód 2301)

2) Movilización total mensual (Art 41) (cód 2302)

3) Viáticos total mensual (Art 41) (cód 2303)

4) Asignación de pérdida de caja total mensual (Art 41) (cód 2304)

5) Asignación de desgaste herramientas total mensual (Art 41) (cód 2305)

6) Asignación familiar legal total mensual (Art 41) (cód 2311)

7) Gastos por causa del trabajo (Art 41 CdT) y gastos de representación (Art. 42 Nº1 LIR) (cód 2306)

8) Gastos por cambio de residencia (Art 53) (cód 2307)

9) Sala cuna (Art 203) (cód 2308)

10) Asignación trabajo a distancia o teletrabajo (cód 2309)

11) Depósito convenido hasta UF 900 (cód 2347)

12) Alojamiento por razones de trabajo (Art 17 N°14 LIR) (cód 2310)

13) Asignación de traslación (Art. 17 N°15 LIR) (cód 2312)

14) Indemnización por feriado legal (cód 2313)

15) Indemnización años de servicio (cód 2314)

16) Indemnización sustitutiva del aviso previo (cód 2315)

17) Indemnización fuero maternal (Art 163 bis) (cód 2316)

18) Indemnización a todo evento (Art.164) (cód 2331)

d. Haberes No Imponibles y Tributables (Cód 24xx)

1) Indemnizaciones voluntarias tributables (cód 2417)

2) Indemnizaciones contractuales tributables (cód 2418)

C. Descuentos (Cód 31xx)

1) Cotización obligatoria previsional (AFP o IPS) (cód 3141)

2) Cotización obligatoria salud 7% (cód 3143)

3) Cotización voluntaria para salud (cód 3144)

4) Cotización AFC -Trabajador (cód 3151)

5) Cotizaciones técnico extranjero para seguridad social fuera de Chile (cód

3146)

6) Descuento depósito convenido hasta UF 900 anual (cód 3147)

7) Cotización ahorro previsional voluntario individual modalidad A (cód 3155)

8) Cotización ahorro previsional voluntario individual modalidad B hasta UF 50 (cód 3156)

9) Cotización ahorro previsional voluntario colectivo modalidad A (cód 3157)

10) Cotización ahorro previsional voluntario colectivo modalidad B hasta UF 50 (cód 3158)

11) Impuesto retenido por remuneraciones (cód 3161)

12) Impuesto retenido por indemnizaciones (cód 3162)

13) Mayor retención de impuesto solicitada por el trabajador (cód 3163)

14) Impuesto retenido por reliquidación de remuneraciones devengadas en otros períodos mensuales (cód 3164)

15) Diferencia de impuesto por reliquidación de remuneraciones devengadas en este período (cód 3165)

16) Cuota sindical 1 (cód 3171)

17) Cuota sindical 2 (cód 3172)

18) Cuota sindical 3 (cód 3173)

19) Cuota sindical 4 (cód 3174)

20) Cuota sindical 5 (cód 3175)

21) Cuota sindical 6 (cód 3176)

22) Cuota sindical 7 (cód 3177)

23) Cuota sindical 8 (cód 3178)

24) Cuota sindical 9 (cód 3179)

25) Cuota sindical 10 (cód 3180)

26) Crédito social CCAF (cód 3110)

27) Cuota vivienda o educación Art. 58 (cód 3181)

28) Crédito cooperativas de ahorro (Art 54 Ley Coop.) (cód 3182)

29) Otros descuentos autorizados y solicitados por el trabajador (cód 3183)

30) Cotización adicional trabajo pesado- trabajador (cód 3154)

31) Donaciones culturales y de reconstrucción (cód 3184)

32) Otros descuentos (Art 58) (cód 3185)

33) Pensiones de alimentos (cód 3186)

34) Descuento mujer casada (Art 59) (cód 3187)

35) Descuento por anticipos o préstamos (cód 3188)

D. Aportes del Empleador (Cód 41xx)

1) Aporte AFC -empleador (cód 4151)

2) Aporte empleador seguro accidentes del trabajo y Ley SANNA (Ley 16.744) (cód 4152)

3) Aporte empleador indemnización a todo evento (Art 164) (cód 4131)

4) Aporte adicional trabajo pesado- empleador (cód 4154)

5) Aporte empleador seguro invalidez y sobrevivencia (cód 4155)

6) Aporte empleador ahorro previsional voluntario colectivo (cód 4157)

E. Totales (Cód 5xxx)

a. Haberes (Cód 52xx)

1) Total haberes (cód 5201)

2) Total haberes imponibles y tributables (cód 5210)

3) Total haberes imponibles y no tributables (cód 5220)

4) Total haberes no imponibles y no tributables (cód 5230)

5) Total haberes no imponibles y tributables (cód 5240)

b. Descuentos (Cód 53xx)

1) Total descuentos (cód 5301)

2) Total descuentos impuestos a las remuneraciones (cód 5361)

3) Total descuentos impuestos por indemnizaciones (cód 5362)

4) Total descuentos por cotizaciones del trabajador (cód 5341)

5) Total otros descuentos (cód 5302)

c. Aportes (Cód 54xx)

1) Total aportes empleador (cód 5410)

d. Otros resultados totales (Cód 55xx)

1) Total líquido (cód 5501)

2) Total indemnizaciones (cód 5502)

3) Total indemnizaciones tributables (cód 5564)

4) Total indemnizaciones no tributables (cód 5565)

I. Abreviaturas

AFC: Administradora de Fondos de Cesantía

AFP: Administradora de Fondos de Pensiones

APVI: Ahorro previsional voluntario individual

APVC: Ahorro previsional voluntario colectivo

CCAF: Caja de Compensación y Asignación Familiar

CdT: Código del Trabajo

Compin: Comisiones de Medicina Preventiva e Invalidez

CT: Código Tributario

Dict.: Dictamen de la Dirección del Trabajo

DL 3.500: Decreto Ley Nº 3.500 de 13.11.1980

DT: Dirección del Trabajo

Fonasa: Fondo Nacional de Salud

INE: Instituto Nacional de Estadísticas

IPS: Instituto de Previsión Social

ISAPRE: Institución de Salud Previsional

IUSC: Impuesto único de segunda categoría (art 42 Nº 1 LIR)

LIR: Ley de Impuesto a la Renta

LRE: Libro de Remuneraciones Electrónico

SII: Servicio de Impuestos Internos

SIS: Seguro de Invalidez y Sobrevivencia Spensiones: Superintendencia de Pensiones

Suseso: Superintendencia de Seguridad Social.

II. Presentación

El Libro de Remuneraciones Electrónico (LRE) es una plataforma electrónica puesta a disposición de los empleadores en el portal web de la Dirección del Trabajo (www.direcciondeltrabajo.cl), a fin de que informen estandarizada y mensualmente los pagos de remuneraciones, asignaciones, otros beneficios e indemnizaciones, efectuados a sus respectivos trabajadores, con carácter de equivalente en soporte electrónico de la obligación contenida en el artículo 62 del Código del Trabajo (CdT).

El Servicio de Impuestos Internos (SII) ha autorizado e instruido al respecto que el libro auxiliar de remuneraciones sea llevado en un sistema electrónico, particularmente, mediante el uso de la plataforma de LRE dispuesta por la Dirección del Trabajo (DT), y las reglas de operación diseñadas al efecto.

Lo anterior, ha dado pie al desarrollo de un trabajo coordinado entre ambos Servicios, destinado al desarrollo eficiente de las funciones de cada institución, con el objetivo de otorgar una mejor atención al usuario y velando por el respeto y protección de los derechos y garantías de los ciudadanos.

Desde una perspectiva macroeconómica, las remuneraciones constituyen la base de cálculo para tributos que se destinan al ingreso público, siendo un importante aporte a la recaudación fiscal conforme a un sistema progresivo de rentas de trabajo.

Desde el punto de vista del Derecho Laboral y de la Seguridad Social, la remuneración constituye una de las principales prestaciones que derivan del contrato de trabajo, misma que se traduce en la vía para el desarrollo personal del trabajador y su familia, así como la contribución al sistema de protección social cuyo financiamiento es esencial para alcanzar condiciones de seguridad frente a las contingencias físicas, económicas y sociales.

De esta forma, el resguardo y protección del pago total y oportuno de las remuneraciones a los trabajadores y trabajadoras por parte de los empleadores constituye uno de los principales objetivos de la Dirección del Trabajo en sus funciones de fiscalización laboral.

Junto a lo anterior, este Manual pretende facilitar la gestión de los procesos administrativos laborales y tributarios que se desarrollan permanentemente en las empresas, favoreciendo el uso de herramientas tecnológicas que reduzcan la ejecución de trámites ante el Estado.

Lilia Jerez Arévalo

Directora del Trabajo

III. Las Remuneraciones su Tratatamiento Previsional y Tributario

A. Definiciones

Conforme al artículo 41 del CdT constituyen remuneración las contraprestaciones en dinero y las adicionales en especie avaluables en dinero que debe percibir el trabajador del empleador por causa del contrato de trabajo.

Seguidamente, el mismo artículo excluye del concepto de remuneración las asignaciones de movilización, pérdida de caja, desgaste de herramientas y de colación, los viáticos, las prestaciones familiares otorgadas en conformidad a la ley, las indemnizaciones establecidas en el artículo 163 y las demás que proceda pagar al extinguirse la relación contractual ni, en general, las devoluciones de gastos en que se incurra por causa del trabajo.

Se advierte que, entre los pagos que se efectúan en el contexto de la relación laboral algunos implican un incremento patrimonial para el trabajador, en tanto que otros solo compensan una disminución de sus ingresos derivada de gastos en que ha debido incurrir el trabajador con motivo de la prestación de servicios, constituyen una reparación por no haber gozado de derechos o por la interrupción de su fuente de ingresos (indemnización por feriado legal e indemnizaciones por término de contrato), o bien, corresponden a aportes de protección social no otorgados por el empleador (asignación familiar).

Desde la perspectiva tributaria, y en particular respecto a la base de tributación del Impuesto Único de Segunda Categoría (IUSC), contemplado en el artículo 42 Nº 1 de la LIR, integran dicha base los sueldos, sobresueldos, salarios, premios, dietas, gratificaciones, participaciones y cualesquiera otras asimilables, y asignaciones que aumenten la remuneración pagada por servicios personales, exceptuadas las imposiciones obligatorias que se destinen a la formación de fondos de previsión y retiro, y las cotizaciones que se destinen a financiar las prestaciones de salud, calculadas sobre el límite máximo imponible del artículo 16 del decreto ley N° 3.500, de 1980.

Se sigue entonces el concepto de renta definido en el artículo 2 Nº 1 de la LIR, al considerar por tal los ingresos que constituyan utilidades o beneficios que rinda una cosa o actividad y todos los beneficios, utilidades e incrementos de patrimonio que se perciban o devenguen, cualquiera que sea su naturaleza, origen o denominación.

Con todo, se excluyen de la base de tributación determinados conceptos que no constituyen renta por expresa disposición del artículo 17 de la LIR, entre los que por su especial incidencia en el ámbito laboral caben destacar los siguientes numerales:

. 1º.- Las indemnizaciones por daño emergente.

. 2º.- Indemnizaciones por accidente de trabajo.

. 8º letra l.- Planes de compensación laboral:

i) Pactados en contratos individuales de trabajo o en contratos o convenios colectivos de trabajo: No constituye renta para los trabajadores, la entrega que efectúa la empresa, o sus relacionados, de una opción para adquirir acciones, bonos u otros títulos emitidos en Chile o en el exterior, así como tampoco el ejercicio de la misma.

ii) No pactados en contratos individuales de trabajo o en convenios o contratos colectivos de trabajo: No constituye renta para los trabajadores, la entrega que efectúa la empresa, o sus relacionados, de una opción para adquirir acciones, bonos u otros títulos emitidos en Chile o en el exterior.

. 11º.- Cuotas que eroguen los asociados (cuotas sindicales).

. 13°.- La asignación familiar, los beneficios previsionales y la indemnización por desahucio y la de retiro hasta un máximo de un mes de remuneración por cada año de servicio o fracción superior a seis meses.

Tratándose de dependientes del sector privado, se considerará remuneración mensual el promedio de lo ganado en los últimos 24 meses, excluyendo gratificaciones, participaciones, bonos y otras remuneraciones extraordinarias y reajustando previamente cada remuneración de acuerdo a la variación que haya experimentado el Índice de Precios al Consumidor entre el último día del mes anterior al del devengo de la remuneración y el último día del mes anterior al del término del contrato.

. 14°.- La alimentación, movilización o alojamiento proporcionado al empleado u obrero sólo en el interés del empleador o patrón, o la cantidad que se pague en dinero por esta misma causa, siempre que sea razonable a juicio del Director Regional.

. 15°.- Las asignaciones de traslación y viáticos, a juicio del Director Regional.

. 18°.- Las cantidades percibidas o los gastos pagados con motivo de becas de estudio.

. 27º.- Las gratificaciones de zona establecidas o pagadas en virtud de una ley.

Todo lo anterior conlleva que, a pesar de la semejanza, no existe una correlación directa entre el concepto de remuneración y el de renta, pudiendo ocurrir que una asignación laboral constituya remuneración pero que sin embargo no sea tributable (Ej. cantidades percibidas con motivo de becas de estudio según el artículo 17 Nº18 LIR). También ocurre que determinada asignación no reviste ni el carácter de remuneración ni el de renta, pero con base en fuentes jurídicas diversas (Ej. asignación familiar).

En el ámbito previsional, por el contrario, el concepto de remuneración contenido en el CdT tiene plena aplicación para los efectos de la determinación de los aportes al sistema de protección social.

Lo anterior deriva de lo dispuesto en el inciso 6 del artículo 17 del DL 3.500, al señalar que las cotizaciones a la cuenta de capitalización individual de la AFP, cotización adicional por administración, seguro de invalidez y sobrevivencia(1) y cotización de salud(2), deberán efectuarse sobre la base de la última remuneración, entendiéndose por tal la definida en el artículo 41 del Código del Trabajo.(3)

Por su parte el artículo 15 de la Ley Nº 16.744, en lo referido al financiamiento del Seguro de Accidentes del Trabajo y Enfermedades Profesionales, establece que tales aportes se determinarán conforme a tasas porcentuales calculadas sobre las remuneraciones imponibles, entendiéndose por tales las mismas remuneraciones por las que se cotiza para el régimen de pensiones por aplicación de lo dispuesto en el artículo 17 de la misma Ley.

También la Ley sobre Seguro de Desempleo indica que los aportes del empleador y cotizaciones del trabajador para el financiamiento de dicho seguro serán calculadas sobre un porcentaje de la remuneración, entendiéndose por tal aquella definida en el artículo 41 del CdT.(4)

Entonces, a partir de la coincidencia del concepto de remuneración en la esfera laboral y previsional cabe puntualizar que, para los efectos del registro en el LRE, un haber tendrá el carácter de imponible siempre que su naturaleza y forma de pago corresponda con aquella descrita en el artículo 41 del CdT, sin perjuicio de que el monto respectivo exceda el tope imponible.

No obstante lo anterior, los artículos 57 inciso 2º del DFL 163 de 1968, 16 del DL 3.500 y 6 de la Ley Nº 19.728, contemplan el concepto de remuneración imponible para efectos del cálculo de las cotizaciones, estableciendo un tope al monto de la remuneración mensual, razón por la que el exceso sobre dicho tope no se considera para el cálculo de las cotizaciones o aportes al sistema de protección social.

De esta forma, para los efectos de las cotizaciones contempladas en el DL 3.500 y otras que se remiten a ella (Ej. Ley 16.744 para el caso de trabajadores afiliados a AFP), el tope imponible alcanza el equivalente a UF 60, monto que a partir de la entrada en vigencia de la Ley Nº 20.255 de 17.03.2008, debe ser reajustado considerando la variación positiva del índice de remuneraciones reales determinadas por el INE entre noviembre del año anteprecedente y noviembre del precedente, respecto del año que comenzará a aplicarse desde su primer día, determinado por la Spensiones.(5) (6)

Por su parte, para los efectos del Seguro de Desempleo, el artículo 6 de la Ley Nº 19.728, fija el tope máximo de las remuneraciones en el equivalente a UF 90, aplicándose el mismo procedimiento de reajuste explicado con motivo de las cotizaciones contempladas en el DL 3.500.(7)

Por último, el sistema previsional a que está afiliado el trabajador determina el tope imponible que se aplicará a su respecto, lo que resulta extensible a los aportes y cotizaciones para la Ley N° 16.744 sobre accidentes del trabajo y enfermedades profesionales, Ley Sanna, cotizaciones de salud y cotizaciones por Trabajos pesados. Por lo que, si un trabajador cotiza en algunas de las Cajas de Previsión del antiguo sistema, el tope imponible de sus remuneraciones será de 60 UF sin reajustabilidad adicional.

-----------------------

(1) Art 59 DL 3.500

(2) Art 84 DL 3.500

(3) Art 14 DL 3.500

(4) Art 5 y 6 Ley 19.728

(5) Res. Ex. Nº 8 de 05.02.2021 de Spensiones, fija el límite máximo imponible en UF 81,6 a contar del 01.02.2021.

(6) Circular Nº 6 de 20.01.2021 de SII

(7) Res Ex. Nº 7 de 05.02.2021 de Spensiones, fija el límite máximo imponible en UF 122,6 a contar del 01.02.2021.

B. Reliquidación de remuneraciones devengadas en más de un período.

El artículo 44 del CdT prescribe que la remuneración podrá fijarse por unidad de tiempo, día, semana, quincena o mes o bien por pieza, medida u obra, pero que en ningún caso la unidad de tiempo podrá exceder de un mes.

Por su parte, el inciso primero del artículo 55 del CdT contempla que las remuneraciones se pagarán con la periodicidad estipulada en el contrato, pero los períodos que se convengan no podrán exceder de un mes.

No obstante lo anterior, el artículo 54 bis del CdT habilita para que partes de la relación laboral pacten premios o bonos sobre hechos futuros, siempre que la ocurrencia de estos hechos dependa del cumplimiento por parte del trabajador de las obligaciones contenidas en su contrato de trabajo, respetándose además el principio de que las remuneraciones devengadas se incorporan al patrimonio del trabajador en la oportunidad de su devengo.

Lo anterior, conlleva a que en los casos en que pago de una remuneración devengada en más de un período mensual se deba proceder a su reliquidación por parte del empleador para cumplir estrictamente con las obligaciones previsionales y tributarias, toda vez en virtud de lo dispuesto en el artículo 58 del CdT el empleador está obligado a deducir de las remuneraciones los impuestos que las graven y las cotizaciones de seguridad social.

a. Reliquidación de remuneraciones para efectos previsionales.

Según lo dispone el artículo 19 del DL 3.500 en relación con el artículo 22 de la Ley 17.322, los empleadores están obligados a declarar y pagar las cotizaciones de seguridad social dentro de los diez primeros días del mes siguiente a aquel en que se devengaron las remuneraciones.

Ahora bien, en el caso de gratificaciones u otras remuneraciones accesorias o complementarias que se pagan en un mes determinado pero que han sido devengadas en un período de trabajo más extenso, el criterio sostenido por la DT(8) y la Suseso(9) en relación con el límite máximo de imponibilidad mensual, consiste en que el empleador debe distribuir su monto en proporción a los meses que comprenda el período a que correspondan y los cuocientes se sumarán a las respectivas remuneraciones mensuales.

En otros términos, para los efectos de determinar las imposiciones que las afectan procede que dichas remuneraciones sean reliquidadas prorrateando su monto en el período respectivo de devengo, sumando el monto que resulte al de la remuneración mensual pagada para determinar así la parte de dichas prestaciones que se encuentran afecta a imposiciones y tributación en relación con el límite máximo de imponibilidad mensual, todo por aplicación de lo dispuesto en el artículo 3º de la Ley Nº 17.365.

b. Reliquidación de remuneraciones para efectos tributarios.

Conforme a lo dispuesto en el artículo 43 Nº 1 de LIR, el IUSC grava las rentas mensuales que perciban los trabajadores dependientes, razón por la que frente a rentas accesorias, como bonos que se pagan esporádicamente, cabe distinguir entre aquellas que se han devengado en un solo período, frente a otras cuyo devengo se ha producido en más de un período mensual.(10)

En el primer caso, rentas que se devengan en un solo período habitual de pago, por ejemplo un bono de antigüedad sujeto a la condición suspensiva de que el trabajador permanezca en la empresa hasta determinada fecha, se considera que ellas corresponden al mismo período en que se perciben, por lo que la determinación y retención del impuesto recae en ese mes, sin perjuicio de la posibilidad del trabajador de practicar la reliquidación anual que contempla el artículo 47 inciso 3º de la LIR.

En el segundo caso, tratándose de rentas gravadas por IUSC cuyo devengo ocurre en más de un período habitual de pago, por ejemplo, la gratificación anual o un bono asociado a desempeño o producción, que se paga anualmente pero midiéndose durante todo el período el respectivo desempeño o cumplimiento de la meta, se computarán en los respectivos períodos en que se devengaron, mediante el procedimiento de reliquidación que contempla el artículo 46 de la LIR, el que debe ser aplicado por el empleador.

El procedimiento contempla los siguientes pasos:(11)

1º El monto de la renta accesoria devengada en más de un período deberá convertirse a UTM según el valor que tenga a la fecha del pago.

2º La cantidad de UTM calculada a la fecha de pago debe llevarse al o los meses respectivos de devengo, mediante la división por el número de meses de devengo.

3º El monto de la UTM obtenido en el paso anterior se multiplica por el valor de dicha unidad en el mes de devengo.

4º La parte correspondiente se adiciona a la base imponible del período respectivo según el valor de la UTM en dicho mes.

5º Se efectúa la reliquidación previsional por su incidencia en la determinación del impuesto.

6º Se determina el nuevo IUSC y se compara con el monto pagado en su oportunidad por si existe una diferencia a favor del fisco.

7º En caso de existir diferencia, su monto en pesos debe expresarse en UTM.

8º La cantidad de UTM por diferencia debe llevarse a pesos según el valor de dicha unidad en el período de pago.

-----------------------

(8) Dict Nº 3993/196 de 02.12.2002, de DT

(9) Oficio Nº 49.779 de 07.11.2002, de Suseso

(10) Oficio Nº 1636 de 13.08.2020 de SII

(11) Circular Nº 37 de 01.08.1990 de SII

C. Tratamiento indemnizaciones por término de contrato

En este apartado corresponde analizar el tratamiento de las indemnizaciones por término de contrato, y que por tanto, son aquellas que la ley o la voluntad de las partes han establecido que sean pagadas una vez concluida la relación laboral.

Ahora bien, para efectos previsionales se debe tener en cuenta que este tipo de indemnización está excluida del concepto de remuneración, por aplicación de lo dispuesto en el artículo 41 inciso 2º del CdT, y consecuencialmente no tienen el carácter de imponibles.

Sin embargo, en el ámbito tributario reviste importancia este análisis, puesto que ante determinadas condiciones tales pagos podrían constituir renta y por tanto estar gravadas con impuestos.

Al respecto cabe considerar lo prescrito en el artículo 178 del Código del Trabajo:

"Las indemnizaciones por término de funciones o de contratos de trabajo establecidas por ley, las pactadas en contratos colectivos de trabajo o en convenios colectivos o en acuerdos de grupo negociador que complementen, modifiquen o reemplacen estipulaciones de contratos colectivos, no constituirán renta para ningún efecto tributario.

Sin perjuicio de lo dispuesto en el inciso anterior, cuando por terminación de funciones o de contrato de trabajo, se pagaren además otras indemnizaciones a las precitadas, deberán sumarse éstas a aquéllas con el único objeto de aplicarles lo dispuesto en el N° 13 del artículo 17 de la Ley sobre Impuesto a la Renta a las indemnizaciones que no estén mencionadas en el inciso primero de este artículo".

En esta materia se deben aplicar las instrucciones e interpretaciones del SII contenidas Circulares y Ordinarios, entre aquellas, las que se citan en este Suplemento.

a. Clasificación de las Indemnizaciones por término de contrato de trabajo

1) Indemnizaciones legales:

Corresponde a aquellas prestaciones que por expreso mandato de la Ley corresponde sean pagadas al término de la relación laboral. Revisten el carácter de indemnización legal por término de contrato, entre otras las siguientes:(12)

(i) Indemnización por años de servicio

Si el empleador ha puesto término al contrato de trabajo por la causal de necesidades de la empresa o desahucio, esto es, por el artículo 161 del Código del Trabajo y el trabajador tiene un año o más de servicio, el empleador deberá pagar al dependiente la indemnización por años de servicio sujeta a los siguientes límites:

Límites:

. Indemnización equivalente a treinta días de la última remuneración mensual devengada por cada año de servicio y fracción superior a seis meses, prestados continuamente a dicho empleador. Esta indemnización tendrá un límite máximo de trescientos treinta días de remuneración.

. La base de cálculo de la última remuneración comprenderá toda cantidad que estuviere percibiendo el trabajador por la prestación de sus servicios al momento de terminar el contrato, incluidas las imposiciones y cotizaciones de previsión o seguridad social de cargo del trabajador y las regalías o especies avaluadas en dinero, con exclusión de la asignación familiar legal, pagos por sobretiempo y beneficios o asignaciones que se otorguen en forma esporádica o por una sola vez al año, tales como gratificaciones y aguinaldos de navidad. Si se tratare de remuneraciones variables, la indemnización se calculará sobre la base del promedio percibido por el trabajador en los últimos tres meses calendario (artículo 172 CdT).

. La remuneración mensual que servirá de base para este cálculo de los beneficios estará sujeta al límite de 90 unidades de fomento del último día del mes anterior al pago (artículo 172 CdT).

Conforme a lo anterior en la medida que se invoque alguna de las causales de término de la relación laboral contenidas en el artículo 161 del CdT, y que esta indemnización no supere los límites legales, no constituye renta por aplicación de lo dispuesto en el artículo 178 del CdT.

-----------------------

(12) Dict. 4353/58 de 29.10.2009 de DT(ii) Indemnización sustitutiva del aviso previo

Corresponde a aquellas indemnizaciones contempladas en el inciso 2º del artículo 161 e inciso 4º del artículo 162, ambos del CdT, que compensa la falta de aviso con 30 días de anticipación respecto del término de la relación laboral.

Límites:

. Equivale a la última remuneración mensual devengada.

. La base de cálculo de la última remuneración comprenderá toda cantidad que estuviere percibiendo el trabajador por la prestación de sus servicios al momento de terminar el contrato, incluidas las imposiciones y cotizaciones de previsión o seguridad social de cargo del trabajador y las regalías o especies avaluadas en dinero, con exclusión de la asignación familiar legal, pagos por sobretiempo y beneficios o asignaciones que se otorguen en forma esporádica o por una sola vez al año, tales como gratificaciones y aguinaldos de navidad. Si se tratare de remuneraciones variables, la indemnización se calculará sobre la base del promedio percibido por el trabajador en los últimos tres meses calendario (artículo 172 CdT).

. La remuneración mensual que servirá de base para el cálculo de los beneficios estará sujeta al límite de 90 unidades de fomento del último día del mes anterior al pago (artículo 172 CdT).

Conforme a lo anterior en la medida que esta indemnización no supere los límites legales, no constituye renta por aplicación de lo dispuesto en el artículo 178 del CdT.

(iii) Indemnización por feriado legal, proporcional y progresivo(13) (14)

Todo trabajador que cumpla con el requisito establecido por la ley para hacer uso del feriado, esto es, haber estado al servicio del empleador durante más de un año, tiene derecho a 15 días hábiles de descanso con derecho a remuneración íntegra. Conforme al artículo 73 del CdT el feriado no podrá compensarse en dinero, y solo si el trabajador, teniendo los requisitos necesarios para hacer uso del feriado, deja de pertenecer por cualquiera circunstancia a la empresa, el empleador deberá compensarle el tiempo que por concepto de feriado le habría correspondido.

Asimismo, el trabajador cuyo contrato termine antes de completar el año de servicio que da derecho a feriado, percibirá una indemnización por ese beneficio, equivalente a la remuneración íntegra calculada en forma proporcional al tiempo que medie entre su contratación o la fecha que enteró la última anualidad y el término de sus funciones.

Por último si al trabajador le corresponde feriado progresivo, esto es un día adicional de feriado por cada tres años de servicio por sobre diez años de trabajo para el mismo u otros empleadores (habiéndose acreditado tal circunstancia ante el empleador), tendrá derecho a que se le otorguen días de feriado por sobre los 15 fijados en la ley para el feriado anual; por este motivo, en caso de término del contrato, tendrá derecho a que el empleador le indemnice el total de días de feriado a que tenga derecho a la fecha de extinción del vínculo, sea por concepto de feriado básico o por los adicionales de feriado progresivo.

Límites:

. El número de días a compensar corresponde a 15 días hábiles por cada anualidad, o su proporcional en el caso de que la relación laboral termine antes de cumplir un año o la siguiente anualidad. En su caso, procedería adicionar los días a que tiene derecho el trabajador por concepto de feriado progresivo que no hayan sido otorgados o compensados durante la vigencia del contrato (en el caso de compensación en dinero durante la vigencia de la relación laboral dicho pago tendría el carácter de remuneración y no de indemnización).(15)

. La relación laboral debe estar terminada.

. La remuneración que se debe considerar como base de cálculo corresponde a la descrita en el artículo 71 del CdT.(16) (17)

-----------------------

(13) Dict. Nº 3838/192 de 18.11.2002 de DT

(14) Circular Nº 73 de 27.11.1997 de SII

(15) Dict. Nº 8413/143 de 28.10.1989 de DT

(16) Dict. Nº 3343/49 de 01.09.2014 de DT

(17) Dict. Nº 3740/35 de 27.08.2012 de DT, a contar del 08.08.2012, fecha de la entrada en vigencia de la Ley N°20.613, la remuneración íntegra que debe pagarse a los trabajadores durante el feriado debe incluir lo percibido por concepto de semana corrida, en los términos establecidos en el inciso primero del artículo 45 del Código del Trabajo.

Conforme a lo anterior en la medida que esta indemnización no supere los límites legales, no constituye renta por aplicación de lo dispuesto en el artículo 178 del CdT.

(iv) Indemnización por tiempo servido en contrato por obra o faena determinada(18)

El artículo 163 del Código del Trabajo ha establecido en favor de los trabajadores sujetos a contratos por obra o faena determinada vigentes por un mes o más, un régimen especial de indemnización legal por tiempo servido en caso de que se ponga término al contrato por la causal "conclusión del trabajo o servicio que dio origen al contrato".

Esta indemnización será equivalente a dos y medio días de remuneración por cada mes trabajado y fracción superior a quince días, en la forma y modalidad señalada en el artículo 23 transitorio del Código del Trabajo, que establece una gradualidad de los días a indemnizar, dependiendo de la fecha de celebración de los contratos.

En la medida que el monto pagado por concepto de indemnización por tiempo servido coincida con el sistema de determinación que indica la ley, no constituye renta por aplicación de lo dispuesto en el artículo 178 del CdT.

. Los contratos por obra o faena que se celebren entre el 1° de enero de 2019 y el 30 de junio de 2020, dan derecho a los respectivos trabajadores a exigir una indemnización por tiempo servido equivalente a un día de remuneración por cada mes trabajado y fracción superior a 15 días.

. Los contratos por obra o faena que se celebren entre el 1 de julio de 2020 hasta el 30 de junio de 2021, da derecho a una indemnización por tiempo servido equivalente a un día y medio de remuneración por mes trabajado y fracción superior a 15 días.

. Los contratos por obra o faena que se celebren a contar del 1 de julio de 2021 hasta el 31 de diciembre de 2021 dan derecho a percibir una indemnización por término de contrato equivalente a dos días de remuneración por mes trabajado y fracción superior a 15 días.

. Finalmente, los contratos que se celebren a partir del 1 de enero de 2022, darán derecho a percibir dos días y medio de remuneración por cada mes trabajado y fracción superior a 15 días.

Conforme a lo anterior en la medida que esta indemnización se devengue por la causal señalada y no supere los límites legales, no constituye renta por aplicación de lo dispuesto en el artículo 178 del CdT.

2) Indemnizaciones pactadas colectivamente:

En cuanto a aquellas indemnizaciones pactadas en contratos colectivos de trabajo o en convenios colectivos o en acuerdos de grupo negociador que complementen, modifi uen o reemplacen estipulaciones de contratos colectivos, éstas no constituyen renta por aplicación de lo dispuesto en el artículo 178 del CdT.(19)

En consecuencia, cuando la empresa pague una indemnización pactada en un contrato colectivo o en convenio colectivo o acuerdo de grupo negociador que complemente, modifique o reemplace estipulaciones de un contrato colectivo, considerando causales de terminación de la relación laboral adicionales a aquellas por las cuales se devenga legalmente indemnización o aplicando como base de cálculo una remuneración superior a la que establece la indemnización legal, esta indemnización pactada en los referidos instrumentos colectivos no constituirá renta conforme a la citada norma legal.(20)

3) Indemnización contractual por término de contrato

Es aquella cuyo pago no está contemplado en la ley ni en un instrumento colectivo de los señalados en el número 2 anterior, y por tanto nace exclusivamente en virtud de un contrato de trabajo o anexo celebrado individualmente entre el trabajador y el empleador o de un convenio colectivo o acuerdo de grupo negociador que no complementa, no modifica, ni reemplaza estipulaciones de un contrato colectivo.(21)

Esta indemnización se rige por lo dispuesto en el inciso segundo del artículo 178 del CdT y en el artículo 17 Nº 13 de la LIR, y por tanto, no constituye renta para efectos tributarios hasta por un monto máximo equivalente a un mes de remuneración por cada año de servicio y fracción superior a seis meses.

-----------------------

(18) Dict. Nº 954/9 de 15.03.2019 de DT

(19) Dict. Nº 271/1 de 20.01.2015 de DT

(20) Oficio N° 9 de 05.01.2017 de SII

(21) Circular Nº 29 de 17.05.1991 de SII

4) Indemnización voluntaria por término de contrato

Revisten el carácter de indemnizaciones voluntarias aquellas cuyo pago total o parcialmente nace de la mera liberalidad de las partes, es decir, el empleador se obliga voluntariamente a su pago22, sea porque ni la ley ni el contrato obligan al pago de aquellas, o los montos pagados exceden los límites previstos para las indemnizaciones legales por término de contrato de trabajo o los pactados contractualmente.(23) (24)

A modo de ejemplo, el pago de la indemnización por años de servicios que excede el tope de base de cálculo de la remuneración de UF 90 respecto de un trabajador despedido por la causal de necesidades de la empresa y que no tiene pacto contractual individual o colectivo al respecto constituiría indemnización voluntaria.

Esta indemnización se rige por lo dispuesto en el inciso segundo del artículo 178 del CdT y en el artículo 17 Nº 13 de la LIR, y por tanto, no constituye renta para efectos tributarios hasta por un monto máximo equivalente a un mes de remuneración por cada año de servicio y fracción superior a seis meses.

b. Tributación Indemnizaciones contractuales y voluntarias por término de contrato de trabajo (25) (26)

Como se ha señalado, estas indemnizaciones no constituyen renta para efectos tributarios hasta por un monto máximo equivalente a un mes de remuneración por cada año de servicio y fracción superior a seis meses.

En efecto, el artículo 17 Nº 13 de la LIR preceptúa que no constituye renta la indemnización por desahucio y la de retiro hasta un máximo de un mes de remuneración por cada año de servicio o fracción superior a seis meses. Tratándose de dependientes del sector privado, se considerará remuneración mensual el promedio de lo ganado en los últimos 24 meses, excluyendo gratificaciones, participaciones, bonos y otras remuneraciones extraordinarias y reajustando previamente cada remuneración de acuerdo con la variación que haya experimentado el Índice de Precios al Consumidor entre el último día del mes anterior al de devengo de la remuneración y el último día del mes anterior al del término del contrato.

En este sentido, si se ha pagado una indemnización contractual (pactada en contrato individual de trabajo), el SII entiende que su pago tiene el carácter de obligatorio, y por tanto no constituye renta en la medida que no exceda del tope establecido en el artículo 17 Nº 13 de la LIR. El exceso se afecta por IUSC, entendiéndose devengadas durante cada período mensual en que el trabajador prestó servicios a la empresa, así si el contrato se extendió por 7 años el exceso se entiende que se ha devengado en dicho lapso de tiempo.

Bajo la misma razón, el pago de una indemnización voluntaria por sobre el tope legal tributario contemplado en el artículo 17 Nº 13 de LIR, está afecto al IUSC bajo la modalidad de cálculo especial contemplada en el artículo 46 de la LIR, ya que dicha indemnización asume el carácter de una renta accesoria o complementaria a los sueldos y remuneraciones mensuales, y en virtud de lo establecido en el inciso final de la norma legal antes mencionada se entiende devengada uniformemente en los últimos doce meses y el IUSC que las afecta deberá calcularse de acuerdo a la modalidad contenida en el inciso segundo y tercero del citado artículo conforme a las instrucciones contenidas en las Circulares Nºs. 37 de 1990 y 29 de 1991 ambas del SII.(27) (28)

Cabe considerar que conforme a la citada doctrina del SII, las indemnizaciones por terminación estipuladas tanto en contratos individuales de trabajo o pagadas voluntariamente, que digan relación con un tiempo servido inferior a seis meses, no se encuentran favorecidas como un ingreso no renta a que se refiere el artículo 17 N° 13, por lo que están afectas al IUSC en su totalidad, determinándose su tributación según la metodología expresada en los párrafos que anteceden.

Por último, en el caso de pagarse alguna indemnización legal o pactada colectivamente conjuntamente con alguna contractual o voluntaria se debe atender a lo dispuesto en el inciso 2º del artículo 178 del CdT, que señala: "...cuando por terminación de funciones o de contrato de trabajo, se pagaren además otras indemnizaciones a las precitadas, deberán sumarse éstas a aquéllas con el único objeto de aplicarles lo dispuesto en el Nº 13 del artículo 17 de la Ley sobre Impuesto a la Renta, a las indemnizaciones que no estén mencionadas en el inciso primero de este artículo."

La operatoria práctica a seguir, a partir del promedio actualizado de las últimas 24 remuneraciones, consiste en multiplicar dicho promedio por el número de años de servicio del trabajador y a continuación restar de dicho monto la indemnización establecida en la ley o contrato colectivo, convenio o acuerdo (inc. 2º artículo 178).

-----------------------

(22) Ídem

(23) Dict. Nº 74/7 de 05.01.1999 de DT

(24) Circular Nº 10 de 02.02.1999 de SII

(25) Circular Nº 37 de 01.08.1990 de SII

(26) Circular Nº 29 de 17.07.1991 de SII 27 Oficio N° 575, de 17.02.2000, de SII

(28) Oficio N° 9, de 05.01.2017 de SII

El monto positivo que resulte de la operación anterior, será el monto máximo por concepto de indemnización contractual o voluntaria que no constituye renta en virtud del artículo 17 Nº 13 de la LIR. Por tanto, el monto pagado por concepto de indemnización contractual o voluntaria que excede la cantidad determinada como no constitutiva de renta, estará gravada con IUSC.

IV. Estructura del Libro de Remuneraciones Electrónico

A. Datos de identificación del Trabajador (Cód 11xx)

1) Rut trabajador (cód 1101)

En este campo se debe anotar el número de Rol Único Tributario del trabajador. El formato a seguir es sin puntos y con guion antes del dígito verificador, Ej: 12345678-9.

2) Fecha inicio contrato (cód 1102)

Se refiere a la fecha de inicio de la relación laboral. Su formato es de fecha dd/mm/año (el valor año expresado en 4 dígitos).

3) Fecha de término de contrato (cód 1103)

Se refiere a la fecha en que se ha producido el término de la relación laboral. Su formato es de fecha dd/mm/año (el valor año expresado en 4 dígitos). Es un campo opcional, solo para el evento en que se haya producido el término de la relación laboral en el mes calendario que comprende el informe del LRE.

En el caso que sí haya ocurrido el término del contrato de trabajo, la causal debe ingresarse en Cód 1104.

4) Causal de término del contrato (cód 1104)

Se debe ingresar el Código que corresponda a la causal o motivo por la que se produce el término de la relación laboral.

Causal de término de Contrato

Código Glosa

3 ART. 159 N°1: MUTUO ACUERDO DE LAS PARTES

4 ART. 159 N°2: RENUNCIA DEL TRABAJADOR

5 ART. 159 N°3: MUERTE DEL TRABAJADOR

6 ART. 159 N°4: VENCIMIENTO DEL PLAZO CONVENIDO

7 ART. 159 N°5: CONCLUSIÓN DEL TRABAJO O SERVICIO

8 ART. 159 N°6: CASO FORTUITO O FUERZA MAYOR

24 ART. 160 N°1 LETRA A): FALTA DE PROBIDAD

25 ART. 160 N°1 LETRA B): CONDUCTAS DE ACOSO SEXUAL

26 ART. 160 N°1 LETRA C): VÍAS DE HECHO

27 ART. 160 N°1 LETRA D): INJURIAS

28 ART. 160 N°1 LETRA E): CONDUCTA INMORAL

29 ART. 160 N°1 LETRA F): CONDUCTAS DE ACOSO LABORAL

11 ART. 160 N°2: NEGOCIACIONES PROHIBIDAS POR ESCRITO

12 ART. 160 N°3: NO CONCURRENCIA A LAS LABORES

13 ART. 160 N°4: ABANDONO DEL TRABAJO

14 ART. 160 N°5: ACTOS, OMISIONES O IMPRUDENCIAS TEMERARIAS

15 ART. 160 N°6: PERJUICIO MATERIAL CAUSADO INTENCIONALMENTE

16 ART. 160 N°7: INCUMPLIMIENTO GRAVE DE LAS OBLIGACIONES

18 ART. 161 INCISO PRIMERO: NECESIDADES DE LA EMPRESA

19 ART. 161 INCISO SEGUNDO: DESAHUCIO ESCRITO DEL EMPLEADOR

20 ART. 163 BIS: PROCEDIMIENTO CONCURSAL DE LIQUIDACIÓN

5) Región de prestación de los servicios (cód 1105)

Zona de división administrativa de Chile donde se prestan los servicios. Se debe ingresar el código de la región en la que el trabajador presta servicios de manera principal.

Región de prestación de servicios

Código Glosa

1 TARAPACÁ

2 ANTOFAGASTA

3 ATACAMA

4 COQUIMBO

5 VALPARAISO

6 LIBERTADOR GENERAL BERNARDO O'HIGGINS

7 MAULE

8 CONCEPCIÓN

9 ARAUCANÍA

10 LOS LAGOS

11 AYSÉN

12 MAGALLANES

13 METROPOLITANA

14 LOS RÍOS

15 ARICA Y PARINACOTA

16 ÑUBLE

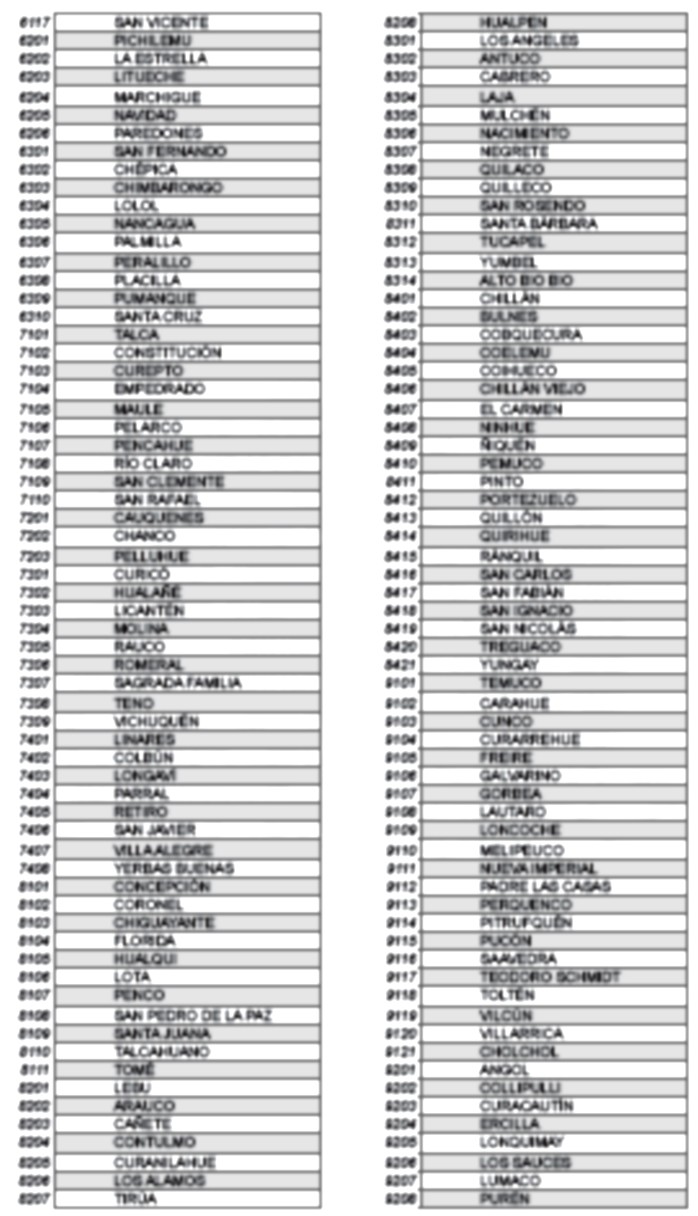

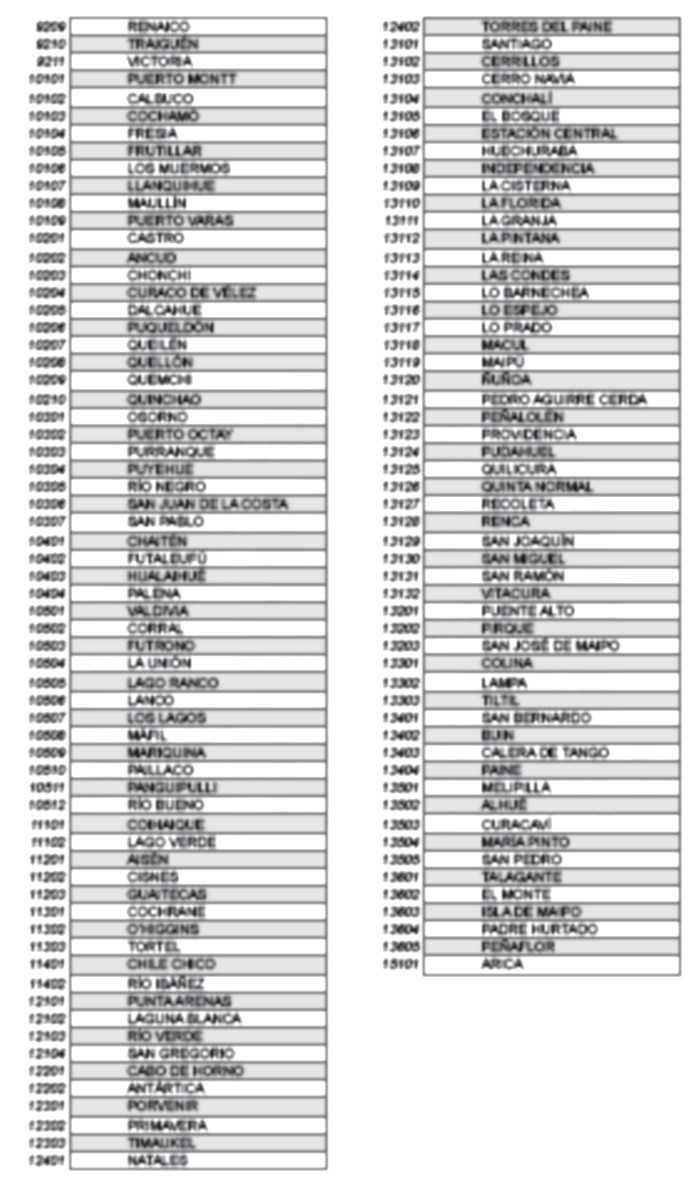

6) Comuna de prestación de los servicios (cód 1106)

Se debe ingresar el código de la comuna en la que el trabajador presta servicios de manera principal.

.

. .

.

7) Tipo de impuesto a la renta (cód 1170)

Se debe ingresar el código que identifique el tipo de impuesto a la renta a que está afecto el trabajador, aunque conforme a su nivel remuneracional pudiera quedar comprendido en un tramo exento de tributación.

Tipo de impuesto a la renta

Código Glosa

1 IMPUESTO UNICO SEGUNDA CATEGORIA

2 IMPUESTO UNICO OBRERO AGRICOLA

3 IMPUESTO ADICIONAL

Conforme a los numerales 1º y 4º del artículo 74 de la LIR, los empleadores que pagan rentas gravadas en los artículos 42 N° 1, 59 y 60 todos de la LIR, deben retener y deducir el monto del impuesto al tiempo de hacer el pago de tales rentas.

(i) Impuesto único de Segunda Categoría:

El Impuesto Único de Segunda Categoría a los Sueldos, Salarios y Pensiones es un tributo de tasas progresivas que se paga mensualmente por todas aquellas personas que perciben rentas del desarrollo de una actividad laboral ejercida en forma dependiente y cuyo monto excede mensualmente las 13,5 UTM (art. 43 Nº 1 LIR).

El citado tributo debe ser retenido, declarado y enterado en arcas fiscales por el respectivo empleador, habilitado o pagador de la renta.

(ii) Impuesto único obrero agrícola:

Los obreros agrícolas se encuentran afectos al impuesto único de Segunda Categoría, con una tasa de 3,5%, sobre la misma cantidad afecta a imposiciones previsionales en el Servicio de Seguro Social (actualmente IPS o AFP a que esté afiliado el trabajador), descontando previamente de dicha suma la cuota exenta de 10 Unidades Tributarias Mensuales vigente en cada período.(29)

(iii) Impuesto Adicional:

Desde el punto de vista del ámbito de aplicación del LRE, el Impuesto Adicional afecta a las personas naturales que no tienen residencia ni domicilio en Chile, que prestan servicios a un empleador domiciliado en Chile(30). Se aplica con una tasa general uniforme de 35%, o de 15% en el caso de servicios profesionales o técnicos, sea que se presten en Chile o en el exterior; o de 20% en el caso de personas naturales que desarrollen en Chile actividades científicas, culturales o deportivas, conforme al artículo 60 de la LIR.

8) Técnico extranjero exención de cotizaciones previsionales (Ley 18.156) (cód 1146)

Se debe anotar el código que corresponda a la situación del trabajador, particularmente si se trata o no de un técnico extranjero que goza de la exención de cotización previsional prevista en la Ley Nº 18.156.

Técnico extranjero ( Ley 18.156)

Código Glosa

0 NO

1 SI

Según lo ordena la Ley Nº 18.156, estarán exentos de la obligación de efectuar cotizaciones previsionales, los trabajadores extranjeros que reúnan las siguientes condiciones:

. Detentar la calidad de "técnicos", para estos efectos se entenderá por tal el trabajador que posea conocimientos de una ciencia o arte, que puedan ser acreditados mediante documentos justificativos de estudios especializados o profesionales debidamente legalizados y, en su caso, traducidos oficialmente.

. Que el trabajador se encuentre afiliado a un régimen de previsión o seguridad social fuera de Chile, cualquiera sea su naturaleza jurídica, que le otorgue prestaciones, a lo menos, en casos de enfermedad, invalidez, vejez y muerte. Esta condición se considerará cumplida también respecto de los trabajadores que detenten la calidad de pensionados de algún régimen de previsión o seguridad social extranjero.

. Que en el contrato de trabajo respectivo el trabajador exprese su voluntad de mantener al régimen extranjero, salvo en que caso de los profesionales o técnicos que hayan obtenido una pensión de algún régimen de seguridad social existente fuera de Chile.(31)

-----------------------

(29) Oficio Nº 42 de 04.01.2001 de SII

(30) Art 59 Nº 2 de la LIR

(31) Circular Nº 553 de 28.10.1988 de Spensiones

. Si bien la concurrencia de estos requisitos puede eximir del pago de cotización previsional en un organismo chileno, bajo determinadas condiciones se puede cotizar en el sistema extranjero, en este último caso dicho monto debe ingresarse en Cód 3146.

9) Código tipo de jornada (cód 1107)

Ingresar el código que corresponda al tipo de jornada laboral pactada en el contrato o en un anexo posterior.

Código de Tipo de Jornada

Código Glosa

101 ORDINARIA - ART 22

201 PARCIAL- ART 40 BIS

301 EXTRAORDINARIA ART 30

401 ESPECIAL-ART 38 INCISO 5

402 ESPECIAL-ART 23

403 ESPECIAL-ART 106

404 ESPECIAL-ART 152 TER D

405 ESPECIAL-ART 152 TER F

406 ESPECIAL-ART 25

407 ESPECIAL-ART 25 BIS

408 ESPECIAL-ART 149

409 ESPECIAL-ART 149 INCISO 2

410 ESPECIAL-ART 152 BIS

411 ESPECIAL-ART 36 145-D

412 ESPECIAL-ART 22 INCISO FINAL

501 BISEMANAL- ART 149 INCISO 2

601 JORNADA EXCEPCIONAL-ART 38 INCISO FINAL

701 EXENTA- ART 22

10) Persona con discapacidad/pensionado por invalidez (cód 1108)

Este campo corresponde a una caracterización del trabajador según su situación de discapacidad o invalidez calificada por la entidad competente. Según sean las circunstancias se debe ingresar uno de los siguientes códigos:

Persona con Discapacidad o Pensionado por Invalidez

Código Glosa

0 NO

1 DISCAPACIDAD CERTIFICADA POR LA COMPIN

2 ASIGNATARIO PENSION POR INVALIDEZ TOTAL

3 PENSIONADO CON INVALIDEZ PARCIAL

PENSIONADO CON INVALIDEZ PARCIAL

Para estos efectos, la condición de discapacidad está regulada por la Ley Nº 20.422 de 10.02.2010, que establece normas sobre igualdad de oportunidades e inclusión social de personas con discapacidad, entendiéndose por tales aquellas personas que teniendo una o más deficiencias físicas, mentales, sea por causa psíquica o intelectual, o sensoriales, de carácter temporal o permanente, al interactuar con diversas barreras presentes en el entorno, ve impedida o restringida su participación plena y efectiva en la sociedad, en igualdad de condiciones con las demás. (32)

La calificación y certificación de la discapacidad corresponderá a la Compin.

Por su parte, la pensión de invalidez corresponde a un derecho de los afiliados no pensionados conforme al DL 3.500, que sin cumplir los requisitos de edad para obtener pensión de vejez, y a consecuencia de enfermedad o debilitamiento de sus fuerzas físicas o intelectuales, sufran un menoscabo permanente de su capacidad de trabajo y hayan sido declarados inválidos por una Comisión Médica.(33) (34)

La Pensión de Invalidez Total corresponde a afiliados con una pérdida de su capacidad de trabajo de, al menos, dos tercios, y la Pensión de Invalidez Parcial, para afiliados con una pérdida de su capacidad de trabajo igual o superior a cincuenta por ciento e inferior a dos tercios.

-----------------------

(32) Art 5º Ley 20.422

(33) Art 4º DL 3.500

(34) Decreto Nº 57 de 28.03.1991, Aprueba nuevo Reglamento del DL 3.500

11) Pensionado por vejez (cód 1109)

En este campo se debe ingresar el código numérico que corresponda según la tabla siguiente, según sea el caso de si el trabajador obtiene pensión por vejez.

Pensionado por vejez

Código Glosa

0 NO

1 SI

12) AFP (cód 1141)

En este campo se debe ingresar el código numérico que corresponda a la situación de afiliación del trabajador a una Administradora de Fondos de Pensiones.

AFP

Código Glosa

100 NO ESTÁ EN AFP

6 PROVIDA

11 PLAN VITAL

13 CUPRUM

14 HABITAT

19 UNO

31 CAPITAL

103 MODELO

13) IPS (ExINP) (cód 1142)

En este campo se debe ingresar el código numérico que corresponda a la situación de afiliación del trabajador al Instituto de Previsión Social en su carácter de continuador legal de las instituciones pertenecientes al antiguo régimen previsional.

IPS (ExINP)

Código Glosa

0 NO PERTENECE AL IPS

1 BANCARIA - RÉGIMEN 1

2 BANCARIA - RÉGIMEN 2

3 BANCARIA - RÉGIMEN 3

4 BANCARIA - RÉGIMEN 14

5 BANCARIA - RÉGIMEN 21

6 BANCARIA - RÉGIMEN 34

7 CAJA DE PREVISIÓN DE GILDEMEISTER - RÉGIMEN 1

8 CAJA DE PREVISIÓN DE GILDEMEISTER - RÉGIMEN 2

9 CAJA DE PREVISIÓN SOCIAL DE LOS EE - RÉGIMEN 1

10 CAJA DE PREVISIÓN SOCIAL DE LOS EE - RÉGIMEN 2

11 CAJA FERRO - RÉGIMEN 2

12 CAJA FERRO - RÉGIMEN 3

13 CAJA FERRO - RÉGIMEN 4

14 CAJA FERRO - RÉGIMEN 5

15 CAJA FERRO - RÉGIMEN 7

16 CANAEMPU: PERIODISTAS - RÉGIMEN 1

17 CANAEMPU: PERIODISTAS - RÉGIMEN 2

18 CANAEMPU: PERIODISTAS - RÉGIMEN 3

19 CANAEMPU: PERIODISTAS - RÉGIMEN 4

20 CANAEMPU: PERIODISTAS - RÉGIMEN 5

21 CANAEMPU: PERIODISTAS - RÉGIMEN 6

22 CANAEMPU: PERIODISTAS - RÉGIMEN 7

23 CANAEMPU: PERIODISTAS - RÉGIMEN 8

24 CANAEMPU: PERIODISTAS - RÉGIMEN 11

25 CANAEMPU: PERIODISTAS - RÉGIMEN 12

26 CANAEMPU: PERIODISTAS - RÉGIMEN 13

27 CANAEMPU: PERIODISTAS - RÉGIMEN 14

28 CANAEMPU: PERIODISTAS - RÉGIMEN 15

29 CANAEMPU: PERIODISTAS - RÉGIMEN 16

30 CANAEMPU: PERIODISTAS - RÉGIMEN 17

31 CANAEMPU: PERIODISTAS - RÉGIMEN 18

32 CANAEMPU: PERIODISTAS - RÉGIMEN 21

33 CANAEMPU: PERIODISTAS - RÉGIMEN 22

34 CANAEMPU: PERIODISTAS - RÉGIMEN 23

35 CANAEMPU: PERIODISTAS - RÉGIMEN 24

36 CANAEMPU: PERIODISTAS - RÉGIMEN 25

37 CANAEMPU: PERIODISTAS - RÉGIMEN 26

38 CANAEMPU: PERIODISTAS - RÉGIMEN 31

39 CANAEMPU: PERIODISTAS - RÉGIMEN 32

40 CANAEMPU: PERIODISTAS - RÉGIMEN 33

41 CANAEMPU: PERIODISTAS - RÉGIMEN 34

42 CANAEMPU: PÚBLICOS - RÉGIMEN 1

43 CANAEMPU: PÚBLICOS - RÉGIMEN 2

44 CANAEMPU: PÚBLICOS - RÉGIMEN 3

45 CANAEMPU: PÚBLICOS - RÉGIMEN 5

46 CANAEMPU: PÚBLICOS - RÉGIMEN 6

47 CANAEMPU: PÚBLICOS - RÉGIMEN 8

48 CANAEMPU: PÚBLICOS - RÉGIMEN 9

49 CANAEMPU: PÚBLICOS - RÉGIMEN 10

50 CANAEMPU: PÚBLICOS - RÉGIMEN 11

51 CANAEMPU: PÚBLICOS - RÉGIMEN 12

52 CANAEMPU: PÚBLICOS - RÉGIMEN 21

53 CANAEMPU: PÚBLICOS - RÉGIMEN 22

54 CANAEMPU: PÚBLICOS - RÉGIMEN 23

55 CANAEMPU: PÚBLICOS - RÉGIMEN 25

56 CANAEMPU: PÚBLICOS - RÉGIMEN 26

57 CANAEMPU: PÚBLICOS - RÉGIMEN 28

58 CANAEMPU: PÚBLICOS - RÉGIMEN 29

59 CANAEMPU: PÚBLICOS - RÉGIMEN 30

60 CANAEMPU: PÚBLICOS - RÉGIMEN 31

61 CANAEMPU: PÚBLICOS - RÉGIMEN 32

62 CANAEMPU: PÚBLICOS - RÉGIMEN 38

63 CAPREBECH - RÉGIMEN 1

64 CAPREBECH - RÉGIMEN 3

65 CAPREBECH - RÉGIMEN 14

66 CAPREBECH - RÉGIMEN 21

67 CAPREBECH - RÉGIMEN 34

68 CAPREMER - RÉGIMEN 1

69 CAPREMER - RÉGIMEN 2

70 CAPREMER - RÉGIMEN 3

71 CAPREMER - RÉGIMEN 4

72 CAPREMER - RÉGIMEN 5

73 CAPREMER - RÉGIMEN 6

74 CAPREMER - RÉGIMEN 8

75 COPREMUSA EE - RÉGIMEN 1

76 COPREMUSA EE - RÉGIMEN 2

77 COPREMUSA EE - RÉGIMEN 3

78 DIOMP - RÉGIMEN 1

79 EE MUNICIPALES DE LA REPUBLICA - RÉGIMEN 1

80 EE MUNICIPALES DE LA REPUBLICA - RÉGIMEN 2

81 EE MUNICIPALES DE LA REPUBLICA - RÉGIMEN 3

82 EE MUNICIPALES DE LA REPUBLICA - RÉGIMEN 4

83 EE SALITRE - RÉGIMEN 1

84 EE SALITRE - RÉGIMEN 2

85 EMPART - RÉGIMEN 1

86 EMPART - RÉGIMEN 2

87 EMPART - RÉGIMEN 3

88 EMPART - RÉGIMEN 4

89 EMPART - RÉGIMEN 6

90 EMPLEADOS DE EMOS - RÉGIMEN 1

91 HÍPICA NACIONAL - RÉGIMEN 1

92 HÍPICA NACIONAL - RÉGIMEN 2

93 HÍPICA NACIONAL - RÉGIMEN 3

94 HÍPICA NACIONAL - RÉGIMEN 4

95 MAURICIO, HOCHSCHILD - RÉGIMEN 1

96 MAURICIO, HOCHSCHILD - RÉGIMEN 2

97 OBREROS DE EMOS - RÉGIMEN 1

98 OO MUNICIPALES DE LA REPUBLICA - RÉGIMEN 1

99 OO MUNICIPALES DE LA REPUBLICA - RÉGIMEN 2

100 OO MUNICIPALES DE LA REPUBLICA - RÉGIMEN 3

101 SECCIÓN ESP.PREVISIÓN EMPLEADOS - RÉGIMEN 1

102 SECCIÓN ESP.PREVISIÓN EMPLEADOS - RÉGIMEN 2

103 SECGASCO - RÉGIMEN 1

104 SECGASCO - RÉGIMEN 2

105 SERVICIOS DE SEGURO SOCIAL - RÉGIMEN 1

106 SERVICIOS DE SEGURO SOCIAL - RÉGIMEN 2

107 TRIOMAR - RÉGIMEN 1

108 TRIOMAR - RÉGIMEN 2

109 TRIOMAR - RÉGIMEN 3

110 TRIOMAR - RÉGIMEN 4

14) FONASA / ISAPRE (cód 1143)

En este campo se debe ingresar el código numérico que corresponda a la institución de salud a que se encuentra afiliado el trabajador.

FONASA / Isapre

Código Glosa

102 FONASA

1 CRUZ BLANCA

3 BANMEDICA

4 COLMENA

9 CONSALUD

12 VIDA TRES

37 CHUQUICAMATA

38 CRUZ DEL NORTE

39 FUSAT

40 FUNDACION (BANCO ESTADO)

41 RIO BLANCO

42 SAN LORENZO

43 NUEVA MAS VIDA

15) AFC (cód 1151)

En este campo se debe ingresar el código numérico que corresponda a la situación de afiliación del trabajador a la AFC.

AFC

Código Glosa

0 NO

1 SI

Cabe considerar que la afiliación es obligatoria para todos los trabajadores contratados a partir del 02 de octubre de 2002. Quienes iniciaron su relación laboral antes de la fecha indicada, pueden incorporarse voluntariamente en cualquier momento.

La parte correspondiente al aporte del empleador y la cotización del trabajador a la cuenta individual por cesantía, deberán enterarse durante un período máximo de once años en cada relación laboral, luego desde este plazo solo subsiste la obligación del empleador de efectuar el aporte al Fondo de Cesantía Solidario (0,8%), mientras se mantenga vigente la relación laboral.(35)

Tratándose de trabajadores afiliados a la AFC, los montos de cotización del trabajador y aporte

del empleador deben ingresarse en Cód 3151 y Cód 4151 respectivamente.

-----------------------

(35) Art 9 Ley Nº 19.728

16) CCAF (cód 1110)

En este campo se debe ingresar el código numérico que corresponda a la situación de afiliación de la empresa empleadora a una Caja de Compensación y Asignación Familiar. Por ejemplo, en caso de no estar afiliada a una CCAF de rellenar el campo con el número "0".

CCAF

Código Glosa

0 NO

1 LOS ANDES

2 LA ARAUCANA

3 LOS HEROES

4 18 DE SEPTIEMBRE

17) Org. Administrador Ley 16.744 (cód 1152)

En este campo se debe ingresar el código numérico que corresponda a la situación de afiliación de la empresa empleadora a un organismo administrador del Seguro de Accidentes del Trabajo y Enfermedades Profesionales contemplado en la Ley Nº 16.744.

Organismo administrador Ley 16.744

Código Glosa

0 SIN MUTUAL/ INSTITUTO SEGURIDAD LABORAL

1 ASOCIACIÓN CHILENA DE SEGURIDAD (ACHS)

2 MUTUAL SE SEGURIDAD CCHC

3 INSTITUTO DE SEGURIDAD DEL TRABAJO (IST)

18) Número cargas familiares legales autorizadas (cód 1111)

En este campo se debe ingresar el número de cargas familiares autorizadas, en tanto que el monto en pesos del beneficio pecuniario por todas las cargas debe ingresarse en Cód 2311.

Se debe tener presente que la asignación familiar es un benefi pecuniario que se paga mensualmente a las personas que tienen la calidad de beneficiarios, cuyo ingreso mensual no exceda del máximo que anualmente se fija actualizando el inciso primero del artículo 1° de la Ley N° 18.987, por cada causante de asignación familiar que vive a sus expensas.(36)

La asignación familiar se paga mensualmente desde el momento en que se produzca la causa que la genera, pero solo es exigible a petición del trabajador y una vez acreditada su existencia. De esta forma, el empleador para pagar la asignación familiar al trabajador debe contar previamente con una autorización de cargas familiares que el trabajador debe tramitar en el IPS o CCAF. Tal autorización se da en dos ejemplares debiendo el trabajador entregar una de ellas al empleador, el cual la debe mantener para justificar la compensación que efectuará de las imposiciones que pague, o puede mantener fotocopia legalizada y devolver el original al trabajador para que la pueda utilizar con otro empleador.(37)

Para el pago de la Asignación familiar, se considera cada mes como de 30 días, el monto que corresponda guardará directa relación con el período por el que se haya percibido remuneración imponible, de manera que si dicho período resulta disminuido, el beneficio se reducirá proporcionalmente. Sin embargo, si el período por el cual se recibiere remuneración imponible alcanzare a 25 o más días en

el mes respectivo, la asignación se devengará completa.(38)

19) Número de cargas familiares maternales (cód 1112)

En este campo se debe ingresar el número "1" si la trabajadora embarazada, o la cónyuge embarazada del trabajador reconocida como carga familiar, perciben un subsidio estatal al haber demostrado 5 meses de embarazo o más.

20) Número de cargas familiares invalidez (cód 1113)

En este campo se debe ingresar el número de causantes de asignación familiar afectados de invalidez.

21) Tramo asignación familiar (cód 1114)

Se debe ingresar la letra (A, B, C, D o S) asignada al código que corresponda al tramo de asignación familiar.

Tramo Asignación Familiar

Código Glosa

A PRIMER TRAMO

B SEGUNDO TRAMO

C TERCER TRAMO

D SIN DERECHO

S SIN INFORMACION

Cabe hacer presente que para la determinación del tramo de asignación familiar se debe considerar el promedio de la remuneración, subsidio, o pensión, devengados durante el semestre, comprendido entre los meses de enero y junio, ambos inclusive, inmediatamente anterior a aquel en que se devengue

la asignación familiar.

En el caso de trabajadores contratados por obras o faenas o por plazo fijo no superior a 6 meses, el ingreso mensual se determinará considerando el promedio de los ingresos devengados en el lapso de 12 meses, comprendido entre julio y junio anteriores al mes en que se devengue la asignación.(39)

-----------------------

(36) El sistema de Asignación Familiar y Maternal del Sistema Único de Prestaciones Familiares está regulado por el DFL Nº 150, de 25.03.1982, del Ministerio del Trabajo y Previsión Social.

(37) Art 11 DFL Nº 150 de 25.03.1982

(38) Art 12 DFL Nº 150, de 25.03.1982

(39) Circular Nº 3340 de 01.12.2017 de Suseso

La determinación de los tramos y montos de la asignación familiar está fijada en el artículo 1º de la Ley Nº 18.987, norma que a contar del 01.09.2020 contempla el siguiente detalle:(40)

. De $ 13.401 por carga, para aquellos beneficiarios cuyo ingreso mensual no exceda de $ 342.346.

. De $ 8.224 por carga, para aquellos beneficiarios cuyo ingreso mensual supere los $ 342.346 y no exceda de $ 500.033.

. De $2.599 por carga, para aquellos beneficiarios cuyo ingreso mensual supere los $ 500.033 y no exceda de $779.882.

. Las personas que tengan acreditadas o que acrediten cargas familiares, cuyo ingreso mensual sea superior a $779.882, no tendrán derecho a las asignaciones aludidas.

22) Rut organización sindical 1 (cód 1171)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3171.

23) Rut organización sindical 2 (cód 1172)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una segunda cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3172.

24) Rut organización sindical 3 (cód 1173)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una tercera cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe ser incorporado en cód 3173.

25) Rut organización sindical 4 (cód 1174)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una cuarta cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3174.

26) Rut organización sindical 5 (cód 1175)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una quinta cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3175.

27) Rut organización sindical 6 (cód 1176)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una sexta cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3176.

28) Rut organización sindical 7 (cód 1177)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una séptima cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3177.

29) Rut organización sindical 8 (cód 1178)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una octava cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3178.

-----------------------

(40) Art 4 Ley Nº 21.283

30) Rut organización sindical 9 (cód 1179)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una novena cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3179.

31) Rut organización sindical 10 (cód 1180)

En este campo se debe anotar el número de rol único tributario de la organización sindical en favor de la que el trabajador aporta una décima cuota sindical. El formato es sin puntos y con guión antes del dígito verificador, Ej: 50345678-9.

El monto en pesos de esta cuota sindical debe incorporarse en cód 3180.

32) Número de días trabajados en el mes (cód 1115)

En este código se debe ingresar el número de días trabajados en el mes.

El ciclo de remuneraciones no necesariamente debe coincidir con el mes calendario, siendo posible que transcurra por ejemplo entre el día 25 y el 24 del mes calendario siguiente.

Tratándose del trabajador sujeto a remuneración mensual que prestó servicios todos los días del mes el número debe ser 30, a pesar de que el número de días del mes calendario sea de 28, 29 o 31 días.

Lo anterior, ha sido determinado por la jurisprudencia administrativa con el propósito de establecer con certeza un valor único y general para la determinación del valor de un día de trabajo, evitando las distorsiones que provocaría emplear diversos factores según fuera el mes calendario de que se trate.(41)

Lo anterior siempre debe ser aplicado en términos que al trabajador le sean pagados todos los días efectivamente trabajados, en particular, respecto a tres situaciones específicas:

(i) Incorporación laboral luego de iniciado el ciclo mensual:

Se debe indicar el número de días trabajados en el ciclo mensual, si el dependiente ingresó a prestar servicios el día 27 de un mes que comprende 31 días, se entiende que laboró 5 días, y generó por lo tanto derecho a remuneración por la totalidad de ellos, sin que tenga incidencia alguna para tales efectos la circunstancia de que el 5 día corresponda al día 31 de dicho mes.

(ii) Inasistencia por licencia médica:

En este caso se debe indicar el número que equivale a los días del mes (28, 29, 30 o 31) menos los días en que trabajador gozó de licencia médica.

Así en un mes de 31 días y en el que el trabajador gozó de 10 días de licencia médica, se debe ingresar 21 como número de días trabajados en el mes.

(iii) Ausencias laborales:

Cuando el trabajador ha pactado una remuneración fija mensual, para determinar el descuento por un día no laborado debe dividirse tal remuneración por 30, y descontar conforme a dicho cálculo el número de días no trabajados.(42)

En este caso el número de días que se debe anotar en el campo es el resultado de restar a 30 el número de días de inasistencia laboral registrados dentro del mes.